Страховка авто для новичка: что к чему?

Экзамен сдан на отлично, авто куплено – можно выезжать в город? Нет: вам понадобится еще автострахование. Что это такое, каким оно бывает и где его оформить, разбираемся вместе.

Что собой представляет страховка?

Договор автострахования в самом общем смысле помогает владельцу застрахованного авто возместить ущерб, который возник в случае ДТП. На этом, пожалуй, сходства между страховками заканчиваются: одни будут «работать» на тех, кому водитель причинил ущерб в результате ДТП, другие – наоборот, помогать владельцу восстановить собственное авто.

Конечно, безвозмездные выплаты будут сделаны только в страховых случаях (читайте внимательнее договор). Если водитель был, например, нетрезв, то компания выплатит страховку третьему лицу по ОСАГО, а затем спросит всю сумму с виновника.

Обязательные и добровольные страховки

Обязательными являются две страховки: ОСАГО и (при выезде за границу) Зеленая карта. Все прочие страховки оформляются добровольно.

- ОСАГО – это страхование автогражданской ответственности перед третьими лицами. Это обязательный документ, без которого автомобиль не пустят на техосмотр; он помогает владельцу ТС возместить вред, причиненный как чужому имуществу, так и чужому здоровью.

- Зеленая карта – по сути, то же самое, что ОСАГО, но уже международного уровня. Без ее оформления авто не выпустят за границу.

- КАСКО – добровольная страховка, которая поможет владельцу возместить ущерб, причиненный уже его собственному автомобилю (а не имуществу третьих лиц, как ОСАГО). В число страховых случаев входят как ДТП, так и угон.

- ДСАГО – очень удобное дополнение к ОСАГО. Представьте, что расходы по возмещению ущерба оказались выше, чем компенсирует ОСАГО; в этом случае разницу придется доплачивать из своего кармана целиком и полностью. А оформление дополнительной страховки покроет возможный ущерб полностью – за несколько тысяч взноса вы получите возможность компенсации в 1 000 000 – 3 000 000 рублей.

- Страхование жизни и здоровья – это страхование непосредственно жизни и здоровья владельца страховки: как мы помним, в КАСКО входит возмещение ущерба касательно авто, а вот водителя и пассажиров дело не касается. Это можно поправить как раз оформлением такой страховки.

Документы, необходимые для оформления каждого из этих видов, перечислены в предпоследней главе этого материала.

Как рассчитываются основные страховки – ОСАГО и КАСКО?

Кроме обязательной ОСАГО, в России очень распространена КАСКО. Как мы уже поняли, это две совершенно разных страховки, и первая поможет возместить ущерб только перед третьими лицами, а вот свое авто и свое здоровье придется восстанавливать самостоятельно – если не оформлять КАСКО. Хотя последнюю имеют все-таки не все водители, ограничиваясь национальным «авось».

Давайте разберемся, как рассчитывается автострахование двух этих видов.

Сейчас мы столкнемся с понятием «франшизы» в автостраховании. Под этим термином имеется в виду некоторая часть суммы, которую владелец соглашается оплатить самостоятельно. Если такое условие прописано в договоре, сумма страховки снизится.

Расчет ОСАГО

Стоимость ОСАГО устанавливает Банк России, оставляя, однако, некий разбег по тарифам – у каждой компании он свой. Страховщики рассчитывают сумму внутри этого разбега, ориентируясь на:

- тип ТС;

- мощность двигателя;

- место регистрации владельца авто;

- возраст водителей авто;

- стаж водителей авто;

- бонус-малус – «скидку» за отсутствие ДТП.

Расчет КАСКО

КАСКО делится на два вида:

- полное страхование, которое учитывает абсолютно все риски и стоит дороже;

- частичное страхование, которое учитывает только отдельные, указанные владельцев авто риски. Естественно, оно обойдется дешевле.

Есть несколько основных факторов, на которые обращают внимание страховщики, рассчитывая сумму страховки для конкретного человека:

- возраст – основной группой риска считаются граждане до 22 и от 65 лет;

- пол – женщины являются категорией риска;

- стаж – минимальный коэффициент будет у человека старше 22 лет со стажем более 3 лет;

- бонус-малус;

- год выпуска авто – чем оно новее, тем дороже будет КАСКО, правда, на машины определенного возраста страховку уже не дают (порог у каждой компании тут свой);

- регион, где зарегистрировано авто;

- наличие франшизы.

Рассчитать КАСКО самостоятельно сложнее, чем ОСАГО: здесь действуют сложные формулы, часть коэффициентов для которых вообще отсутствует в открытом доступе. Кроме базовой ставки, там учитываются коэффициенты возраста, стажа, региона, мощность двигателя, ограничения к управлению. Проще всего сделать такой расчет с помощью онлайн-калькулятора или запросить ориентировочную стоимость у менеджера одной из компаний (о них см. последнюю главу).

Примерная стоимость оформления ОСАГО колеблется от 6 000 рублей до 12 000 рублей, а примерная стоимость КАСКО – от 4 до 12 % от стоимости авто.

Страхование при автокредите

Если машина взята под автокредит, то, скорее всего, к обязательной ОСАГО придется оформить и КАСКО. Почему? И всегда ли это так?

Авто, за которое еще не полностью выплачен кредит, остается как бы залоговым имуществом (хотя при этом и собственностью владельца). Если после ДТП оно не будет подлежать восстановлению либо будет угнано, банк не сможет получить всю сумму полностью или воспользоваться залогом – по причине его негодности или вообще отсутствия. Банку это, естественно, невыгодно. Скорее всего, в договоре автокредитования владельца обяжут оформить полную КАСКО, чтобы банк, в случае чего, смог «закрыть» этот кредит.

Можно найти банк, который не заставит этого делать – но там будет очень высокая процентная ставка. То есть по деньгам выйдет примерно то же самое. Есть еще один вариант – брать не автокредит, а обычный потребительский кредит под общие нужды. Но и здесь ставка будет выше.

Документы для оформления автостраховки

Теперь разберемся, с какими документами и когда следует явиться к страховщику.

ОСАГО и ДСАГО

ОСАГО формляется не позднее, чем через 10 дней после заключения договора купли-продажи авто; ДСАГО – в удобное владельцу время, часто одновременно с ОСАГО.

- Паспорт или иной документ, удостоверяющий личность владельца

- Документ о регистрации ТС (ПТС, СТС, техпаспорт, техталон)

- Водительское удостоверение лица, допущенного к вождению ТС (чаще всего, естественно, это владелец)

- Диагностическая карта ТС с отметкой о соответствии этого ТС всем требованиям безопасности

- Заявление о намерении заключить договор о страховании ОСАГО

КАСКО

Оформляется в любое удобное время.

- Паспорт или иной документ, удостоверяющий личность владельца

- Документ о регистрации ТС (ПТС, СТС, техпаспорт, техталон)

- Водительские удостоверения лиц, допущенных к вождению ТС

- Заявление о намерении заключить договор о страховании КАСКО

Зеленая карта

Оформляется перед выездом за границу.

- Паспорт или иной документ, удостоверяющий личность владельца

- Документ о регистрации ТС (ПТС, СТС, техпаспорт, техталон)

- Заявление о намерении заключить договор о страховании

Обзор надежных компаний-страховщиков

Следующий обзор, возможно, поможет вам выбрать надежную компанию. Конечно, на разных ресурсах очень разнятся и рейтинги, и отзывы о фирмах, которые предлагают услуги по страхованию, однако более-менее общие тенденции выделить все-таки можно: кратко рассказываем о четырех компаниях, которые держатся в «топе» у владельцев авто.

РЕСО-Гарантия

Этой фирмой довольны почти все пользователи, которые оставляют о ней отклики на отзовиках; в рейтингах РЕСО-Гарантия также держится в «топе» или около него. Из преимуществ компании можно назвать возможность оформления полиса ОСАГО онлайн или заказ его по телефону, круглосуточную диспетчерскую поддержку с консультацией специалистов 24/7 и дополнительные услуги по оказанию помощи попавшим в ДТП.

Югория

Судя по отзывам, Югория также заслужила достаточно большое количество неплохих отзывов: из достоинств называют быстрое оформление и низкую стоимость услуг. Недовольство выражают в основном сервисом компании; также некоторые пользователи жалуются на задержки выплат (что, в принципе, является общим негативным отзывом для всех компаний).

Югория, как и РЕСО-Гарантия, позволяет оформить полис ОСАГО онлайн.

АльфаСтрахование

Один из крупнейших автостраховщиков на территории Российской Федерации, занимается оформлением ОСАГО, КАСКО и Зеленой карты. Из достоинств компании называют оперативность; с негативными отзывами картина та же, что у большинства – жалобы на невыплаты.

Согласие

Компания обещает «вести» клиента в течение всех этапов разрешения проблем (от вызова эвакуатора до возмещения ущерба в короткие сроки), а также проявляет лояльность к безубыточным клиентам, продлевающим КАСКО. Из негатива от клиентов – все те же задержки по выплатам, хотя те, кто их все же дождались, претензий к компании не имеют.

Остались вопросы по страхованию? Задавайте их в комментариях: обязательно ответим!

- Смотрите так же:

- Цены на обучение

- Обучение на МКПП

- Обучение на АКПП

Что такое ОСАГО?

Садясь за руль автомобиля, вы принимаете обязательства по выполнению требований законодательства по обеспечению безопасности на дорогах. Сюда входит соблюдение правил дорожного движения, обеспечение исправности транспортного средства, оформление обязательной страховки гражданской ответственности. Мы собрали актуальную на 2021 г. информацию что такое ОСАГО, в чем его отличия от КАСКО, какие условия страхования, как оформить договор и не нарваться на мошенников, получить компенсацию за ущерб, каким образом потерпевшему возместят расходы и что ждет водителя без ОСАГО.

Что такое ОСАГО

Закон об ОСАГО

Обязательно ли оформлять ОСАГО

Отличия от КАСКО

Примеры с ОСАГО из жизни

Условия страхования по ОСАГО

Когда оформлять страховку

Как оформить ОСАГО

Плюсы и минусы е-ОСАГО

Как не нарваться на мошенников

Можно ли ездить без ОСАГО

Льготы при оформлении и как можно сэкономить

Что делать с ОСАГО после покупки

Действия при ДТП

Порядок возмещения по ОСАГО

Отказ от компенсации

Как продлить ОСАГО

Ответы на вопросы

Подведем итоги

Что такое ОСАГО

Обязательное страхование автогражданской ответственности (ОСАГО) – это вид страхования, не связанный с защитой страхователя или его имущества. Страхуется его ответственность за причинение ущерба третьим лицам при дорожно-транспортных происшествиях. Если вы станете виновником ДТП, вам не придется оплачивать расходы на восстановление автомобиля пострадавшего, платить компенсацию, если причинен вред жизни и здоровью. Расходы берет на себя страховая компания.

По Закону страхование является обязательным для всех владельцев автомобилей. При отсутствии полиса будет наложен штраф. Страховые компании не вправе отказать в оформлении ОСАГО клиенту, если он обратился за полисом.

Закон об ОСАГО

Он расшифровывает основные понятия по ОСАГО, определяет условия и порядок страхования, правила компенсационных выплат. Также в нем содержатся требования к страховым компаниям, функции и полномочия профессионального объединения страховщиков.

Обязательно ли оформлять ОСАГО

Согласно ст. 4 ФЗ № 40 владелец транспортного средства обязан застраховать вероятность наступления страхового события: причинение вреда другому транспортному средству, имуществу, здоровью и жизни третьих лиц при ДТП.

В статье прописаны типы транспортных средств, по которым оформление ОСАГО не является обязательным. Например, если их максимальная скорость до 20 км/час, которые не предназначены для езды по общественным дорогам, не подлежат регистрации, если это автомобиль, зарегистрированный в иностранном государстве и полис гражданской ответственности уже оформлен, в соответствии с международными системами страхования.

Для остального транспорта исключений нет, полис должен быть в каждом транспортном средстве.

Отличия от КАСКО

ОСАГО и КАСКО – это разные виды страховых программ для владельцев транспортных средств.

КАСКО – это добровольное страхование автомобиля от ущерба и других рисков. При аварии, страховая компания полностью покроет весь причиненный убыток страхователю, независимо от того, кто виновник ДТП. Стоимость полиса определяется по тарифам, действующим в СК. Максимальная сумма возмещения зависит от программы страхования.

В чем различия КАСКО и ОСАГО:

- Законодательная база. Принципы страховки ОСАГО регулирует Закон, КАСКО – страховая компания;

- Объект страхования. По КАСКО защита предоставляется страхователю, по ОСАГО потерпевшему в ДТП;

- Цена полиса и размер возмещения. По КАСКО устанавливаются страховщиком, по ОСАГО регулируются государством;

- КАСКО без ОСАГО оформить нельзя, а ОСАГО можно иметь без КАСКО.

Лучшая защита будет обеспечена, если оформить оба полиса одновременно.

Обязательно ли оформлять, если есть КАСКО

Оформление полиса КАСКО не освобождает владельца ТС от страхования ОСАГО. Отсутствие полиса обязательного страхования приведет к штрафу, а в случае ДТП еще к более неприятным последствиям. Оформлять или нет полис КАСКО владелец авто определяет самостоятельно, исключением являются кредитные автомобили, когда банк требует наличия полиса КАСКО для оформления кредита.

Примеры с ОСАГО из жизни

В качестве примера рассмотрим на примерах, как ОСАГО работает на практике:

- Автомобиль АУДИ стал виновником ДТП, в котором пострадал BMW. Сумму ущерба оценили в 150 тыс. руб. Поскольку владелец АУДИ имел полис ОСАГО, и случай был признан страховым, ему пришлось ремонтировать только свой автомобиль, а ремонт BMW был оплачен его страховщиком. В такой ситуации не имело значение, была ли страховка ОСАГО у водителя BMW или нет.

- Kia врезается в Мерседес. Стоимость ремонта составила 600 тыс. руб. По полису ОСАГО владельца Kia ремонт пострадавшего автомобиля в сумме 400 тыс. руб. оплатила страховая компания, а 200 тыс. руб. пришлось выплачивать водителю Kia из своего кармана.

- При ДТП пострадало два автомобиля. Установлена обоюдная вина водителей. Они оба имеют полис ОСАГО. Возмещение в этом случае будет обеим сторонам происшествия, но сумма выплаты составит по 50% от величины полученного при ДТП ущерба.

- У виновника ДТП не оказалось полиса ОСАГО. Потерпевший обратился в РСА за возмещением ущерба. Ремонт был оплачен, но затем РСА выдвинула против виновного регрессивное требование по возмещению убытков и суд обязал его компенсировать ущерб Союзу Автостраховщиков.

Условия страхования по ОСАГО

Условия, правила и порядок заключения договора ОСАГО установлены в гл. II ФЗ №40.

Какие основные принципы автогражданки:

- Необходимость наличия полиса ОСАГО у каждого владельца ТС;

- Гарантия возмещения ущерба пострадавшему в ДТП;

- Запрет на использование ТС без ОСАГО;

- За езду без полиса предусматривается наказание.

Основные условия по ОСАГО:

- Полис выписывается на 1 год, с момента окончания страховка перестает действовать, дополнительного времени на заключение договора не выделяется;

- Документ должен быть предъявлен сотруднику ГИБДД при проверке в бумажном варианте или в электронном виде;

- Полис может быть оформлен без ограничений или с допуском к вождению автомобиля определенного круга водителей;

- Страхователь может обратиться за оформлением ОСАГО в любую страховую компанию, она не вправе отказать в выдаче документа;

- Для оформления полиса потребуется диагностическая карта с результатом техосмотра ТС (Действие правила приостановлено до октября 2021 г.);

- Объектом обязательного страхования выступает риск гражданской ответственности владельца ТС по обязательствам, возникшим в результате причинения вреда жизни, здоровью или имуществу потерпевших при ДТП;

- Пострадавший обращается за возмещением ущерба, нанесенного транспортному средству, в свою страховую компанию в порядке прямого возмещения убытков;

- Если у виновника нет ОСАГО, он возмещает ущерб пострадавшему из собственных средств.

Стороны договора

Сторонами договора страхования являются страхователь и страховщик.

Страхователь – это физическое или юридическое лицо, имеющее транспортное средство, подлежащее страхованию по ОСАГО. Страхователем может выступать не только собственник, но и водитель, допущенный к управлению.

Страховщик – это страховая компания, заключающая договор обязательного страхования машины. Ее выбирает страхователь самостоятельно. По закону страховщик не имеет право отказать в оформлении полиса, если страхователь предоставил необходимые документы.

Стоимость ОСАГО

Сколько будет стоить полис обязательного страхования ОСАГО зависит от базовых ставок и коэффициентов страховых тарифов.

В них содержатся минимальные и максимальные базовые ставки в зависимости от технических характеристик и статуса собственника ТС.

Коэффициенты, зависят от:

- Региона использования (КТ);

- Количества произведенных страховщиками страховых возмещений в предшествующие периоды (КБМ);

- Мощности ТС (КМ);

- Полис с ограниченной страховкой или нет (КО);

- Навыков вождения водителя (КВС);

- Сезонного или временного использования ТС (КС);

- Срока договора ОСАГО (КП).

Центральный банк запретил использовать для расчета цены отдельные параметры страхователя, например, такие, как национальность, должность, и т. д.

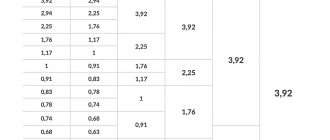

Цена полиса ОСАГО зависит от категории ТС. Расчет производится по следующим формулам:

«В», «ВЕ» (в том числе такси)

Т = ТБ х КТ х КБМ х КВС х КО х КМ х КС

«А», «М», «С», «СЕ», «D», «DE», «Tb», «Tm», тракторы, самоходные дорожно-строительные и иные машины

Т = ТБ х КТ х КБМ х КВС х КО х КС

Данные формулы применяются, если ТС не следует к месту регистрации или проведения техосмотра.

В этих случаях расчет производится без учета коэффициента КТ и вместо КС применяется КП.

Например, для категории «В» и «ВЕ» формула будет следующей:

Т = ТБ х КБМ х КВС х КО х КМ х КП.

Если ОСАГО оформляется для автомобиля категории «В», который зарегистрирован в иностранном государстве и временно используется в РФ, формула такая:

Т = ТБ х КТ х КБМ х КВС х КО х КМ х КП.

Когда оформлять страховку

Оформить ОСАГО надо в течение 10 дней с того момента, как вы приобрели ТС, до постановки его на учет. В этом случае оформляется транзитная страховка сроком на 10 дней.

После постановки автомобиля на учет, приобретается основной полис, сроком на год.

Как оформить ОСАГО

ОСАГО оформляют в представительстве страховщика или на его сайте, онлайн.

Что потребуется

Сначала потребуется выбрать страховую компанию. Несмотря на то, что базовые ставки и коэффициенты рассчитываются Центральным банком, компаниям предоставлен «коридор», в пределах которого стоимость ОСАГО для одного собственника ТС в разных компаниях будет отличаться.

Поэтому мы советуем сравнить цены полисов в нескольких страховых компаниях, прежде, чем обращаться к страховщику с заявлением.

Бланк заявления можно посмотреть в Правилах ОСАГО, утвержденных Положением Банка России №431-П от 19.09.2014 г.

Необходимые документы

Также потребуется собрать пакет документов:

- Паспорта и водительские удостоверения собственника ТС и всех лиц, допущенных к управлению;

- Документы на автомобиль: паспорт транспортного средства, свидетельство о регистрации.

- Диагностическая карта о прохождении техосмотра, за исключением легковых автомобилей моложе 4-х лет.

Если полис оформляется без ограничений, потребуется паспорт и водительское удостоверение только собственника.

Также могут потребоваться: доверенность и паспорт доверенного лица, если страховку оформляет не собственник; старый полис, если вы хотите продлить его, а не приобрести новый; если ПТС электронный, нужна будет распечатанная выписка из него.

Юридические лица дополнительно к обязательным документам предоставляют выписку их ЕГРЮЛ.

Пошаговый план действий

- Выбираем страховую компанию.

- Собираем пакет документов.

- Посещаем офис страховщика.

- Пишем заявление и прикладываем копии необходимых документов.

- Предоставляем пакет на рассмотрение специалисту.

- Он проверяет данные и производит расчет страховой премии.

- Оплачиваем страховку.

- Получаем полис.

Оформленный полис стандартно начнет действовать со следующего дня.

Как выглядит полис ОСАГО в 2021 году:

Образец взят с официального сайта СРА.

Оформление электронного е-ОСАГО

Проще и быстрее оформить ОСАГО онлайн, на сайте страховой компании. Принцип действий тот же, но вам будет проще выбрать страховую компанию через сайт агрегатор предложений СК.

В этом случае документы вы получите на электронную почту. Полис можно распечатать и возить с собой или сохранить в мобильном устройстве, чтобы была возможность его быстро показать при проверке.

Электронный полис является аналогом бумажного, его не требуется дополнительно заверять.

Плюсы и минусы е-ОСАГО

Простое и удобное оформление

Не всегда получается оформить

Возможность приобрести полис дешевле, чем в офисе

Страховая может изобретать причины, чтобы страхователь отказался от оформления и обратился в другую компанию

Полис можно хранить в электронном виде, поэтому его невозможно потерять

В базе РСА уже должны имеется сведения о ранее заключенных договорах, поэтому новичкам придется оформить первый полис офлайн

Удобно для небольших городов, где нет выбора СК

Ответственность за введение информации несет сам страхователь, если допущена ошибка, полис оформлен не будет

Как не нарваться на мошенников

Попасть к мошенникам можно как оформляя ОСАГО в офисе компании, так и на сайте. В офисе СК вас может обмануть специалист, который может включить в договор дополнительную услугу. В результате стоимость полиса увеличится.

При оформлении е-ОСАГО следует внимательно следить за тем, чтобы система не перебросила вас на сторонний сайт. Так могут практиковать мошенники, которые создают сайты-клоны СК.

Чтобы избежать недоразумений, нужно просто внимательно смотреть, что подписываете, или куда вводите информацию.

Чтобы быть спокойным, после оформления проверьте свой полис на действительность.

Как проверить полис

Проверка полиса осуществляется на сайте РСА в разделе «Онлайн-проверка». Доступ к базе открыт для всех пользователей.

Что нужно сделать:

- Перейдите по ссылке https://dkbm-web.autoins.ru/dkbm-web-1.0/policyInfo.htm;

- Введите реквизиты полиса: серию и номер, дату на которую запрашиваются данные;

- Введите капчу;

- Нажмите «Поиск».

Можно производить поиск по данным транспортного средства.

Если полис уже занесен в базу, система его обнаружит и выведет на экран. Проверять можно сразу после оформления, т. к. страховые компании обязаны обеспечивать постоянный обмен данными с РСА.

Можно ли ездить без ОСАГО

Ездить без ОСАГО запрещено. При проверке вам будет выписан штраф. В зависимости от конкретной ситуации сумма 500–800 руб.

Штраф за отсутствие полиса

Если вы вообще не оформляли полис, штраф составит 800 руб. Ограничений по количеству протоколов об административных правонарушениях нет, т. е. вас могут штрафовать при каждой проверке, хоть несколько раз в день. Сумма наказания не увеличивается. Эта же сумма будет выписана при окончании срока действия страховки.

Если страховка есть, но полиса на руках нет, может быть вынесено предупреждение или взыскан штраф в размере 500 руб. Столько же заплатит водитель, не вписанный в полис.

Льготы при оформлении и как можно сэкономить

Специального пониженного тарифа для оформления ОСАГО отдельным категориям граждан по закону нет.

Вы сами можете снизить стоимость своего полиса в случае безаварийной езды. Ваш коэффициент КБМ может предоставить вам скидку или наоборот, увеличить стоимость страховки.

Чтобы сэкономить, заплатите штраф в первые 20 дней со дня вынесения постановления и сумма будет уменьшена на 50%.

Что делать с ОСАГО после покупки

Положите полис ОСАГО к документам на автомобиль и возите его с собой. Инспекторы ГИБДД обязательно запрашивают его при плановых проверках, а также в случаях ДТП.

Если вы оформили электронный полис, скачайте его на телефон и предъявляйте для проверки в электронном варианте.

Скоро сотрудники ГИБДД будут проверять полиса по данным в базе РСА, поэтому необходимость в наличии бумажного иди электронного подтверждения страховки отпадет.

Действия при ДТП

Виновник аварии обязан предоставить сведения о своем полисе ОСАГО, чтобы потерпевший мог обращаться в страховую компанию.

После оформления ДТП потерпевший должен составить заявление на возмещение ущерба по форме, утвержденной Банком России №431-П от 19.09.2014 г:

- Свои: паспорт, водительское удостоверение, документы на машину;

- Извещение о ДТП;

- Справку об аварии;

- Протокол об административном правонарушении или об отказе в возбуждении разбирательства;

- Подтверждение других расходов.

Затем ему нужно обратиться в свою страховую компанию или в компанию виновника.

Порядок возмещения по ОСАГО

Ущерб будет возмещен через ремонт ТС в аккредитованной СТО, исключением являются несколько случаев.

Как получить деньги

Деньги будут выплачены, если ТС не подлежит восстановлению, в случае смерти потерпевшего; нанесения вреда здоровью средней тяжести; если пострадавший инвалид; в индивидуальных случаях конкретной страховой.

Ремонт автомобиля

Автомобиль должен быть отремонтирован максимально за 1 месяц.

Отказ от компенсации

Отказ от компенсации будет выгоден, если вы пострадавшая сторона и у вас есть полис КАСКО. Выплату вы получите больше, чем по ОСАГО.

Как продлить ОСАГО

Порядок продления полиса тот же, что и при оформлении. Если вы оформляли электронный полис, продлить его можно в личном кабинете на сайте СК.

Ответы на вопросы

Что такое прямое возмещение убытков?

Это значит, что потерпевший за выплатой обращается в свою СК.

Что означает регресс при ОСАГО?

Требование страховой компании о возмещении выплаченного ущерба к виновнику происшествия или станции техобслуживания

Подведем итоги

Оформление полиса ОСАГО – это требование Закона.

Водитель не имеет право пользоваться ТС без полиса ОСАГО.

Полис необходимо возить с собой.

Оформить его можно в офисе или на сайте страховой компании.

Подробно про ОСАГО на zakon-auto.ru

Одна из самых популярных тем для обсуждения в России среди автомобилистов является автостраховка. Каждый день проскальзывают новости о различных нововведениях в данной области. Автострахование в нашей стране хоть и является обязательным, но не приносит никакой радости водителям.

ОСАГО, что это такое?

Определение ОСАГО появилось в США в 1920 году, а в 40-ых годах и в Европе. Чуть позже автострахование стало популярным во всем мире. Но, к сожалению, до сих пор многие автолюбители не знают, как расшифровывается аббревиатура ОСАГО.

ОСАГО – это обязательное страхование автогражданской ответственности. Каждый раз, когда человек собирается приобретать себе автомобиль, он сталкивается с оформлением полиса, стоимость которого зависит от множества нюансов, например стажа безаварийной езды. Одним из важнейших преимуществ данного договора является то, что в случае ДТП, если вас признали виновной стороной, страховая компания оплатит за вас пострадавшему весь нанесенный ущерб.

Многоканальная бесплатная горячая линия

Юридические консультации по лишению прав, ДТП, страховом возмещении, выезде на встречную полосу и пр. автомобильным вопросам. Ежедневно с 9.00 до 21.00

Москва и МО +7 (495) 109-30-64

С-Петербург и ЛО +7 (812) 309-94-01

Бесплатный звонок по России 8-800 555-47-86

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

Документы

- Заявление на получение полиса

- Диагностическая карта

- Доверенность на оформление полиса

- Формулы для расчета ОСАГО онлайн

Типы полисов

- Ограниченная страховка

- Неограниченная страховка

Бланк полиса

- Замена полиса

- Расторгнуть договор и вернуть деньги

- Утеря полиса

- Вписать человека в страховку

- Минимальный срок страхования

- Полис на определенное количество месяцев

- Временная страховка

Европротокол

- Европротокол

- Оформление ДТП по Европротоколу

- Где взять бланк Европротокола

- Выплаты по Европротоколу

Выплаты

- ДТП без ОСАГО

- Все о выплатах

- Выплаты по ОСАГО при ДТП

- Страховая не платит или платит мало

- Документы для получения выплат

- Ремонт автомобиля по ОСАГО

- Выплата при обоюдной вине

- Выплата вреда здоровью по ОСАГО

- Максимальная выплата по ОСАГО

- Прямое возмещение убытков

Коменсации

- Все о неустойке

- Единая методика расчета ущерба

- Все о неустойке

- Претензия в страховую компанию

- Независимая экспертиза

- Утеря товарной стоимости, что это?

- Союз автостраховщиков

Штрафы

- Штраф за отсутствие страховки ОСАГО

- Штраф если не вписан в страховку

- Езда по договору купли-продажи

- Штраф за просроченную страховку

Типы транспортных средств

- ОСАГО для грузовых автомобилей

- ОСАГО для такси

- ОСАГО на трактор

-

- Образец заполнения полиса

- Действующая редакция правил

- На сколько подорожает полис

- Формулы для расчета ОСАГО онлайн

- ОСАГО на мотоцикл

- Нужна ли страховка на прицеп?

- Последние изменения в законодательстве

- Полисы с доставкой

- Страхование нового и подержанного автомобиля

- Страхование ОСАГО без страхования жизни

- Страховка без допов

- Базовая стоимость страховки

- Правильный расчет тарифа

- Проверка подлинности полиса

- Где лучше застраховаться?

- Возможно ли получить полис через Госуслуги

- Калькулятор ОСАГО + КАСКО

Нас часто спрашивают: обязательно ли страхование ОСАГО в России или нет? До какого-то времени оно было необязательным, если не уверен, то страхуешь свою ответственность и наоборот. Но мало кто помнит когда и в каком году ввели обязательное страхование ОСАГО в России.

Для водителей оно стало обязательным с 1 января 2004 года. С тех пор прошло уже много времени и изменения в законодательстве происходят постоянно. Взять к примеру перечень документов, необходимый для оформления ОСАГО. Также был изменен список транспортных средств, подлежащий страхованию. Порядок получения договора ОСАГО в России тоже подвергся изменениям. С 2018 года получить полис во второй и последующие разы можно при помощи интернета, что существенно экономит время.

Приобретая автомобиль вы становитесь его собственником, но мало кто знает, что застраховать транспортное средство может не только владелец, но и те лица, которые будут управлять им.

Не стоит забывать и о том, что покупая автомобиль с рук, страховка автомобиля по ОСАГО обязательно подлежит переоформлению в любом офисе страховой компании. Составляя договор обязательно следует уточнять, полис будет на ограниченный круг допущенных к управлению лиц или на нет. Это важно, поскольку данный коэффициент влияет на стоимость полиса. Получив его на руки проверяйте, чтобы вам не вписали никаких дополнений, таких как страхование жизни. Это легко можно вычислить, если вы знаете сколько должна стоить ваша страховка.

Страхование машин по ОСАГО включает в себя полис, извещение о ДТП и список офисов страховой компании. Договор при ДТП покрывает ущерб нанесенный жизни и здоровью, а также имуществу.

Что касается европротокола, то у него есть ряд своих преимуществ:

- Ускоренное оформление ДТП;

- Не нужно контактировать с сотрудниками ГИБДД;

- Если имеется ГЛОНАСС, то максимальные выплаты равноценны обычному оформлению аварии;

Но стоит обязательно уточнять имеется ли у второго участника ДТП полис ОСАГО или нет. Бывает так, что у водителя нет обязательного полиса автострахования, зато имеется КАСКО. В такой ситуации, если он еще и виновник, то платить за вашавтомобиль ему придется из своего кошелька.

Полис обязательного страхования автогражданской ответсвенности избавляет виновника ДТП от вылпат пострадавшей стороне (в разумных пределах).

До сих пор мы слышим недоуменные вопросы типа, «а зачем нужно страхование ОСАГО в России?» Страховать свою ответственность необходимо в соответствии с законом, для того чтобы в случае ДТП были произведены выплаты, максимальный размер которых достигает:

- 500 000 рублей при нанесении ущерба жизни и здоровью;

- 400 000 рублей при нанесении ущерба имуществу;

Перед тем как отправляться в страховую компанию за приобретением полиса на свое транспортное средство, следует уточнить заранее полную стоимость ОСАГО. После чего было бы неплохо найти информацию о каждом страховщике. Когда все будет просчитано, отправляйтесь в офис и уже там следите за тем, чтобы вам ничего лишнего не вписали в договор. Перепроверяйте сразу всю информацию, так как потом исправить будет намного сложнее, а ездить с неправильно оформленным ОСАГО – это большой риск стать должником крупной суммы денег вследствии ДТП.

Если вы используете свое транспортное средство только в определенные месяцы, например если вы владелец мотоцикла, тогда есть смысл оформить страховку на более короткий срок, например на 7 или 8 месяцев. От этого будет также зависеть стоимость полиса. Если вы купили автомобиль в другом регионе, а на перегон транспорта уйдет больше 10 дней, то можно оформить ОСАГО на 20 дней. Сам договор действителен в течение 1 года, но эксплуатировать транспортное средство, на которое оформлена страховка, можно только в тот период, который указан в полисе.

Страховой полис на автомобиль является важным документом, который, согласно пункту 2.1.1 ПДД, должен быть передан инспектору. Следовательно за его отсутствие или за управление транспортным средством с поддельным полисом, будет накладываться штраф в размере 800 рублей.

Практикующий юрист по гражданским делам. Стаж более 10-ти лет. Автолюбитель с огромным стажем и опытом.

Источник https://real-avto.com/blog/soveti/strakhovka-avto-dlya-novichka-chto-k-chemu/

Источник https://www.sravni.ru/osago/info/chto-takoe-osago/

Источник https://zakon-auto.ru/osago.php