Ргс фортуна авто что это такое

Почему ОСАГО является обязательным в нашей стране? Все очень просто: это не только гарантированное возмещение ущерба пострадавшим пешеходам, водителям или пассажирам, но и удобное разрешение конфликтов на дорогах.

Кроме того, ОСАГО является инструментом повышения общей культуры вождения в России. ОСАГО – это первичный полис, который должен быть у каждого автовладельца.

Если у вас еще нет ОСАГО, то вы можете получить свой полис прямо сейчас. С нами это удобно и быстро.

Полис ОСАГО должен быть у каждого водителя

ОСАГО – это обязательное страхование гражданской ответственности владельцев транспортных средств перед третьими лицами. Этот полис приходит вам на помощь, когда вы при использовании транспортного средства причинили вред жизни или здоровью других лиц или повредили (уничтожили) чужое имущество. В отличие, например, от каско, ОСАГО является обязательным страхованием для всех автовладельцев. Согласно законодательству РФ, эксплуатировать ТС без действующего полиса ОСАГО запрещается.

ОСАГО – единая стоимость, разная надежность

Стоимость полиса зависит от многих факторов: места регистрации собственника транспортного средства, возраста и водительского стажа вписанных в полис лиц, количества страховых случаев по предыдущему полису и др. Тем не менее, страховые тарифы по ОСАГО утверждаются Правительством РФ и являются едиными для всех страховых компаний. Несмотря на то, что купить полис ОСАГО можно сейчас во многих компаниях, нужно иметь в виду, что от надежности выбранной страховой компании зависит ваше финансовое благополучие в будущем. Если компания, у которой вы купили полис ОСАГО, становится банкротом (такое сегодня не редкость), то, как правило, вас ждут большие сложности – вплоть до того, что вам придется возмещать причиненный ущерб самостоятельно и обанкротившаяся компания не сможет подтвердить заслуженный вами за годы безаварийного страхования класс, от которого существенно зависит размер страховой суммы по очередному полису ОСАГО.

Кроме того, участились случаи мошенничества с полисами ОСАГО. Вы всегда можете проверить купленный полис ОСАГО на подлинность на сайте РСА.

«Росгосстрах» — компания, которой можно доверять. Мы традиционно предлагаем страхование ОСАГО для автовладельцев с момента его появления в 2003 г.

Полис ОСАГО — цивилизованное разрешение конфликтов на дороге

Многие еще помнят страшные истории, когда водителю-виновнику ДТП приходилось на годы вперед планировать свои доходы и расходы, чтобы оплатить ремонт поврежденного, и что самое неприятное, чужого автомобиля.

Сегодня, благодаря развитию системы автострахования в России, подобные конфликты на дорогах стали решаться гораздо более цивилизованным путем. Очевидно, любой водитель может попасть в ДТП, независимо от водительского стажа. За вред, причиненный жизни и здоровью (водителя и/или пассажиров автомобиля другого участника ДТП, пешеходам) и/или имуществу другого лица (автомобиль, светофор, автобусная остановка, мачта освещения, столб с дорожным знаком, рекламный щит и проч.), ответственность возлагается на причинителя вреда, то есть на человека, который нанес ущерб.

Важно понимать, что стоимость лечения или требования наследников или потерпевших лиц, в том числе по поврежденному имуществу может достигать сотен тысяч и даже миллионов рублей, и оплачивать его придется водителю, который находился за рулем в момент ДТП.

Таким образом, покупая полис ОСАГО,вы защищаетесебя и свой семейный бюджет от непредвиденных денежных расходов.

ОСАГО оформляется при наличии диагностической карты

30 июля 2012 года в России вступил в силу закон, отменяющий талон техосмотра транспортного средства. Теперь документом, дозволяющим допуск ТС к участию в дорожном движении на территории РФ, является диагностическая карта. Ее предъявление страховщику необходимо при оформлении полиса ОСАГО. Кроме того, поправки в законодательство отменяют срок действия документа о прохождении ТО.

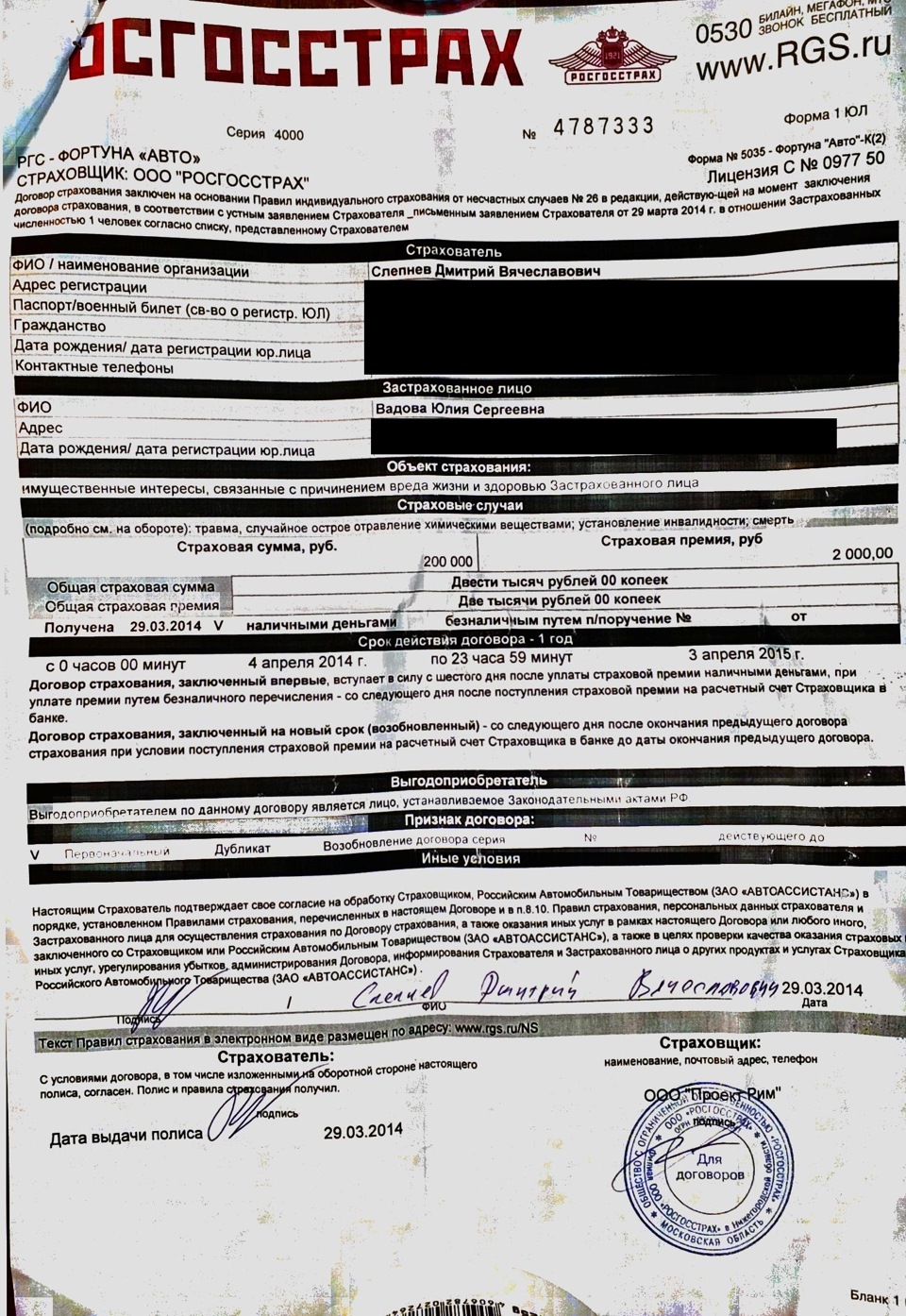

Фортуна-НС: страхование водителей и пассажиров от несчастных случаев

Наша статистика показывает, что ситуация на дорогах остается по-прежнему довольно опасной для всех: и пешеходов, и водителей. Автомобилей становится все больше, число аварий тоже растет. Поэтому мы настоятельно рекомендуем нашим клиентам дополнительно защитить здоровье водителя и пассажиров, оформив полис РГС-Фортуна «Авто». Это гарантия страховой защиты в случае причинения вреда жизни и здоровью в результате ДТП. Предусмотрены варианты защиты для автомобилистов и членов их семей, пассажиров и пешеходов, которые могут стать участниками ДТП. В отличие от ОСАГО, который защищает лишь ответственность водителя перед третьими лицами, полис РГС-Фортуна «Авто» защищает здоровье и жизнь независимо от того, является ли водитель виновником ДТП или нет.

Стоимость такого полиса никак не зависит от мощности двигателя и типа авто, стажа или возраста водителя. Сам полис стоит совсем недорого, но обеспечивает при этом достойной денежной суммой в случае неприятностей.

Карта РАТ в подарок

Всем клиентам, приобретающим полис РГС – Фортуна «АВТО» с максимальной страховой премией, мы дарим Карту РАТ. Это отличный, очень полезный и нужный подарок! С ней вы можете получить юридическую помощь в любом уголке страны по следующим вопросам:

- порядок действий при ДТП;

- владение и эксплуатация транспортных средств;

- защита прав потребителей;

- взаимоотношения со страховыми компаниями и ГИБДД;

- порядок действия в судах.

От чего защищает полис?

Если в результате ДТП вы повредили другой автомобиль или, например, мачту уличного освещения, светофор, остановку автобуса, рекламный щит или даже забор соседа по дому или даче, а также причинили вред жизни и здоровью других участников дорожного движения или пешеходам, то расходы лечение потерпевших или компенсацию вреда имуществу, включая общение с потерпевшей стороной и оценку повреждений возьмем на себя мы.

От чего полис не защищает?

В некоторых случаях в рамках действующего законодательства мы не сможем возместить ваши расходы по полису ОСАГО.

Напоминаем, что по полису ОСАГО вы не можете получить оплату расходов на ремонт вашего личного транспортного средства (или автомобиля, которым вы управляли по доверенности). ОСАГО подразумевает оплату расходов на ремонт чужого транспортного средства или иного имущества, которое вы повредили, а также расходов за причиненный вред жизни или здоровью других потерпевших.

Страховым случаем по ОСАГО не является:

- Причинение вреда при использовании иного транспортного средства, чем то, которое указано в договоре обязательного страхования.

- Причинение морального вреда или возникновение обязанности по возмещению упущенной выгоды.

- Причинение вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах.

- Загрязнение окружающей среды.

- Причинение вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию в соответствии с законом о соответствующем виде обязательного страхования.

- Причинение вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования.

- Обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику.

- Причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу.

- Причинение вреда при погрузке груза на транспортное средство или его разгрузке.

- Повреждение или уничтожение антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности.

- Обязанности владельца транспортного средства возместить вред в части, превышающей размер ответственности, предусмотренный правилами главы 59 Гражданского кодекса Российской Федерации (в случае, если более высокий размер ответственности установлен федеральным законом или договором). При наступлении гражданской ответственности владельцев транспортных средств в указанных случаях причиненный вред подлежит возмещению ими в соответствии с законодательством Российской Федерации.

По договору ОСАГО застрахованы имущественные интересы не только собственника автомобиля, но и любого водителя данного транспортного средства, указанного страхователем при заключении или в течение срока действия договора ОСАГО.

Возможно заключение договора ОСАГО на условиях неограниченного использования транспортного средства, когда вы не указываете список лиц, допущенных к управлению, т.е. список «без ограничений», и заключаете договор обязательного страхования с периодом использования автомобиля – 1 год.

Согласно действующему законодательству по ОСАГО владелец автомобиля вправе заключить годовой договор страхования с условием ограниченного использования автомобиля, т.е. указать конкретных водителей, которые допущены к управлению автомобилем, а также указать реальный период использования автомобиля в течение года действия полиса.

Например, если договор ОСАГО заключается с 01 июля текущего года до 30 июня следующего года, а автомобиль используется только в период с мая по октябрь, в так называемый «летний сезон», то вы вправе указать именно эти периоды.

В нашем примере это могут быть два периода: с 01 июля по 31 октября текущего года и с 01 мая по 30 июня следующего года. Это и есть ограниченное использование автомобиля.

В соответствии со статьей 16 Федерального Закона № 40-ФЗ установлены минимальные значения периода использования для граждан – 3 месяца, для юридических лиц – 6 месяцев.

Презентация Фортуна-Авто

Скачать презентацию Фортуна-Авто

- Размер: 292 Кб

- Количество слайдов: 11

РГС – Фортуна «АВТО» Страхование от несчастных случаев в результате ДТП ООО «Росгосстрах» ,

Характеристика продукта 2Продукт разработан на основании Правил индивидуального страхования от несчастных случаев № 26 в действующей редакции. Объектом страхования являются имущественные интересы, связанные с причинением вреда жизни и здоровью Застрахованного лица. Страховщик – ООО «Росгосстрах» . Страхователь – дееспособное физическое лицо или юридическое лицо, заключившее со Страховщиком договор страхования. Застрахованное лицо – физическое лицо в возрасте от 1 года до 70 лет, названное в договоре страхования как застрахованное лицо, в пользу которого заключен договор страхования, если в нем не назначено в качестве Выгодоприобретателя другое лицо. Выгодоприобретатель – любое физическое или юридическое лицо, назначенное в договоре страхования с письменного согласия Застрахованного лица в качестве получателя страховой выплаты в случае смерти Застрахованного лица.

На страхование не принимаются 3 • инвалиды I , II группы; • дети, которым установлена категория «ребенок-инвалид» ; • лица со стойкими нервными или психическими расстройствами, состоящие на учете в психоневрологическом или наркологическом диспансерах; • лица, находящиеся под следствием или осужденные к лишению свободы.

Страховые случаи 4 • Травма, явившаяся следствием несчастного случая, случайное острое отравление химическими веществами в связи, произошедшие в результате ДТП. Указанные события признаются страховыми случаями, если они произошли в период действия договора страхования и сопровождались причинением вреда здоровью Застрахованного лица, предусмотренного Таблицей размеров страховых выплат № 1. • Инвалидность I , III группы или категории «ребенок-инвалид» , первично установленная Застрахованному лицу вследствие травмы, явившейся следствием несчастного случая, или случайного острого отравления химическими веществами, полученной или развившегося в результате ДТП в период действия договора страхования и послуживших причиной установления инвалидности в период действия договора страхования. • Смерть Застрахованного лица, вследствие травмы, явившейся следствием несчастного случая, или случайного острого отравления химическими веществами, произошедших в результате ДТП в период действия договора страхования и послуживших причиной смерти в период действия договора страхования, а также смерть, наступившая в период действия договора страхования от удушения вследствие случайного попадания в дыхательные пути инородного тела, утопления, переохлаждения организма, произошедших в результата ДТП.

Страховая сумма и страховая премия Вступление договора страхования в силу 5По продукту РГС – Фортуна «АВТО» предусмотрено два варианта фиксированных размеров страховых сумм и страховых премий. Конкретные размеры страховой суммы и страховой премии на одно Застрахованное лицо указаны в страховом полисе. Страховая премия уплачивается Страхователем наличными деньгами или путем безналичных расчетов единовременно. Договор страхования, заключенный впервые , вступает в силу с шестого дня после уплаты страховой премии наличными деньгами, при уплате премии путем безналичного расчета – со следующего дня после поступления страховой премии на расчетный счет Страховщика в банке. Договор страхования, заключенный на новый срок (возобновленный) – со следующего дня после окончания предыдущего договора страхования при условии поступления страховой премии на расчетный счет Страховщика в банке до даты окончания предыдущего договора.

Размеры страховых выплат 6 • в связи с травмой, случайным острым отравлением – в соответствии с «Таблицей размеров страховых выплат № 1» ; • при установлении инвалидности: — I группы — 100 %; — II группы — 70 %; — III группы — 40 %; — при установлении категории «ребенок-инвалид» – 30%; • смерть — 100 %. При наступлении страхового случая с Застрахованным лицом размеры страховых выплат определяются в процентах от страховой суммы: Общая сумма выплат за один или несколько страховых случаев, предусмотренных в договоре страхования и происшедших с Застрахованным лицом в период действия договора страхования, не может превышать установленной для него страховой суммы.

Основания для отказа в страховой выплате 7Не являются страховыми случаями события, предусмотренные договором: • наступившие в результате совершения Застрахованным лицом в возрасте 14 лет и старше умышленного преступления; • произошедшие с лицами, которые на момент заключения договора страхования относились к категориям лиц, указанным в разделе «На страхование не принимаются» по Продукту; • наступившие в результате управления Застрахованным лицом транспортным средством без права на управление транспортным средством данной категории или передачи Застрахованным лицом управления транспортным средством лицу, не имевшему права на управление транспортным средством данной категории; • наступившие в результате управления Застрахованным лицом в состоянии алкогольного или иного опьянения транспортным средством, а также в результате передачи управления транспортным средством лицу, находившемуся в состоянии алкогольного, наркотического или токсического опьянения; • наступившие в результате самоубийства (покушения на самоубийство) Застрахованного лица в возрасте 14 лет и старше, за исключением тех случаев, когда оно было доведено до такого состояния противоправными действиями третьих лиц.

Основания для отказа в страховой выплате (продолжение) 8 • наступившие в результате умышленного причинения Застрахованным лицом в возрасте 14 лет и старше себе телесных повреждений; • наступившие в результате несчастного случая, наступившего с Застрахованным лицом в местах лишения свободы; • наступившие в результате отравления алкоголем (веществами, содержащими алкоголь), а также наркотическими веществами Застрахованного лица в возрасте 14 лет и старше, если компетентными органами не установлен факт их насильственного введения, ошибочного либо вынужденного употребления; • наступившие в результате заболевания СПИДом; • наступившие в результате профессиональных занятий Застрахованным лицом опасными видами спорта (авто- и мотоспорт, прыжки с парашютом, контактные единоборства, альпинизм, горный и водный туризм, подводное плавание и т. п. ).

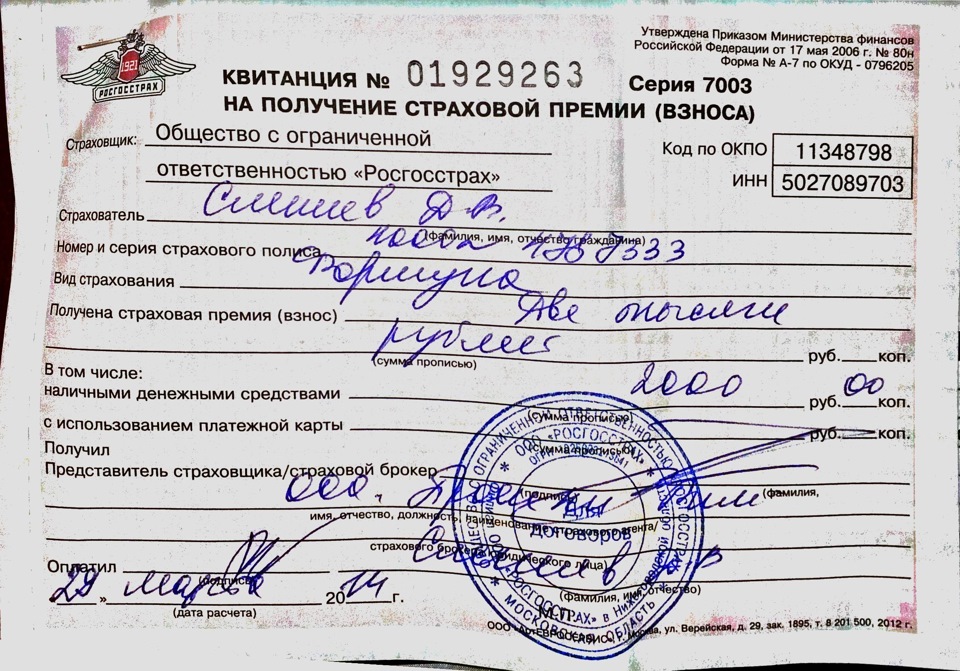

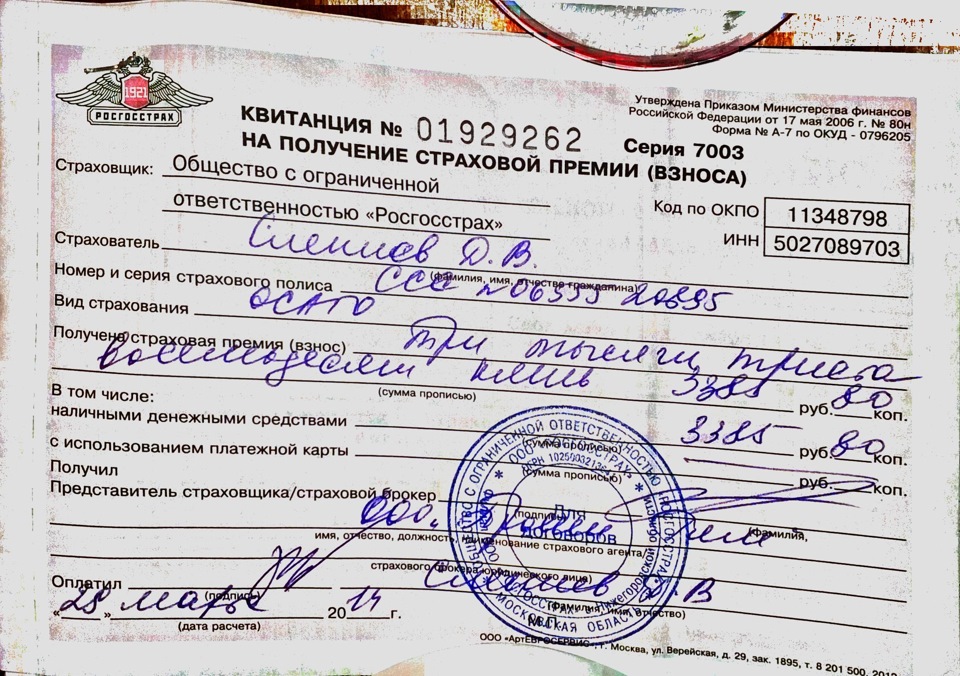

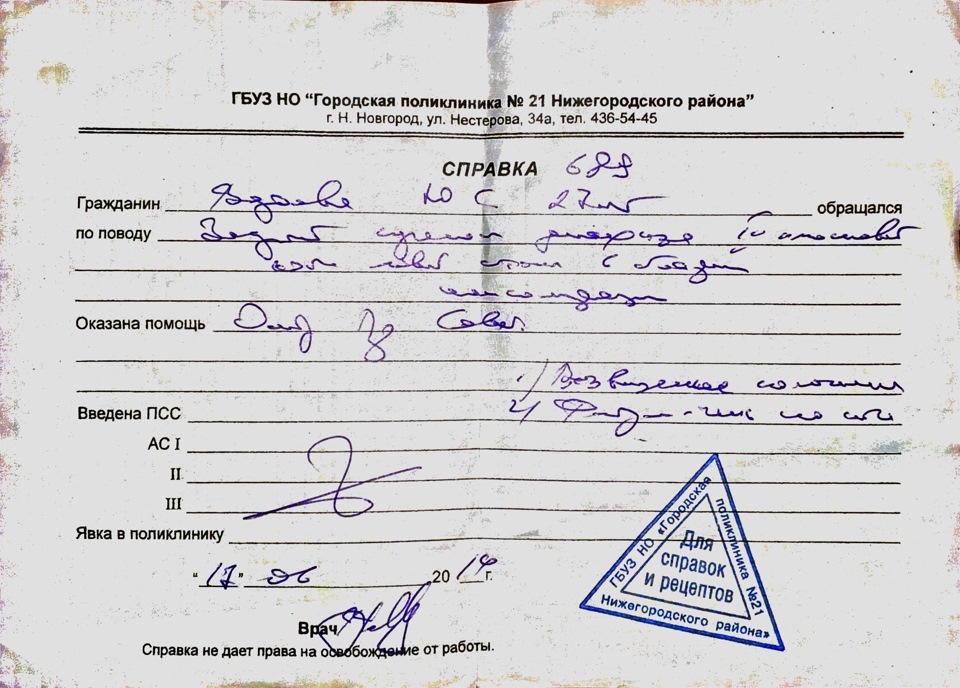

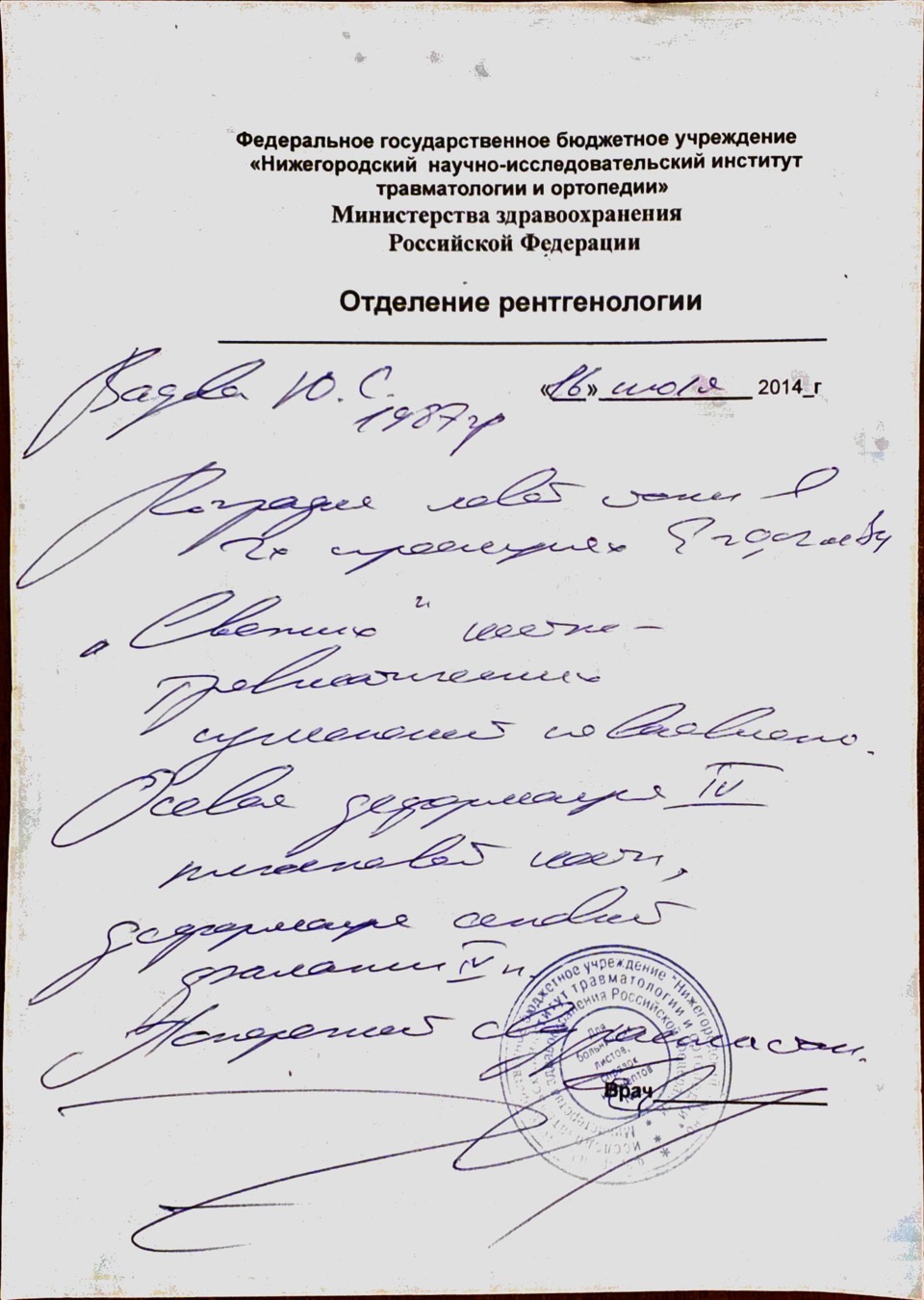

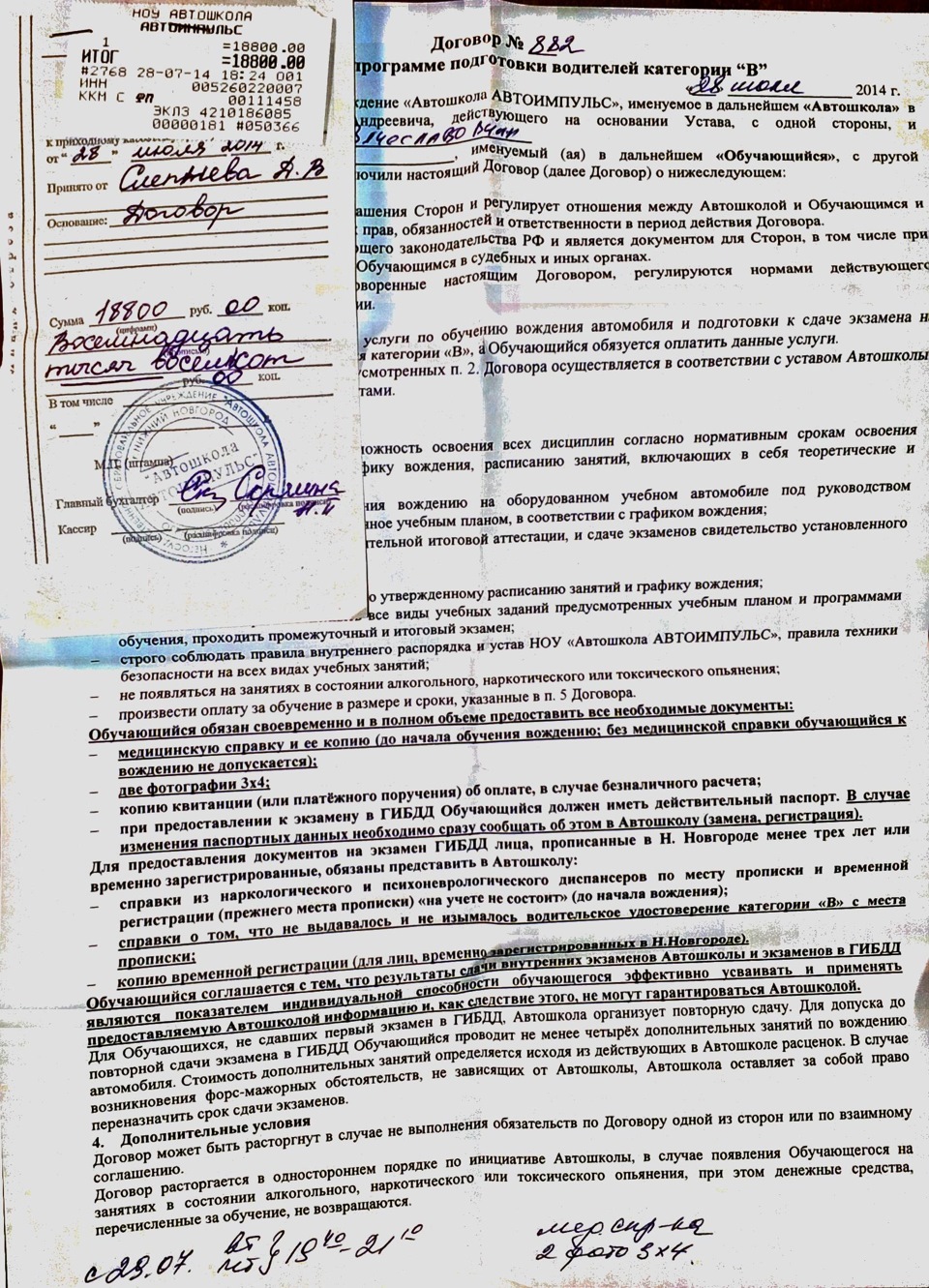

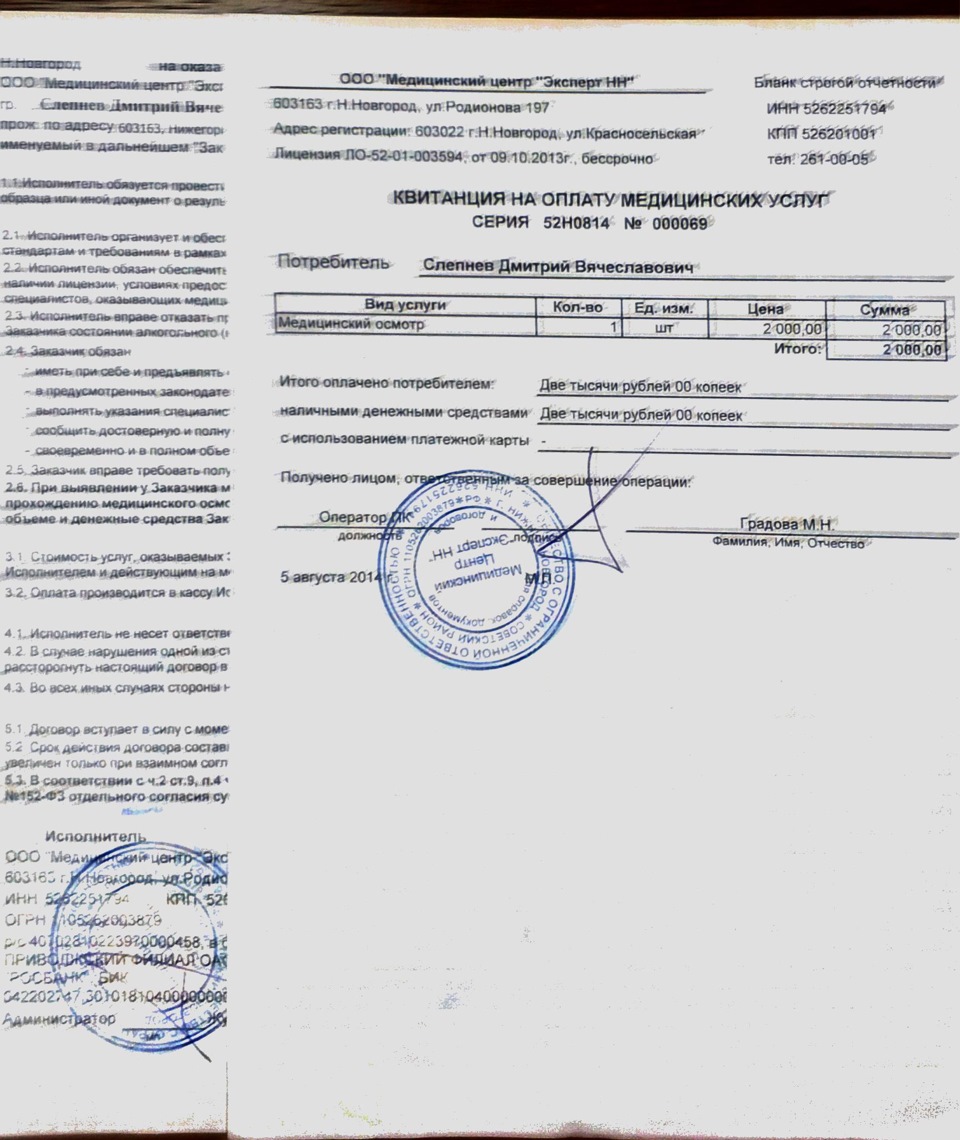

Порядок предоставления документов для страховой выплаты 91. письменное заявление о страховой выплате, страховой полис, квитанция на получение страховой премии (взноса) (если она уплачивалась наличными деньгами), документ, удостоверяющий личность; 2. документы компетентных органов, свидетельствующие о наступлении в период действия договора страхования определенного случая, имеющего признаки страхового, об обстоятельствах его наступления, содержащие полный диагноз, поставленный Застрахованному лицу, сведения о сроках лечения, лечебных и диагностических мероприятиях; 3. справка органа медико-социальной экспертизы об установлении группы (категории) инвалидности – представляется в случае установления инвалидности; 4. копия свидетельства о смерти Застрахованного лица, заверенная в установленном законодательством порядке, медицинский документ (или его копия, заверенная в установленном законодательством порядке) с указанием причины смерти Застрахованного лица (выписка из медицинского свидетельства о смерти и т. п. ) – представляется в случае смерти Застрахованного лица; 5. копия Свидетельства о праве на наследство, заверенная в установленном законодательством порядке — представляется только наследником или наследниками; 6. справка ГИБДД или иной документ судебно-следственных органов о подтверждении факта ДТП, в результате которого был причинен вред жизни и здоровью Застрахованного лица.

2011 | Росгосстрах 10Подарок клиентам ООО «Росгосстрах» совместно с Российским Автомобильным Товариществом (ЗАО «АВТОАССИСТАНС» ) проводят акцию. При покупке полиса РГС – Фортуна «АВТО» с максимальной страховой премией клиенту выдается Карта РАТ позволяет получить юридическую помощь по следующим вопросам: — порядок действий при ДТП; — владение и эксплуатация ТС; — защита прав потребителей; — взаимоотношения со страховыми компаниями и ГИБДД; — порядок действий в судах.

11© 2011 «Росгосстрах» — крупнейшая по масштабам российская страховая компания, успешно работающая уже 90 лет. В группу компаний входят ОАО «Росгосстрах» , ООО «Росгосстрах» , СК «РГС-Жизнь» (страхование жизни и добровольное пенсионное обеспечение), а также ООО «РГС-Медицина» (ОМС). «Росгосстрах» является лидером отечественного рынка страхования: среди его клиентов порядка 45 миллионов физических лиц, свыше 240 тысяч корпоративных клиентов. «Росгосстрах» – компания, которая традиционно оказывает существенное влияние на формирование и развитие страхового рынка России. Общая численность работников группы компаний достигает 100 000 человек, включая более 60 тыс. страховых агентов. www. RGS. ru

Как я вернул навязанный вместе с ОСАГО полис «Фортуна-авто» Росгосстрах — DRIVE2

Часть первая. Предыстория.Пришло в марте время перезаключать ОСАГО. Открыл справочник, по субботам в Краснодаре продавал только Росгосстах и какие-то агенты-перекупщики полисов. Поехал по ближайшему адресу Росгосстраха, т.к. агент без допов точно не продаст.В офисе всё цивильно, без очереди. Менеджер говорит: «Карта ТО у вас просрочена (мой косяк, не заметил). Сделаем здесь на месте карту ТО без заезда (заподозрил неладное), и ОСАГО — но только вместе с «Фортуной-авто».». Спрашиваю, Как сделать без Фортуны? Отвечают: «Мы «Росгосстрах-банк» и продаём как хотим. Хотите без «Фортуны» – езжайте в «Росгосстрах».Приехал в «Росгосстрах». Очередь нереальная. До самого закрытия уже всё занято, менеджер просил не занимать. Сам менеджер сидит в отдельном кабинете, пускает по одному, фото-видеосъёмка запрещена. Спросил у очереди: говорят из тех, кто от менеджера вышел, никто без Фортуны не уходит.

Ездить-то надо… Вернулся в «Росгосстрах-банк». Оформил ОСАГО, Фортуну и купил карту ТО. Дома дочитался, что выданная ими карта ТО без заезда на СТО и регистрации её в системе не действительна. Заехал на указанное в карте СТО, тачку посмотрели, печать поставили, карту узаконили. В Фортуне вычитал, что её можно вернуть Росгосстраху в течение 3 дней без потерь.

Часть вторая. Непосредственно возврат полиса.Позвонил на горячую линию, сказали что по вопросу возврата могут принять только на Орджоникидзе, 43. Приехал. В этом офисном здании пропускной режим. Охрана не пускает, пока не пригласят из Росгосстраха. Минут 40 звонил на все их внутренние и городские номера – безрезультатно. Пропуск даёт только отдел делопроизводства, но трубку они не берут. Мобильник делопроизводителя никто не даёт. Уехал ни с чем.

Написал письменное требование о расторжении полиса и возврате денег, изложив всю ситуацию с невозможностью попасть в их офис и выразив готовность подъехать в любое другое место. Номера Краснодарских факсов и e-mail тщательно скрываются. Направил факсом на горячую линию. Перезвонил, попросил сообщить внутренний номер письма – отказали. Попросил телефон отдела, который будет его рассматривать – отказали. Говорят «если ваше письмо нас заинтересует, мы его зарегистрируем и сами перезвоним».

Сделал ещё экземпляр, попросил жену завезти в центральный офис в Краснодаре с проставлением Росгосстрахом отметки на копии о вручении. Чтобы было с чем в суд идти. Жена, пробившись в приёмную через адскую толпу таких же страждущих, получила отказ. Секретарь просто отказалась его принимать. Отправила нас обратно на Орджоникидзе, 43.

Сделал ещё экземпляр, напарвил заказным с уведомлением. Через неделю пришёл письменный ответ: «Расторгнем без проблем — приходите на Орджоникидзе, 43». И это при том, что в письме я писал про невозможность туда попасть! Хамы!

Написал Росгосстраху ответ, припугнул судом, расходами на адвоката, штрафом, процентами за пользование чужими деньгами и т.п. Параллельно накатал жалобу в ЦБ и Роспотребнадзор через их сайты (Роспотребнадзор, кстати, перенаправил жалобу в ЦБ). Через некоторое время из Росгосстраха перезвонила очень вежливая девушка, пригласила на Орджоникидзе, 43, оставила свой мобильный, пообещала встретить. И встретила! Написал заявление на расторжение — деньги на карточку вернули. Времени и горючего потратил, но победил их!Сражайтесь за свои права и победите!

Что такое фортуна авто. Ргс фортуна страховые случаи

289 стоимость вопроса

Ответы юристов (8)

получен гонорар 20%

Юрист, г. Кубинка

Общаться в чате

для начала обратитесь с претензией в страховую компанию и уже при отказе в суд

Статья 16.1. Особенности рассмотрения споров по договорам обязательного страхования 1. До предъявления к страховщику иска, содержащего требование об осуществлении страховой выплаты, потерпевший обязан обратиться к страховщику с заявлением, содержащим требование о страховой выплате или прямом возмещении убытков, с приложенными к нему документами, предусмотренными правилами обязательного страхования.

При наличии разногласий между потерпевшим и страховщиком относительно исполнения последним своих обязательств по договору обязательного страхования до предъявления к страховщику иска, вытекающего из неисполнения или ненадлежащего исполнения им обязательств по договору обязательного страхования, несогласия потерпевшего с размером осуществленной страховщиком страховой выплаты потерпевший направляет страховщику претензию с документами, приложенными к ней и обосновывающими требование потерпевшего, которая подлежит рассмотрению страховщиком в течение десяти календарных дней, за исключением нерабочих праздничных дней, со дня поступления. В течение указанного срока страховщик обязан удовлетворить выраженное потерпевшим требование о надлежащем исполнении обязательств по договору обязательного страхования или направить мотивированный отказ в удовлетворении такого требования.

отказ страховой можете выложить?

Ответ юриста был полезен? + 0 — 0

да, через три часа

- получен гонорар 80% Юрист Общаться в чате Юрий, здравствуйте. Вы в Росгосстрах обращались по полису ОСАГО? Для получения выплаты за причинения вреда жизни или здоровью, согласно «Положению о правилах обязательного страхования гражданской ответственности владельцев транспортных средств» (утв. Банком России 19.09.2014 N 431-П) Вам необходимо было представить следующие документы: 3.10. Потерпевший на момент подачи заявления о страховой выплате прилагает к заявлению: заверенную в установленном порядке копию документа, удостоверяющего личность потерпевшего (выгодоприобретателя); документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя; документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке; согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет; справку о дорожно-транспортном происшествии, выданную подразделением полиции, отвечающим за безопасность дорожного движения, по форме, утвержденной приказом Министерства внутренних дел Российской Федерации от 1 апреля 2011 года N 154 (зарегистрирован Минюстом России 5 мая 2011 года, регистрационный N 20671), если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции; извещение о дорожно-транспортном происшествии; копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции, а составление таких документов предусмотрено законодательством Российской Федерации. 4.4.1. В целях получения страховой выплаты лица, указанные в абзаце первом пункта 4.4, предоставляют страховщику: заявление, содержащее сведения о членах семьи умершего потерпевшего, с указанием лиц, находившихся на его иждивении и имеющих право на получение от него содержания;свидетельство о рождении ребенка (детей), если на момент наступления страхового случая на иждивении погибшего находились несовершеннолетние дети; справку, подтверждающую установление инвалидности, если на дату наступления страхового случая на иждивении погибшего находились инвалиды; справку образовательной организации о том, что член семьи погибшего, имеющий право на получение возмещения вреда, обучается в этом образовательном учреждении, если на момент наступления страхового случая на иждивении погибшего находились лица, обучающиеся в образовательном учреждении; заключение (справка медицинской организации, органа социального обеспечения) о необходимости постороннего ухода, если на момент наступления страхового случая на иждивении погибшего находились лица, которые нуждались в постороннем уходе; справку органа социального обеспечения (медицинской организации, органа местного самоуправления, службы занятости) о том, что один из родителей, супруг либо другой член семьи погибшего не работает и занят уходом за его родственниками, если на момент наступления страхового случая на иждивении погибшего находились неработающие члены семьи, занятые уходом за его родственниками. 4.4.2. В целях получения страховой выплаты лица, указанные в абзаце втором пункта 4.4, предоставляют страховщику: копию свидетельства о смерти; свидетельство о заключении брака в случае, если за получением страхового возмещения обращается супруг потерпевшего; свидетельство о рождении ребенка (детей) в случае, если за получением страхового возмещения обращаются родители или дети потерпевшего. Требовать предоставить иные документы — не допустимо. Вам также следует учесть, что 4.4. В случае причинения вреда жизни потерпевшего к выгодоприобретателям относятся лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти потерпевшего (кормильца). При отсутствии лиц, указанных в абзаце первом настоящего пункта, право на возмещение вреда имеют супруг, родители, дети потерпевшего, граждане, у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода. Согласно ст. 1088 ГК РФ 1. В случае смерти потерпевшего (кормильца) право на возмещение вреда имеют: нетрудоспособные лица, состоявшие на иждивении умершего или имевшие ко дню его смерти право на получение от него содержания; ребенок умершего, родившийся после его смерти; один из родителей , супруг либо другой член семьи независимо от его трудоспособности,который не работает и занят уходом за находившимися на иждивении умершего его детьми, внуками, братьями и сестрами, не достигшими четырнадцати лет либо хотя и достигшими указанного возраста, но по заключению медицинских органов нуждающимися по состоянию здоровья в постороннем уходе; лица, состоявшие на иждивении умершего и ставшие нетрудоспособными в течение пяти лет после его смерти. Тут еще стоит учесть нюанс, Вы обращались за выплатой как родитель? Просто нужно смотреть имеете ли Вы право на получение возмещение вреда, в принципе. Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента То что написали Вы мне, относится к выплатам по ОСАГО получен гонорар 80% Юрист Общаться в чате Просто нужно смотреть имеете ли Вы право на получение возмещение вреда, в принципе. Петров Михаил Игоревич Данный момент оговорен и в ст. 11 ФЗ от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» 4. В случае причинения вреда жизни потерпевшего в результате дорожно-транспортного происшествия положения настоящего Федерального закона, касающиеся потерпевших, применяютсяк лицам, которые в соответствии с настоящим Федеральным законом имеют право на возмещение вреда в случае смерти потерпевшего (выгодоприобретатели). А ст. 12 в свою очередь оговорено 6. В случае смерти потерпевшего право на возмещение вреда имеют лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца, при отсутствии таких лиц — супруг, родители , дети потерпевшего, граждане,у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода (выгодоприобретатели). У Вас сын самостоятельный доход имел? Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента получен гонорар 80% Юрист Общаться в чате Полис который страховая компания обычно навязывает дополнительно к осаго, является добровольным страхованием жизни при дтп ФОРТУНА_АВТО. Все вышеперечисленные документы подшиты к уголовному делу. А вся необходимая информация отражена в решении (постановлении) суда которое находится у нас на руках Юрий Полис можете выложить, тут уже нужно смотреть условия договора страхования. В этом случае речь идет о добровольном виде страхования, урегулирование вопросов по которому осуществляется не с позиций закона, а исходя из условий договора. Если полисом или правилами страхования. предусмотрена необходимость получения такого рода документов, то Вам следует обратиться в суд с заявлением о снятии копий с документов приобщенных к материалам уголовного дела, которые Вы и представите в страховую компанию. Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента 1. У страховой компании нет вопросов по выгодоприобретателю. 2. Правилами страхования предусмотрены такие документы. 3. Суд территориально находится далеко, надо лететь на самолете. 4. Копии которые может отправить суд, будут заверены печатью суда, но при этом данные всех этих документов уже есть в решении суда. 5. Не проще ли мне сразу обратиться в суд с исковым к страховой компании получен гонорар 80% Юрист Общаться в чате Вам следует обратиться в суд с заявлением о снятии копий с документов приобщенных к материалам уголовного дела Петров Михаил Игоревич 12.1. Порядок и сроки выдачи судебных дел (иных материалов) для ознакомления устанавливаются председателем суда. Судебные дела (иные материалы) выдаются для ознакомления в помещении суда на основании письменного заявления и при предъявлении следующих документов: а) обвиняемыми, подсудимыми, осужденными, оправданными, лицами, в отношении которых ведется производство по делу об административном правонарушении,потерпевшими , сторонами по делу, третьими лицами, законными представителями по уголовным, гражданским, административным делам и делам об административных правонарушениях, заявителями и другими заинтересованными лицами по делам особого производства и административным делам, гражданскими истцами, ответчиками по уголовным делам — документа, удостоверяющего личность согласно приложению N 1, а их представителями, защитниками — также доверенности, оформленной в соответствии с требованиями законодательства;12.4. Подлинные документы из судебных дел (иных материалов) и их надлежащим образом заверенные копии, представленные участниками уголовного, гражданского, административного судопроизводства и участниками производства по делам об административных правонарушениях, а также письменные справки по делам выдаются уполномоченными работниками отдела делопроизводства (приемной) или архива суда на основании их письменного заявления; а судам общей юрисдикции, органам дознания и следствия — на основании мотивированного запроса и (или) иных необходимых документов, предусмотренных законодательством Российской Федерации. На заявлении или запросе о выдаче подлинных документов из судебного дела проставляется разрешающая резолюция судьи, председательствующего по делу, а при его отсутствии — председателя суда (или его заместителя). Взамен выданного подлинника к делу приобщается его копия, заверенная судьей и гербовой печатью суда. При выдаче подлинников документов из судебного дела на их заверенных копиях должны указываться фамилия, имя, отчество лица, получившего документ, его процессуальное положение по делу, данные документа, удостоверяющего личность. В получении документа это лицо должно расписаться и проставить дату получения. Лицо, выдавшее документ, должно указать свою фамилию, должность и поставить подпись. При предъявлении доверенности необходимо снять с нее копию и подшить в дело. Такие же сведения указываются в справочном листе. Документы, на основании которых из судебного дела выданы подлинники, а также их заверенные копии, подшиваются в дело. В случае направления подлинного документа заказной почтой в дело также подшивается копия сопроводительного письма с исходящим номером и датой. Письменные доказательства из дела с разрешения судьи, председательствующего по делу, а при его отсутствии — председателя суда (его заместителя) могут быть возвращены представившим их лицам и до вступления решения суда в законную силу (ст.72 ГПК РФ). Порядок и сроки выдачи подлинных документов, их заверенных копий, письменных справок устанавливается председателем суда. Смотрите. если указанные документы предоставлялись не Вами суд может отказать в их выдаче, однако это не лишает Вас возможности снять с документа копию. 12.6. Право на снятие копий документов с материалов дела за свой счет, в том числе с использованием технических средств, предоставляется следующим лицам: потерпевшим (ст.42 ч.2 п.12 УПК РФ);Все перечисленные лица снимают копии по письменному заявлению в порядке, установленном председателем суда или судьей-председательствующим по делу. Данное письменное заявление с разрешающей резолюцией председателя суда или судьи-председательствующего по делу подшивается в судебное дело. Снятые перечисленными лицами за свой счет копии с материалов судебного дела, в том числе с помощью технических средств, судом не заверяются.Сын имел самостоятельный доход Юрий По ОСАГО Вас могут и не признать выгодоприобретателем. Что касается получения выплату по договору при добровольном страховании жизни при дтп ФОРТУНА_АВТО — то нужно исходить из его условий. Даже если Вы и не представите указанные документы (в силу, того, что у Вас не получилось снять копии с материалов дела) — это не лишает Вас права обратиться в суд с требованием о выплате страхового возмещения. Иск в таком случае подается в защиту прав потребителей, по месту Вашего жительства. Как правило, по такого рода спорам, суды удовлетворяют заявленные требования, однако, принимая во внимание, что Вами был представлен не полный пакет документов, могут снизить или отказать во взыскании штрафа и неустойки, взыскав лишь сумму страховки. Ответ юриста был полезен? + 0 — 0 Свернуть получен гонорар 80% Юрист Общаться в чате 5. Не проще ли мне сразу обратиться в суд с исковым к страховой компании Юрий Проще, но будьте готовы к тому, что представитель РГС в суде заявит возражения, в которых будет ссылаться на то, что Вы не исполнили свои обязательства по договору.

Владельцы страховой компании «Росгосстрах» братья Хачатуровы вошли в рейтинг «Все миллиардеры», составленный журналом «СЕО». Они занимают соответственно 38 и 39 место в мире

Для «Росгосстраха» прибыль стала дороже клиентов и своей репутации

В последнее время в компании «Росгосстрах» стало невозможно заключить договор обязательного страхования автомобиля (ОСАГО) без заключения дополнительного «добровольного» договора страхования жизни – РГС Фортуна «Авто».

Жители Качканара недовольны таким навязыванием дополнительной услуги. Некоторые разворачиваются и уходят, другие, скрепя зубы, соглашаются на противозаконные условия компании.

Проведем эксперимент. Прихожу в офис «Росгосстраха». Действительно, оформить полис ОСАГО без дополнительного страхования нельзя. Менеджер по продажам говорит мне про какой-то приказ, по которому теперь страховки оформляются совместно – ОСАГО плюс страхование жизни. Иду выше – звоню на горячую линию «Росгосстраха», в ответ на вопрос, почему я должен оформлять еще один страховой полис, чтобы получить нужный, получаю ответ:

– Мы такой информации не даем и с руководством не соединяем.

Незаконная ГОСударственная страховая компания?

Такое навязывание услуг дополнительного страхование началось около трех лет назад. Сначала услуга страхования жизни стоила около 500 рублей и носила «очень рекомендательный» характер. Людей просто уговаривали под различными предлогами, хотя некоторым получалось отказаться. Сейчас же эта услуга стоит около 1000 рублей и носит обязательный характер. Сотрудники ООО «Росгосстрах» отказывают в оформлении полиса ОСАГО без заключения договора страхования жизни.

Вернемся немного к истории компании. Российская государственная страховая компания была образована в 1992 году в форме акционерного общества, где 100 % акций принадлежали государству. Вопросов, почему компания государственная, конечно, не возникало. Но вот дальше…

1 января 2010 года была создана единая федеральная компания ООО «Росгосстрах», а в сентябре 2010 года государство продало последние оставшиеся 13,1 % акций и одновременно утратило свою силу в компании. Но почему же тогда компания все еще называется «государственной»?

Согласно Гражданскому кодексу РФ, а именно ч. 4 раздела VII гл. 76 ст. 1473 п. 4, частная организация не имеет права использовать в своем наименовании полное или сокращенное указание на принадлежность к федеральным органам.

Следовательно, когда компания стала частной, использовать в наименовании приставку «гос» она уже не имела права.

ОСАГО плюс «Фортуна-авто»

Собственно, вопрос: почему я должен покупать яблоки и апельсины, если мне нужны только яблоки?

Заходим на официальный сайт «Росгосстраха», находим следующую информацию:

«Вместе с полисом ОСАГО мы предлагаем вам надежное страхование водителей и пассажиров от несчастных случаев – полис РГС Фортуна «Авто», дополнительно страхующий здоровье водителя и пассажиров. В отличие от ОСАГО, который защищает лишь ответственность водителя перед третьими лицами, полис РГС Фортуна «Авто» защищает здоровье и жизнь независимо от того, является ли водитель виновником ДТП или нет. Имея страховое покрытие ОСАГО + НС, которое включает в себя полис ОСАГО и дополнительную защиту здоровья водителя РГС Фортуна «Авто», вы получаете реальную возможность компенсировать расходы на восстановление здоровья пострадавшего в результате несчастного случая» .

Полис ОСАГО страхует ответственность водителя в результате ДТП. Мы рекомендуем приобретать в комплекте с полисом ОСАГО полис страхования от несчастного случая, чтобы позаботиться о жизни и здоровье водителя автомобиля, вне зависимости от того, кто будет виновником ДТП, и вне зависимости от того, в какой стране произойдет страховой случай. Кроме того, полис действует, если Застрахованный пострадал, находясь в роли пешехода». Из ответа следует, что этот полис рекомендуется приобретать. Однако при обращении в офис «Росгосстраха» с целью заключения договора ОСАГО клиент сталкивается с тем, что полис ОСАГО можно оформить только совместно с якобы добровольным полисом страхования «Фортуна-Авто».

Конечно, нет! Компания просто нашла способ заработать больше денег, навязывая людям дополнительные услуги. «Росгосстрах» в народе итак не отличается особой положительной репутацией, а идут все туда по инерции, только потому, что компания подает себя как якобы государственная, а это в сознании большинства людей решающий фактор.

Что же с точки зрения закона – все просто. Навязывание «Росгосстрахом» услуг дополнительного страхования жизни противоречит как минимум двум законам. А именно:

1. Согласно ч. 1 ст. 10 п. 3 Закона «О защите конкуренции» запрещено: «Навязывание контрагенту условий договора, невыгодных для него или не относящихся к предмету договора».

2. Согласно гл. 1 ст. 16 п. 2 Закона РФ от 07.02.1992 №2300-l «О защите прав потребителей»: «Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме».

Закон на нашей стороне

Как видим, закон на нашей стороне. Что же делать дальше? Самое простое решение – отказаться от услуг «Росгосстраха» и найти другую страховую компанию, где нет «обязательных» дополнительных страховок. Но что же делать тем, кто страхуется в «Росгосстрахе» уже много лет и кто не хочет лишаться накопленных бонусов за безаварийную езду и неоднократное страхование в компании? Есть несколько вариантов развития событий.

Первый – полюбовный. Попробуйте, ссылаясь на приведенные выше статьи законов, объяснить сотрудникам ООО «Росгосстрах», что их действия незаконны и что они обязаны оформить полис ОСАГО без заключения договора страхования жизни. Так как оно не является обязательным, заставить вас это сделать никто не в праве.

Второй – если же полюбовно решить проблему не удается. Вам отказывают в оформлении полиса ОСАГО без дополнительного страхования жизни. Однако вам нужен именно «Росгосстрах», но платить лишнее вы не намерены. Просите, а лучше требуйте отказ в письменном виде, именно это будет поводом для обращения к руководству компании, в прокуратуру или суд. Если отказ в письменном виде вам давать не хотят, делаем следующее. Оформляем обе страховки и идем в суд, вспоминаем: «Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме». Пишем заявление в суд и возвращаем деньги. Однако перед подобными манипуляциями убедитесь, что у вас достаточно доказательств, что продукт вам навязали или ввели вас в заблуждение.

Прибыль важнее репутации

В некоторых регионах страны Управление Федеральной антимонопольной службы уже неоднократно выносило предупреждения ООО «Росгосстрах» о прекращении навязывания клиентам дополнительных страховых услуг при заключении договора ОСАГО. Однако компания твердо верит в то, что ничего не теряет, а наоборот, зарабатывает.

В редакцию обратился автолюбитель, который считает, что при заключении ОСАГО его права были нарушены, а именно:

На Камчатке стало крайне сложно получить страховку. С техосмотром стало проще, а вот со страховками никак не наведут порядок. И поэтому автолюбитель обратился к организации посреднику, которая обещала получить полис ОСАГО на следующий день из Москвы или Санкт-Петербурга, правда, с переплатой (её еще называют комиссия) 3 тысячи рублей. Итого 5606,17 рублей полис + 3000 пришлось переплатить посреднику. Кусачая цена получилась. Это было первой каплей.

Второй каплей стало, то что коэффициент за безаварийную езду повысился и не были предоставлены полагающиеся скидки. На данный вопрос в офисе страховой компании ничего внятно понятного не было отвечено. Кто-то из очереди сказал, что это был сбой в системе, кто-то прямо сказал, что и тут ободрать народ решили «миллиардеры из РосГосСстраха».

Третьей каплей стала приписка в особых отметках. «С условиями продукта ФОРТУНА АВТО» ознакомлен. Хозяин авто стал выяснять и оказалось, что теперь только полис ОСАГО получить невозможно в данной конторе. Данная фирма пошла на ухищрения, чтобы обойти законодательство (закон запрещает навязывать дополнительные услуги и РГС уже был неоднократно оштрафован за навязывание допуслуг) и таким образом при оформлении ОСАГО Вы обязательно купите страхование жизни ФОРТУНА АВТО, даже на главном сайте РГС об этом говорится и в онлайн-калькуляторе ОСАГО стоимость этого полиса приплюсовывается к стоимости осаго, но не превышает тариф. То есть в стоимость ОСАГО заложили стоимость Фортуна Авто при этом завысив коэффициенты. При этом данный полис не был выдан на руки владельцу. Выяснив все это окончательной каплей стало то, что данная фирма идет на всяческие схемы, чтобы понизить или вообще отказать в выплате страхователю, то же и касается страхования здоровья. Данная компания по всей видимости попросту наращивает денежную массу, собирает с каждого автолюбителя нашей страны лишние деньги, которые не будут лишними для владельцев компании.

Владельцы страховой компании «Росгосстрах» братья Хачатуровы вошли в рейтинг «Все миллиардеры», составленный журналом «СЕО». Они занимают соответственно 38 и 39 место в мире

Для «Росгосстраха» прибыль стала дороже клиентов и своей репутации

В последнее время в компании «Росгосстрах» стало невозможно заключить договор обязательного страхования автомобиля (ОСАГО) без заключения дополнительного «добровольного» договора страхования жизни – РГС Фортуна «Авто».

Жители Качканара недовольны таким навязыванием дополнительной услуги. Некоторые разворачиваются и уходят, другие, скрепя зубы, соглашаются на противозаконные условия компании.

Проведем эксперимент. Прихожу в офис «Росгосстраха». Действительно, оформить полис ОСАГО без дополнительного страхования нельзя. Менеджер по продажам говорит мне про какой-то приказ, по которому теперь страховки оформляются совместно – ОСАГО плюс страхование жизни. Иду выше – звоню на горячую линию «Росгосстраха», в ответ на вопрос, почему я должен оформлять еще один страховой полис, чтобы получить нужный, получаю ответ:

– Мы такой информации не даем и с руководством не соединяем.

Незаконная ГОСударственная страховая компания?

Такое навязывание услуг дополнительного страхование началось около трех лет назад. Сначала услуга страхования жизни стоила около 500 рублей и носила «очень рекомендательный» характер. Людей просто уговаривали под различными предлогами, хотя некоторым получалось отказаться. Сейчас же эта услуга стоит около 1000 рублей и носит обязательный характер. Сотрудники ООО «Росгосстрах» отказывают в оформлении полиса ОСАГО без заключения договора страхования жизни.

Вернемся немного к истории компании. Российская государственная страховая компания была образована в 1992 году в форме акционерного общества, где 100 % акций принадлежали государству. Вопросов, почему компания государственная, конечно, не возникало. Но вот дальше…

1 января 2010 года была создана единая федеральная компания ООО «Росгосстрах», а в сентябре 2010 года государство продало последние оставшиеся 13,1 % акций и одновременно утратило свою силу в компании. Но почему же тогда компания все еще называется «государственной»?

Согласно Гражданскому кодексу РФ, а именно ч. 4 раздела VII гл. 76 ст. 1473 п. 4, частная организация не имеет права использовать в своем наименовании полное или сокращенное указание на принадлежность к федеральным органам.

Следовательно, когда компания стала частной, использовать в наименовании приставку «гос» она уже не имела права.

ОСАГО плюс «Фортуна-авто»

Собственно, вопрос: почему я должен покупать яблоки и апельсины, если мне нужны только яблоки?

Заходим на официальный сайт «Росгосстраха», находим следующую информацию:

«Вместе с полисом ОСАГО мы предлагаем вам надежное страхование водителей и пассажиров от несчастных случаев – полис РГС Фортуна «Авто», дополнительно страхующий здоровье водителя и пассажиров. В отличие от ОСАГО, который защищает лишь ответственность водителя перед третьими лицами, полис РГС Фортуна «Авто» защищает здоровье и жизнь независимо от того, является ли водитель виновником ДТП или нет. Имея страховое покрытие ОСАГО + НС, которое включает в себя полис ОСАГО и дополнительную защиту здоровья водителя РГС Фортуна «Авто», вы получаете реальную возможность компенсировать расходы на восстановление здоровья пострадавшего в результате несчастного случая» .

Полис ОСАГО страхует ответственность водителя в результате ДТП. Мы рекомендуем приобретать в комплекте с полисом ОСАГО полис страхования от несчастного случая, чтобы позаботиться о жизни и здоровье водителя автомобиля, вне зависимости от того, кто будет виновником ДТП, и вне зависимости от того, в какой стране произойдет страховой случай. Кроме того, полис действует, если Застрахованный пострадал, находясь в роли пешехода». Из ответа следует, что этот полис рекомендуется приобретать. Однако при обращении в офис «Росгосстраха» с целью заключения договора ОСАГО клиент сталкивается с тем, что полис ОСАГО можно оформить только совместно с якобы добровольным полисом страхования «Фортуна-Авто».

Конечно, нет! Компания просто нашла способ заработать больше денег, навязывая людям дополнительные услуги. «Росгосстрах» в народе итак не отличается особой положительной репутацией, а идут все туда по инерции, только потому, что компания подает себя как якобы государственная, а это в сознании большинства людей решающий фактор.

Что же с точки зрения закона – все просто. Навязывание «Росгосстрахом» услуг дополнительного страхования жизни противоречит как минимум двум законам. А именно:

1. Согласно ч. 1 ст. 10 п. 3 Закона «О защите конкуренции» запрещено: «Навязывание контрагенту условий договора, невыгодных для него или не относящихся к предмету договора».

2. Согласно гл. 1 ст. 16 п. 2 Закона РФ от 07.02.1992 №2300-l «О защите прав потребителей»: «Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме».

Закон на нашей стороне

Как видим, закон на нашей стороне. Что же делать дальше? Самое простое решение – отказаться от услуг «Росгосстраха» и найти другую страховую компанию, где нет «обязательных» дополнительных страховок. Но что же делать тем, кто страхуется в «Росгосстрахе» уже много лет и кто не хочет лишаться накопленных бонусов за безаварийную езду и неоднократное страхование в компании? Есть несколько вариантов развития событий.

Первый – полюбовный. Попробуйте, ссылаясь на приведенные выше статьи законов, объяснить сотрудникам ООО «Росгосстрах», что их действия незаконны и что они обязаны оформить полис ОСАГО без заключения договора страхования жизни. Так как оно не является обязательным, заставить вас это сделать никто не в праве.

Второй – если же полюбовно решить проблему не удается. Вам отказывают в оформлении полиса ОСАГО без дополнительного страхования жизни. Однако вам нужен именно «Росгосстрах», но платить лишнее вы не намерены. Просите, а лучше требуйте отказ в письменном виде, именно это будет поводом для обращения к руководству компании, в прокуратуру или суд. Если отказ в письменном виде вам давать не хотят, делаем следующее. Оформляем обе страховки и идем в суд, вспоминаем: «Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме». Пишем заявление в суд и возвращаем деньги. Однако перед подобными манипуляциями убедитесь, что у вас достаточно доказательств, что продукт вам навязали или ввели вас в заблуждение.

Прибыль важнее репутации

В некоторых регионах страны Управление Федеральной антимонопольной службы уже неоднократно выносило предупреждения ООО «Росгосстрах» о прекращении навязывания клиентам дополнительных страховых услуг при заключении договора ОСАГО. Однако компания твердо верит в то, что ничего не теряет, а наоборот, зарабатывает.

Добрый день Алексей Владимирович!

Вы имеете право расторгнуть договор страхования согласно статье 958 ГК РФ и 32 Закона о защите прав потребителей:

Статья 954. Страховая премия и страховые взносы 1. Под страховой премией понимается плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и в сроки, которые установлены договором страхования. 2. Страховщик при определении размера страховой премии, подлежащей уплате по договору страхования, вправе применять разработанные им страховые тарифы, определяющие премию, взимаемую с единицы страховой суммы, с учетом объекта страхования и характера страхового риска. В предусмотренных законом случаях размер страховой премии определяется в соответствии со страховыми тарифами, установленными или регулируемыми органами страхового надзора. 3. Если договором страхования предусмотрено внесение страховой премии в рассрочку, договором могут быть определены последствия неуплаты в установленные сроки очередных страховых взносов.

4. Если страховой случай наступил до уплаты очередного страхового взноса, внесение которого просрочено, страховщик вправе при определении размера подлежащего выплате страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования зачесть сумму просроченного страхового взноса.

Статья 958. Досрочное прекращение договора страхования 1. Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся: гибель застрахованного имущества по причинам иным, чем наступление страхового случая; прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

2. Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время, если к моменту отказа возможность наступления страхового случая не отпала по обстоятельствам, указанным в пункте 1 настоящей статьи. 3. При досрочном прекращении договора страхования по обстоятельствам, указанным в пункте 1 настоящей статьи, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

При досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

Статья 32. Право потребителя на отказ от исполнения договора о выполнении работ (оказании услуг) Потребитель вправе отказаться от исполнения договора о выполнении работ (оказании услуг) в любое время при условии оплаты исполнителю фактически понесенных им расходов, связанных с исполнением обязательств по данному договору.

Что означает к1 в страховке фортуна авто. Расторжение навязанного договора ргс фортуна авто

289 стоимость вопроса

Ответы юристов (8)

получен гонорар 20%

Юрист, г. Кубинка

Общаться в чате

для начала обратитесь с претензией в страховую компанию и уже при отказе в суд

Статья 16.1. Особенности рассмотрения споров по договорам обязательного страхования 1. До предъявления к страховщику иска, содержащего требование об осуществлении страховой выплаты, потерпевший обязан обратиться к страховщику с заявлением, содержащим требование о страховой выплате или прямом возмещении убытков, с приложенными к нему документами, предусмотренными правилами обязательного страхования.

При наличии разногласий между потерпевшим и страховщиком относительно исполнения последним своих обязательств по договору обязательного страхования до предъявления к страховщику иска, вытекающего из неисполнения или ненадлежащего исполнения им обязательств по договору обязательного страхования, несогласия потерпевшего с размером осуществленной страховщиком страховой выплаты потерпевший направляет страховщику претензию с документами, приложенными к ней и обосновывающими требование потерпевшего, которая подлежит рассмотрению страховщиком в течение десяти календарных дней, за исключением нерабочих праздничных дней, со дня поступления. В течение указанного срока страховщик обязан удовлетворить выраженное потерпевшим требование о надлежащем исполнении обязательств по договору обязательного страхования или направить мотивированный отказ в удовлетворении такого требования.

отказ страховой можете выложить?

Ответ юриста был полезен? + 0 — 0

да, через три часа

- получен гонорар 80% Юрист Общаться в чате Юрий, здравствуйте. Вы в Росгосстрах обращались по полису ОСАГО? Для получения выплаты за причинения вреда жизни или здоровью, согласно «Положению о правилах обязательного страхования гражданской ответственности владельцев транспортных средств» (утв. Банком России 19.09.2014 N 431-П) Вам необходимо было представить следующие документы: 3.10. Потерпевший на момент подачи заявления о страховой выплате прилагает к заявлению: заверенную в установленном порядке копию документа, удостоверяющего личность потерпевшего (выгодоприобретателя); документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя; документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке; согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет; справку о дорожно-транспортном происшествии, выданную подразделением полиции, отвечающим за безопасность дорожного движения, по форме, утвержденной приказом Министерства внутренних дел Российской Федерации от 1 апреля 2011 года N 154 (зарегистрирован Минюстом России 5 мая 2011 года, регистрационный N 20671), если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции; извещение о дорожно-транспортном происшествии; копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции, а составление таких документов предусмотрено законодательством Российской Федерации. 4.4.1. В целях получения страховой выплаты лица, указанные в абзаце первом пункта 4.4, предоставляют страховщику: заявление, содержащее сведения о членах семьи умершего потерпевшего, с указанием лиц, находившихся на его иждивении и имеющих право на получение от него содержания;свидетельство о рождении ребенка (детей), если на момент наступления страхового случая на иждивении погибшего находились несовершеннолетние дети; справку, подтверждающую установление инвалидности, если на дату наступления страхового случая на иждивении погибшего находились инвалиды; справку образовательной организации о том, что член семьи погибшего, имеющий право на получение возмещения вреда, обучается в этом образовательном учреждении, если на момент наступления страхового случая на иждивении погибшего находились лица, обучающиеся в образовательном учреждении; заключение (справка медицинской организации, органа социального обеспечения) о необходимости постороннего ухода, если на момент наступления страхового случая на иждивении погибшего находились лица, которые нуждались в постороннем уходе; справку органа социального обеспечения (медицинской организации, органа местного самоуправления, службы занятости) о том, что один из родителей, супруг либо другой член семьи погибшего не работает и занят уходом за его родственниками, если на момент наступления страхового случая на иждивении погибшего находились неработающие члены семьи, занятые уходом за его родственниками. 4.4.2. В целях получения страховой выплаты лица, указанные в абзаце втором пункта 4.4, предоставляют страховщику: копию свидетельства о смерти; свидетельство о заключении брака в случае, если за получением страхового возмещения обращается супруг потерпевшего; свидетельство о рождении ребенка (детей) в случае, если за получением страхового возмещения обращаются родители или дети потерпевшего. Требовать предоставить иные документы — не допустимо. Вам также следует учесть, что 4.4. В случае причинения вреда жизни потерпевшего к выгодоприобретателям относятся лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти потерпевшего (кормильца). При отсутствии лиц, указанных в абзаце первом настоящего пункта, право на возмещение вреда имеют супруг, родители, дети потерпевшего, граждане, у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода. Согласно ст. 1088 ГК РФ 1. В случае смерти потерпевшего (кормильца) право на возмещение вреда имеют: нетрудоспособные лица, состоявшие на иждивении умершего или имевшие ко дню его смерти право на получение от него содержания; ребенок умершего, родившийся после его смерти; один из родителей , супруг либо другой член семьи независимо от его трудоспособности,который не работает и занят уходом за находившимися на иждивении умершего его детьми, внуками, братьями и сестрами, не достигшими четырнадцати лет либо хотя и достигшими указанного возраста, но по заключению медицинских органов нуждающимися по состоянию здоровья в постороннем уходе; лица, состоявшие на иждивении умершего и ставшие нетрудоспособными в течение пяти лет после его смерти. Тут еще стоит учесть нюанс, Вы обращались за выплатой как родитель? Просто нужно смотреть имеете ли Вы право на получение возмещение вреда, в принципе. Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента То что написали Вы мне, относится к выплатам по ОСАГО получен гонорар 80% Юрист Общаться в чате Просто нужно смотреть имеете ли Вы право на получение возмещение вреда, в принципе. Петров Михаил Игоревич Данный момент оговорен и в ст. 11 ФЗ от 25.04.2002 N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» 4. В случае причинения вреда жизни потерпевшего в результате дорожно-транспортного происшествия положения настоящего Федерального закона, касающиеся потерпевших, применяютсяк лицам, которые в соответствии с настоящим Федеральным законом имеют право на возмещение вреда в случае смерти потерпевшего (выгодоприобретатели). А ст. 12 в свою очередь оговорено 6. В случае смерти потерпевшего право на возмещение вреда имеют лица, имеющие право в соответствии с гражданским законодательством на возмещение вреда в случае смерти кормильца, при отсутствии таких лиц — супруг, родители , дети потерпевшего, граждане,у которых потерпевший находился на иждивении, если он не имел самостоятельного дохода (выгодоприобретатели). У Вас сын самостоятельный доход имел? Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента получен гонорар 80% Юрист Общаться в чате Полис который страховая компания обычно навязывает дополнительно к осаго, является добровольным страхованием жизни при дтп ФОРТУНА_АВТО. Все вышеперечисленные документы подшиты к уголовному делу. А вся необходимая информация отражена в решении (постановлении) суда которое находится у нас на руках Юрий Полис можете выложить, тут уже нужно смотреть условия договора страхования. В этом случае речь идет о добровольном виде страхования, урегулирование вопросов по которому осуществляется не с позиций закона, а исходя из условий договора. Если полисом или правилами страхования. предусмотрена необходимость получения такого рода документов, то Вам следует обратиться в суд с заявлением о снятии копий с документов приобщенных к материалам уголовного дела, которые Вы и представите в страховую компанию. Ответ юриста был полезен? + 0 — 0 Свернуть Уточнение клиента 1. У страховой компании нет вопросов по выгодоприобретателю. 2. Правилами страхования предусмотрены такие документы. 3. Суд территориально находится далеко, надо лететь на самолете. 4. Копии которые может отправить суд, будут заверены печатью суда, но при этом данные всех этих документов уже есть в решении суда. 5. Не проще ли мне сразу обратиться в суд с исковым к страховой компании получен гонорар 80% Юрист Общаться в чате Вам следует обратиться в суд с заявлением о снятии копий с документов приобщенных к материалам уголовного дела Петров Михаил Игоревич 12.1. Порядок и сроки выдачи судебных дел (иных материалов) для ознакомления устанавливаются председателем суда. Судебные дела (иные материалы) выдаются для ознакомления в помещении суда на основании письменного заявления и при предъявлении следующих документов: а) обвиняемыми, подсудимыми, осужденными, оправданными, лицами, в отношении которых ведется производство по делу об административном правонарушении,потерпевшими , сторонами по делу, третьими лицами, законными представителями по уголовным, гражданским, административным делам и делам об административных правонарушениях, заявителями и другими заинтересованными лицами по делам особого производства и административным делам, гражданскими истцами, ответчиками по уголовным делам — документа, удостоверяющего личность согласно приложению N 1, а их представителями, защитниками — также доверенности, оформленной в соответствии с требованиями законодательства;12.4. Подлинные документы из судебных дел (иных материалов) и их надлежащим образом заверенные копии, представленные участниками уголовного, гражданского, административного судопроизводства и участниками производства по делам об административных правонарушениях, а также письменные справки по делам выдаются уполномоченными работниками отдела делопроизводства (приемной) или архива суда на основании их письменного заявления; а судам общей юрисдикции, органам дознания и следствия — на основании мотивированного запроса и (или) иных необходимых документов, предусмотренных законодательством Российской Федерации. На заявлении или запросе о выдаче подлинных документов из судебного дела проставляется разрешающая резолюция судьи, председательствующего по делу, а при его отсутствии — председателя суда (или его заместителя). Взамен выданного подлинника к делу приобщается его копия, заверенная судьей и гербовой печатью суда. При выдаче подлинников документов из судебного дела на их заверенных копиях должны указываться фамилия, имя, отчество лица, получившего документ, его процессуальное положение по делу, данные документа, удостоверяющего личность. В получении документа это лицо должно расписаться и проставить дату получения. Лицо, выдавшее документ, должно указать свою фамилию, должность и поставить подпись. При предъявлении доверенности необходимо снять с нее копию и подшить в дело. Такие же сведения указываются в справочном листе. Документы, на основании которых из судебного дела выданы подлинники, а также их заверенные копии, подшиваются в дело. В случае направления подлинного документа заказной почтой в дело также подшивается копия сопроводительного письма с исходящим номером и датой. Письменные доказательства из дела с разрешения судьи, председательствующего по делу, а при его отсутствии — председателя суда (его заместителя) могут быть возвращены представившим их лицам и до вступления решения суда в законную силу (ст.72 ГПК РФ). Порядок и сроки выдачи подлинных документов, их заверенных копий, письменных справок устанавливается председателем суда. Смотрите. если указанные документы предоставлялись не Вами суд может отказать в их выдаче, однако это не лишает Вас возможности снять с документа копию. 12.6. Право на снятие копий документов с материалов дела за свой счет, в том числе с использованием технических средств, предоставляется следующим лицам: потерпевшим (ст.42 ч.2 п.12 УПК РФ);Все перечисленные лица снимают копии по письменному заявлению в порядке, установленном председателем суда или судьей-председательствующим по делу. Данное письменное заявление с разрешающей резолюцией председателя суда или судьи-председательствующего по делу подшивается в судебное дело. Снятые перечисленными лицами за свой счет копии с материалов судебного дела, в том числе с помощью технических средств, судом не заверяются.Сын имел самостоятельный доход Юрий По ОСАГО Вас могут и не признать выгодоприобретателем. Что касается получения выплату по договору при добровольном страховании жизни при дтп ФОРТУНА_АВТО — то нужно исходить из его условий. Даже если Вы и не представите указанные документы (в силу, того, что у Вас не получилось снять копии с материалов дела) — это не лишает Вас права обратиться в суд с требованием о выплате страхового возмещения. Иск в таком случае подается в защиту прав потребителей, по месту Вашего жительства. Как правило, по такого рода спорам, суды удовлетворяют заявленные требования, однако, принимая во внимание, что Вами был представлен не полный пакет документов, могут снизить или отказать во взыскании штрафа и неустойки, взыскав лишь сумму страховки. Ответ юриста был полезен? + 0 — 0 Свернуть получен гонорар 80% Юрист Общаться в чате 5. Не проще ли мне сразу обратиться в суд с исковым к страховой компании Юрий Проще, но будьте готовы к тому, что представитель РГС в суде заявит возражения, в которых будет ссылаться на то, что Вы не исполнили свои обязательства по договору.

В редакцию обратился автолюбитель, который считает, что при заключении ОСАГО его права были нарушены, а именно:

На Камчатке стало крайне сложно получить страховку. С техосмотром стало проще, а вот со страховками никак не наведут порядок. И поэтому автолюбитель обратился к организации посреднику, которая обещала получить полис ОСАГО на следующий день из Москвы или Санкт-Петербурга, правда, с переплатой (её еще называют комиссия) 3 тысячи рублей. Итого 5606,17 рублей полис + 3000 пришлось переплатить посреднику. Кусачая цена получилась. Это было первой каплей.

Второй каплей стало, то что коэффициент за безаварийную езду повысился и не были предоставлены полагающиеся скидки. На данный вопрос в офисе страховой компании ничего внятно понятного не было отвечено. Кто-то из очереди сказал, что это был сбой в системе, кто-то прямо сказал, что и тут ободрать народ решили «миллиардеры из РосГосСстраха».

Третьей каплей стала приписка в особых отметках. «С условиями продукта ФОРТУНА АВТО» ознакомлен. Хозяин авто стал выяснять и оказалось, что теперь только полис ОСАГО получить невозможно в данной конторе. Данная фирма пошла на ухищрения, чтобы обойти законодательство (закон запрещает навязывать дополнительные услуги и РГС уже был неоднократно оштрафован за навязывание допуслуг) и таким образом при оформлении ОСАГО Вы обязательно купите страхование жизни ФОРТУНА АВТО, даже на главном сайте РГС об этом говорится и в онлайн-калькуляторе ОСАГО стоимость этого полиса приплюсовывается к стоимости осаго, но не превышает тариф. То есть в стоимость ОСАГО заложили стоимость Фортуна Авто при этом завысив коэффициенты. При этом данный полис не был выдан на руки владельцу. Выяснив все это окончательной каплей стало то, что данная фирма идет на всяческие схемы, чтобы понизить или вообще отказать в выплате страхователю, то же и касается страхования здоровья. Данная компания по всей видимости попросту наращивает денежную массу, собирает с каждого автолюбителя нашей страны лишние деньги, которые не будут лишними для владельцев компании.

Владельцы страховой компании «Росгосстрах» братья Хачатуровы вошли в рейтинг «Все миллиардеры», составленный журналом «СЕО». Они занимают соответственно 38 и 39 место в мире

Для «Росгосстраха» прибыль стала дороже клиентов и своей репутации

В последнее время в компании «Росгосстрах» стало невозможно заключить договор обязательного страхования автомобиля (ОСАГО) без заключения дополнительного «добровольного» договора страхования жизни – РГС Фортуна «Авто».

Жители Качканара недовольны таким навязыванием дополнительной услуги. Некоторые разворачиваются и уходят, другие, скрепя зубы, соглашаются на противозаконные условия компании.

Проведем эксперимент. Прихожу в офис «Росгосстраха». Действительно, оформить полис ОСАГО без дополнительного страхования нельзя. Менеджер по продажам говорит мне про какой-то приказ, по которому теперь страховки оформляются совместно – ОСАГО плюс страхование жизни. Иду выше – звоню на горячую линию «Росгосстраха», в ответ на вопрос, почему я должен оформлять еще один страховой полис, чтобы получить нужный, получаю ответ:

– Мы такой информации не даем и с руководством не соединяем.

Незаконная ГОСударственная страховая компания?

Такое навязывание услуг дополнительного страхование началось около трех лет назад. Сначала услуга страхования жизни стоила около 500 рублей и носила «очень рекомендательный» характер. Людей просто уговаривали под различными предлогами, хотя некоторым получалось отказаться. Сейчас же эта услуга стоит около 1000 рублей и носит обязательный характер. Сотрудники ООО «Росгосстрах» отказывают в оформлении полиса ОСАГО без заключения договора страхования жизни.

Вернемся немного к истории компании. Российская государственная страховая компания была образована в 1992 году в форме акционерного общества, где 100 % акций принадлежали государству. Вопросов, почему компания государственная, конечно, не возникало. Но вот дальше…

1 января 2010 года была создана единая федеральная компания ООО «Росгосстрах», а в сентябре 2010 года государство продало последние оставшиеся 13,1 % акций и одновременно утратило свою силу в компании. Но почему же тогда компания все еще называется «государственной»?

Согласно Гражданскому кодексу РФ, а именно ч. 4 раздела VII гл. 76 ст. 1473 п. 4, частная организация не имеет права использовать в своем наименовании полное или сокращенное указание на принадлежность к федеральным органам.

Следовательно, когда компания стала частной, использовать в наименовании приставку «гос» она уже не имела права.

ОСАГО плюс «Фортуна-авто»

Собственно, вопрос: почему я должен покупать яблоки и апельсины, если мне нужны только яблоки?

Заходим на официальный сайт «Росгосстраха», находим следующую информацию:

«Вместе с полисом ОСАГО мы предлагаем вам надежное страхование водителей и пассажиров от несчастных случаев – полис РГС Фортуна «Авто», дополнительно страхующий здоровье водителя и пассажиров. В отличие от ОСАГО, который защищает лишь ответственность водителя перед третьими лицами, полис РГС Фортуна «Авто» защищает здоровье и жизнь независимо от того, является ли водитель виновником ДТП или нет. Имея страховое покрытие ОСАГО + НС, которое включает в себя полис ОСАГО и дополнительную защиту здоровья водителя РГС Фортуна «Авто», вы получаете реальную возможность компенсировать расходы на восстановление здоровья пострадавшего в результате несчастного случая» .

Полис ОСАГО страхует ответственность водителя в результате ДТП. Мы рекомендуем приобретать в комплекте с полисом ОСАГО полис страхования от несчастного случая, чтобы позаботиться о жизни и здоровье водителя автомобиля, вне зависимости от того, кто будет виновником ДТП, и вне зависимости от того, в какой стране произойдет страховой случай. Кроме того, полис действует, если Застрахованный пострадал, находясь в роли пешехода». Из ответа следует, что этот полис рекомендуется приобретать. Однако при обращении в офис «Росгосстраха» с целью заключения договора ОСАГО клиент сталкивается с тем, что полис ОСАГО можно оформить только совместно с якобы добровольным полисом страхования «Фортуна-Авто».

Конечно, нет! Компания просто нашла способ заработать больше денег, навязывая людям дополнительные услуги. «Росгосстрах» в народе итак не отличается особой положительной репутацией, а идут все туда по инерции, только потому, что компания подает себя как якобы государственная, а это в сознании большинства людей решающий фактор.

Что же с точки зрения закона – все просто. Навязывание «Росгосстрахом» услуг дополнительного страхования жизни противоречит как минимум двум законам. А именно:

1. Согласно ч. 1 ст. 10 п. 3 Закона «О защите конкуренции» запрещено: «Навязывание контрагенту условий договора, невыгодных для него или не относящихся к предмету договора».

2. Согласно гл. 1 ст. 16 п. 2 Закона РФ от 07.02.1992 №2300-l «О защите прав потребителей»: «Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме».

Закон на нашей стороне

Как видим, закон на нашей стороне. Что же делать дальше? Самое простое решение – отказаться от услуг «Росгосстраха» и найти другую страховую компанию, где нет «обязательных» дополнительных страховок. Но что же делать тем, кто страхуется в «Росгосстрахе» уже много лет и кто не хочет лишаться накопленных бонусов за безаварийную езду и неоднократное страхование в компании? Есть несколько вариантов развития событий.

Первый – полюбовный. Попробуйте, ссылаясь на приведенные выше статьи законов, объяснить сотрудникам ООО «Росгосстрах», что их действия незаконны и что они обязаны оформить полис ОСАГО без заключения договора страхования жизни. Так как оно не является обязательным, заставить вас это сделать никто не в праве.

Второй – если же полюбовно решить проблему не удается. Вам отказывают в оформлении полиса ОСАГО без дополнительного страхования жизни. Однако вам нужен именно «Росгосстрах», но платить лишнее вы не намерены. Просите, а лучше требуйте отказ в письменном виде, именно это будет поводом для обращения к руководству компании, в прокуратуру или суд. Если отказ в письменном виде вам давать не хотят, делаем следующее. Оформляем обе страховки и идем в суд, вспоминаем: «Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме». Пишем заявление в суд и возвращаем деньги. Однако перед подобными манипуляциями убедитесь, что у вас достаточно доказательств, что продукт вам навязали или ввели вас в заблуждение.

Прибыль важнее репутации

В некоторых регионах страны Управление Федеральной антимонопольной службы уже неоднократно выносило предупреждения ООО «Росгосстрах» о прекращении навязывания клиентам дополнительных страховых услуг при заключении договора ОСАГО. Однако компания твердо верит в то, что ничего не теряет, а наоборот, зарабатывает.