Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

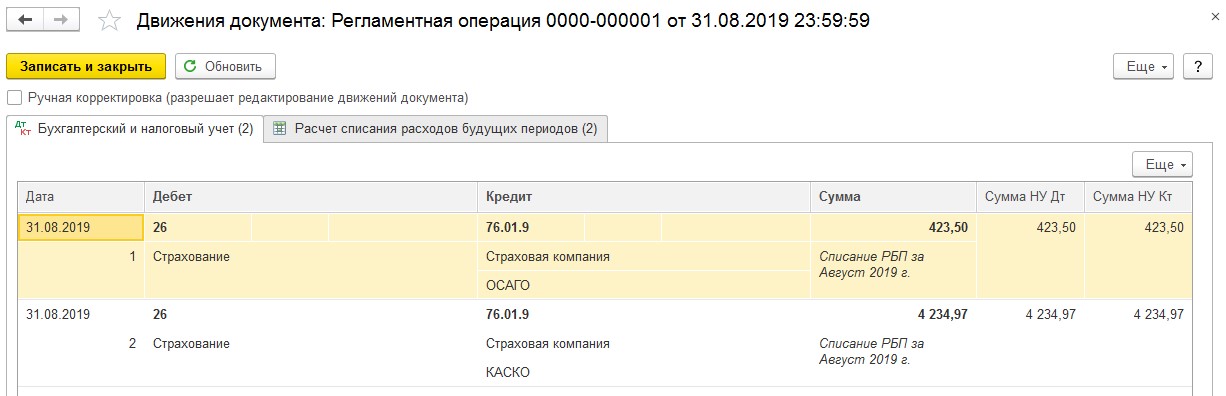

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

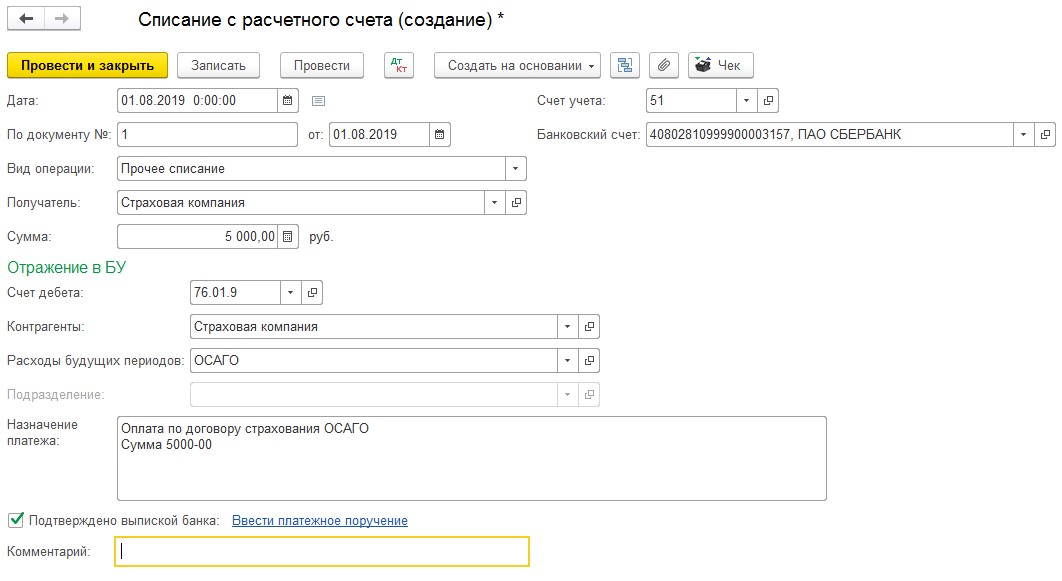

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

Каким образом отражается оплата страховки в 1С

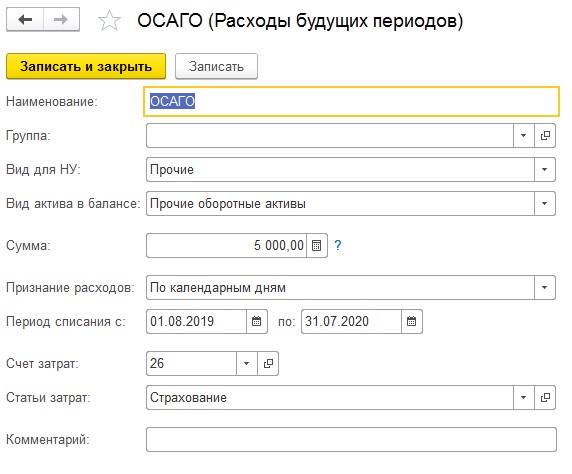

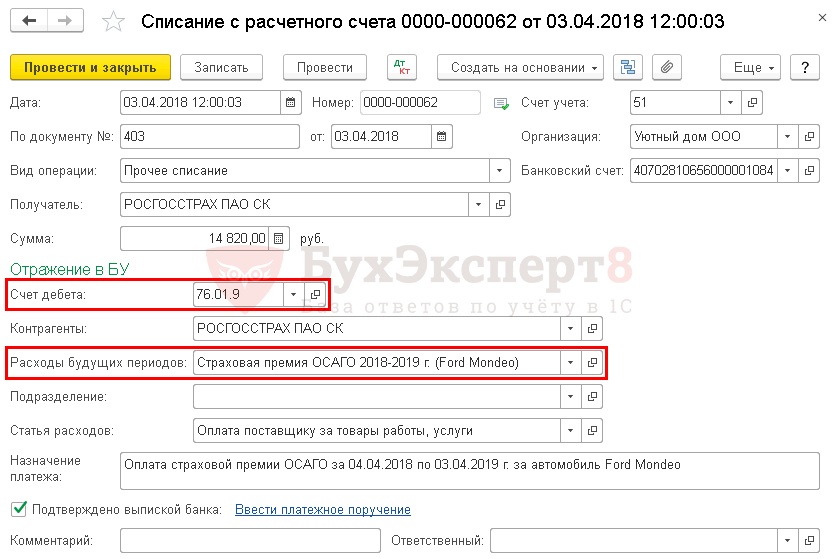

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

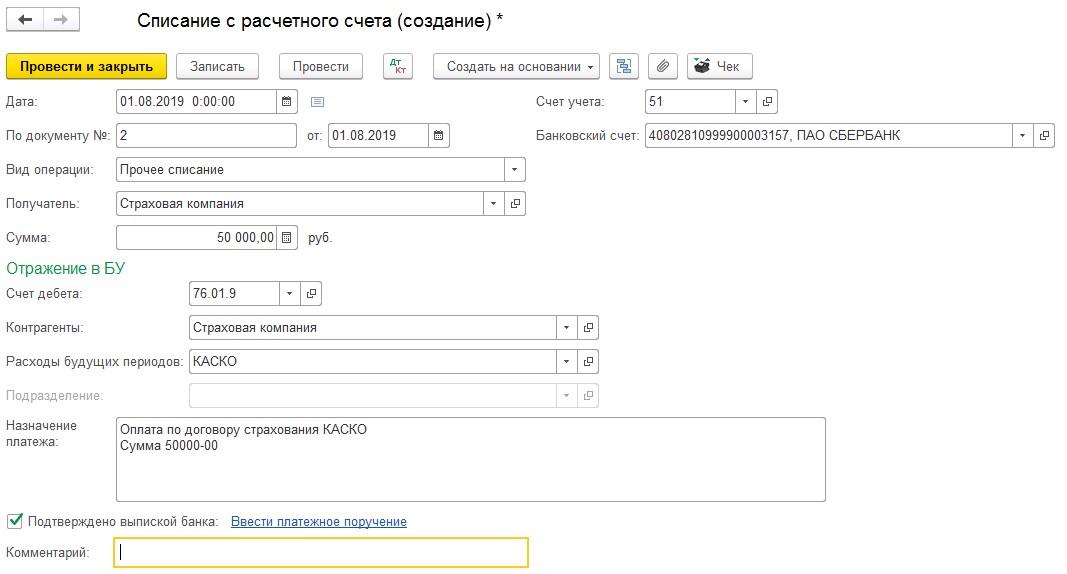

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

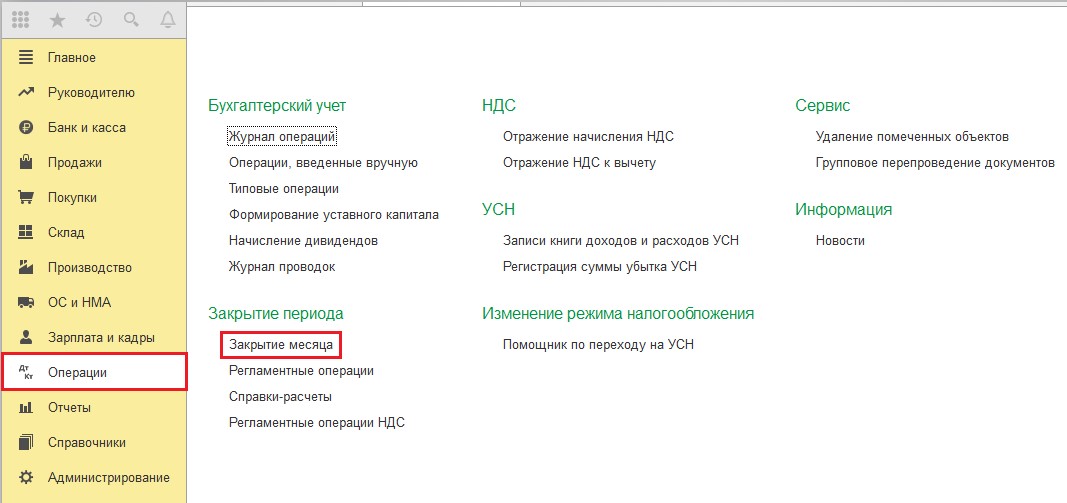

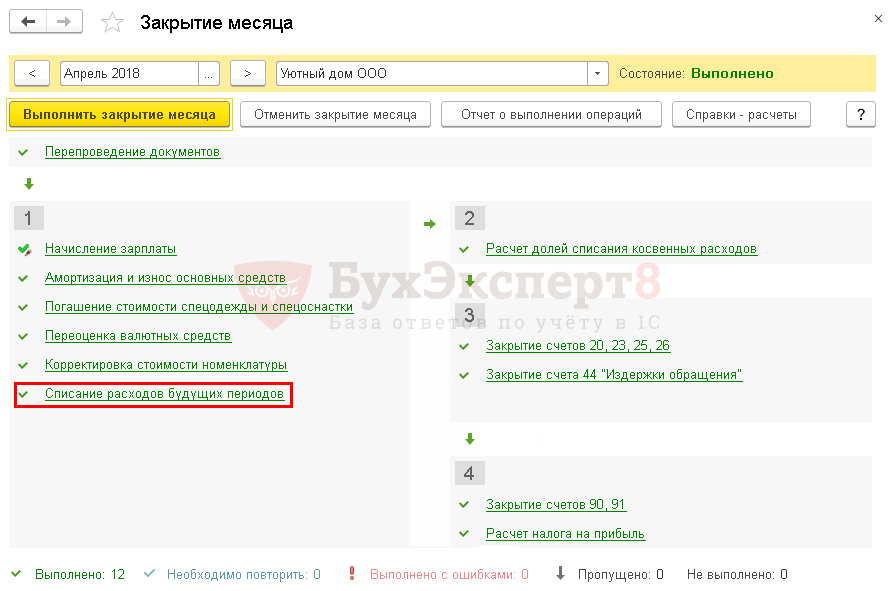

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

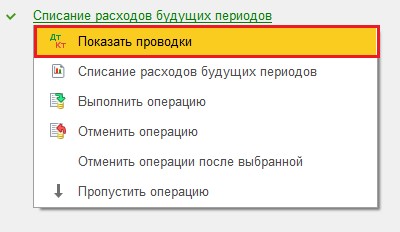

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

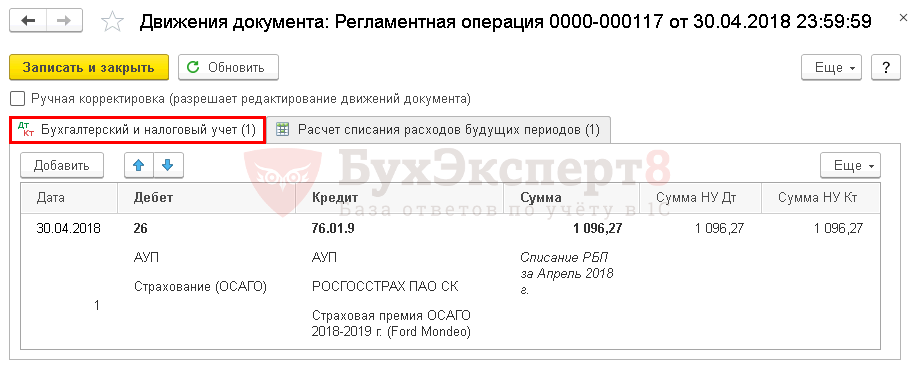

На следующем рисунке показана корреспонденция счетов.

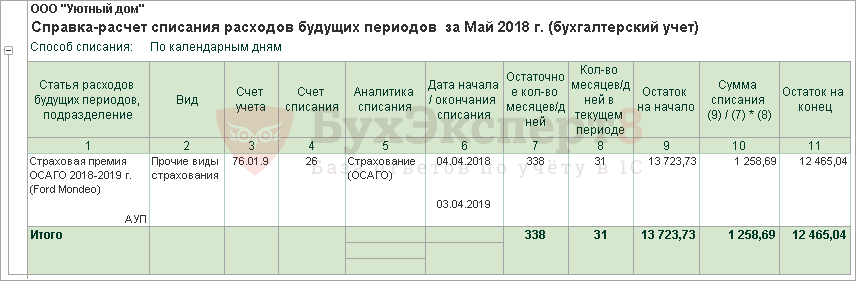

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

- выплата денежной суммы, осуществляемая страховой компанией виновника;

- ремонт автомобиля за счет той же страховой компании.

Далее рассмотрим, как отразить первый вариант.

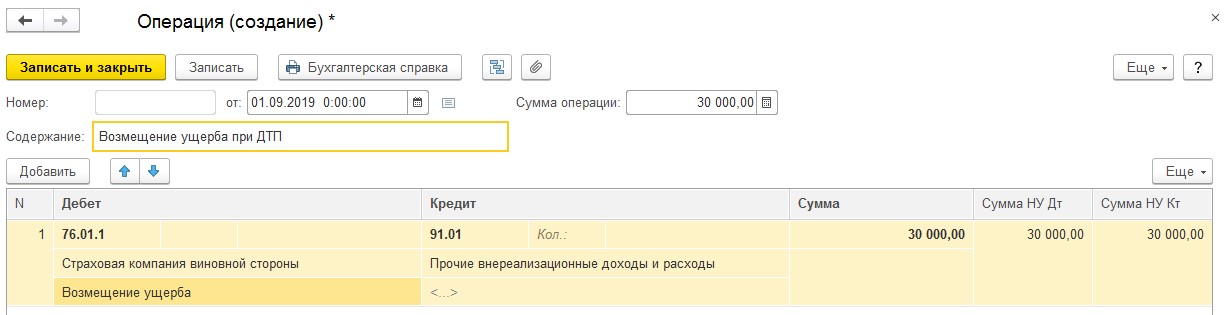

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

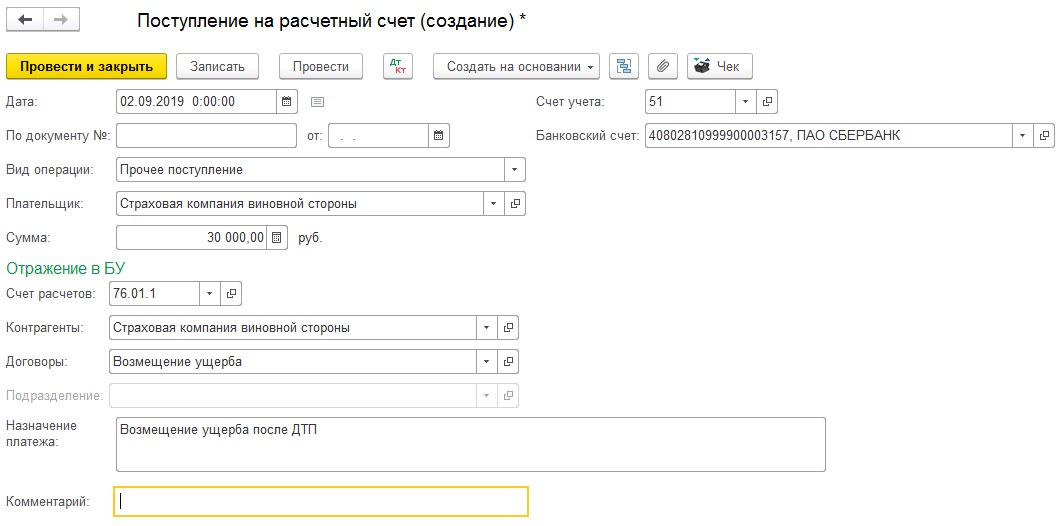

Затем отражается сумма возмещения ущерба, поступающая на счет организации. В разделе «Банк и касса» — подраздел «Банковские выписки» создаем документ «Поступление на расчетный».

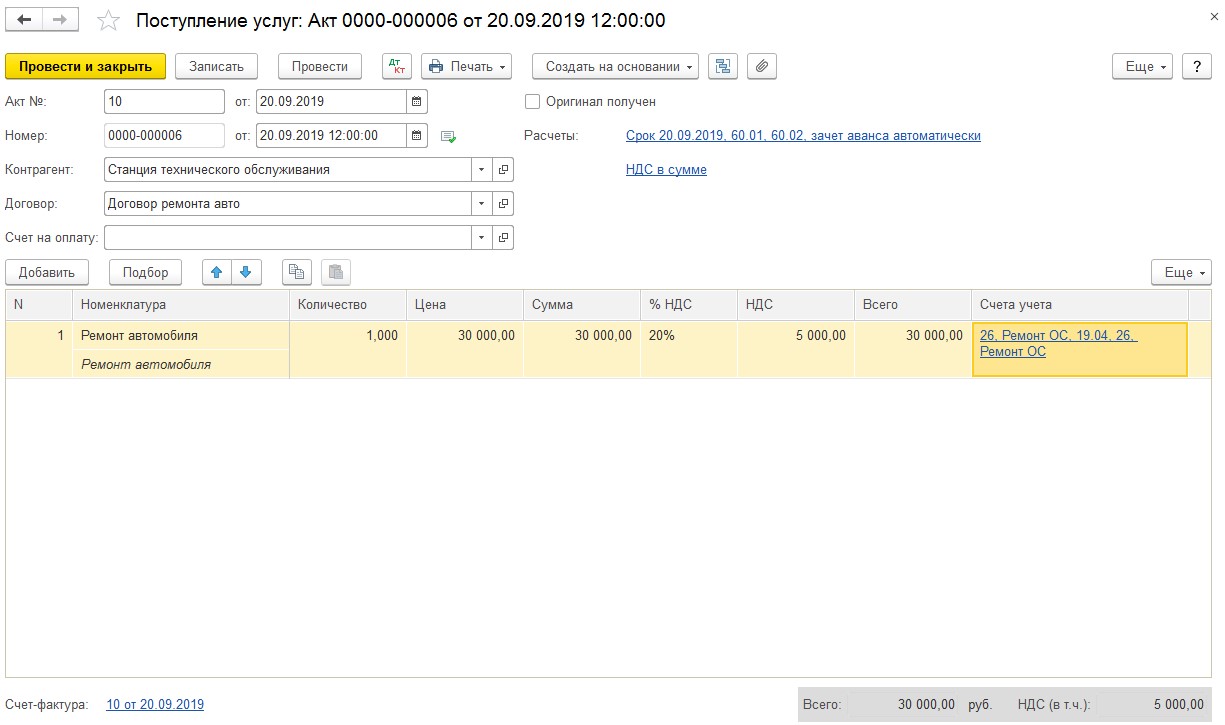

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Как учесть расходы на ОСАГО

ОСАГО — это обязательная страховка для владельца транспортного средства. Она нужна как частным лицам, так и компаниям. Без страховки использовать автомобиль в работе запрещено, и за нарушение этого правила установлены штрафы (Федеральный закон от 25.04.2002 № 40-ФЗ). Правила обязательного страхования автогражданской ответственности утверждены Положением Банка России от 19.09.2014 № 431-П. Приобретая страховой полис ОСАГО, страхователь уплачивает страховой компании (страховщику) страховую премию. Это затраты компании на страхование транспортного средства. Полис ОСАГО — это договор страхования автогражданской ответственности, заключенный на год или иной срок. Действие договора начинается с даты, которая в нем указана, а если ее нет — с момента уплаты страховой премии. Договор ОСАГО может быть расторгнут и раньше срока. Например, если транспортное средство продано или компания закрывается. В таком случае часть уплаченной страховой премии собственнику возвращается.

Важно! Полис ОСАГО страхует риски, связанные с причинением вреда по вине владельца полиса. Если автомобиль станет причиной ДТП, возмещать урон пострадавшей стороне будет страховая компания. В дополнение к ОСАГО можно приобрести полис добровольного страхования КАСКО. Он поможет защитить собственное транспортное средство от повреждений и угона.

Налоговый учет расходов на ОСАГО

Затраты на ОСАГО в налоговом учете включаются в состав прочих расходов по обычной деятельности. Учесть их можно в пределах установленного страхового тарифа, размер которого определен Банком России (Указания от 08.12.2021 № 6007-У). Стоимость страховых полисов рассчитывается страховщиками исходя из этих тарифов. Поэтому страхователю ничего считать не надо — в расходы можно включить всю сумму премии. Порядок списания затрат на оплату страхового полиса зависит от системы налогообложения и метода признания расходов.

Основной налоговый режим

- одной суммой в том периоде, в котором были перечислены деньги за полис;

- если договор действует более одного отчетного периода — равномерно в течение срока действия полиса пропорционально количеству календарных дней в этом периоде.

Поскольку чаще всего полис ОСАГО приобретается более чем на один отчетный период по налогу на прибыль (месяц или квартал), то на практике обычно расходы списывают равномерно.

Пример. ООО «Ветерок» применяет ОСНО и платит ежемесячные авансовые платежи по налогу на прибыль исходя из фактической прибыли. 1 сентября компания приобрела за 10 000 рублей страховку ОСАГО на период с 01.09.2022 по 31.08.2023. Посмотрим, как эти затраты будут списываться в целях расчета налога на прибыль.

Отчетным периодом в указанном примере является месяц (п. 2 ст. 285 НК РФ). Поэтому сумма страховой премии к списанию будет рассчитываться ежемесячно пропорционально количеству календарных дней этого месяца.

Договор заключён на год, то есть на 365 дней. В сентябре 30 дней, поэтому расчет суммы к списанию за сентябрь будет такой: 10 000 / 365 × 30 = 821,92 рублей.

В октябре в расходы нужно включить: 10 000 / 365 × 31 = 849,32 рублей.

Аналогично производится расчет и за остальные месяцы вплоть до конца срока действия полиса. Последняя сумма будет списана на расходы в августе 2023 года.

Если компания применяет кассовый метод учета затрат, то в соответствии с п. 3 ст. 273 НК РФ она списывает страховую премию в расходы единовременно в момент оплаты. Как это делается, рассказано в разделе по УСН.

Страховая премия и услуги, оказываемые страховщиком, не облагаются НДС (пп. 7 п. 3 ст. 149 НК РФ). В книге покупок страхователя приобретение полиса ОСАГО не отражается.

Отчитайтесь в ФНС и другие контролирующие органы в срок и без ошибок по актуальным формам

Упрощенная система налогообложения

Компания на УСН, если она выбрала объект «доходы минус расходы», может включить в состав своих затрат стоимость полиса ОСАГО согласно пп. 7 п. 1 ст. 346.16 НК РФ. Сумма списывается в расходы в день фактической оплаты. При этом распределять затраты равномерно на весь срок действия полиса плательщики УСН не должны. То есть полная стоимость страховки включается в расходы сразу после уплаты премии.

Если бы ООО «Ветерок» из примера выше применяло упрощенную систему, то всю страховую премию бухгалтер отразил бы в расходах 1 сентября.

Важно! В отличие от компаний на ОСНО, плательщики на УСН могут списать на расходы только стоимость ОСАГО. Полис КАСКО же им придется приобретать за счет прибыли. Дело в том, что в статье 346.16 НК РФ упомянуты только затраты на обязательное страхование, а КАСКО приобретается добровольно.

Отражение операций в бухгалтерском учете

Затраты на страхование транспортного средства в бухучете считаются расходами по обычным видам деятельности (ПБУ 10/99).

Страховая премия включается в расходы по мере того, как эти услуги потребляются. То есть так же, как в налоговом учете: часть стоимости списывается, когда подошел к концу очередной отчетный период.

Вместе с тем страховую премию можно списать в расходы за один раз — ПБУ 10/99 это позволяет. Но у плательщиков налога на прибыль тогда возникает разница между данными бухгалтерского и налогового учета. Поэтому в общем случае списывать расходы на ОСАГО единовременно нецелесообразно. Если же срок договора страхования полностью укладывается в один отчетный период по налогу, то страховая премия списывается в бухучете единовременно.

Компаниям на УСН как раз очень удобно включать в расходы всю уплаченную премию одной суммой. В таком случае разницы между данными налогового и бухгалтерского учета не возникает.

Отчитывайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

По экономической сути затраты на страховку — это предоплата страховой компании за длящиеся услуги. Заключаются они в ее готовности взять на себя риски возмещения ущерба на период действия полиса. Поэтому сумму страховой премии рассматривают как дебиторскую задолженность. Ее учитывают на счете 76, к которому открывают субсчет 76-1 «Расчеты по имущественному и личному страхованию». По мере истечения срока действия полиса страховую премию списывают на расходы. Такой порядок рекомендован в документе Р-13/2011-КпР «Договор страхования у страхователя», разработанном Фондом «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр».

Операции, связанные с покупкой ОСАГО и списанием затрат на расходы, в бухучете отражаются так:

* — В зависимости от того, на какой тип расходов списывается стоимость страховки, в проводках вместо счета 20 будут счета 23, 25, 26, 44.

- Дт 76-1 Кт 51 — уплачена страховая премия.

- Дт 20* Кт 76-1 — часть премии, приходящаяся на текущий период, списана в последний его день на производственные расходы.

Раньше широко применялся такой вариант отражения несписанной части премии: ее относили на расходы будущих периодов. Некоторые компании делают так и сегодня. Это допустимо, но должно быть закреплено в учетной политике. В таком случае стоимость ОСАГО проводится через счет 97:

- Дт 76-1 Кт 51 — перечислена премия страховщику.

- Дт 97 Кт 76-1 — ее сумма включена в состав расходов будущих периодов.

- Дт 20 Кт 97 — списана часть премии на расходы.

Возврат страховой премии

Если договор расторгнут, то часть премии, пропорциональная оставшемуся периоду действия полиса ОСАГО, будет возвращена страхователю. Но с этой суммы удерживается 23% в качестве компенсации затрат страховщика и для формирования резервов.

При равномерном списании затрат в налоговом учете часть премии, которую вернул страховщик, в состав доходов не включают. Ведь она еще не успела попасть в расходы. А вот сумму, которая удержана безвозвратно, учитывают в затратах на день расторжения договора.

В бухгалтерском учете это отражается так:

- Дт 51 Кт 76-1 — сумма премии, которую вернул страховщик.

- Дт 91-2 Кт 76-1 — удержанная им сумма списана в расходы.

При единовременном списании страховой премии возвращенная сумма включается в прочие внереализационные доходы:

- при методе начисления — в периоде расторжения договора ОСАГО;

- при кассовом методе — в периоде поступления денег.

Удержанную страховой компанией часть премии в расходы включать не нужно — она уже в них отражена.

Обратите внимание, что на УСН «доходы» возвращенную страховую премию в доходах учитывать не требуется (Письмо Минфина от 29.03.2006 № 03-11-04/2/72).

В бухучете эти операции отражаются такими проводками:

- Дт 51 Кт 76-1 — сумма возврата от страховой компании.

- Дт 76-1 Кт 91-2 — эта сумма включена в доходы.

Кстати, две последние проводки актуальны и в том случае, если на расчетный счет от страховщика поступает сумма страхового возмещения по договору ОСАГО.

Читайте также

- Как учесть штрафы ГИБДД: отражение в расходах и возмещение

- Как учитывать расходы на каршеринг в командировке

- Как учесть расходы на платную парковку служебного автомобиля

Учет страховой премии ОСАГО в 1С

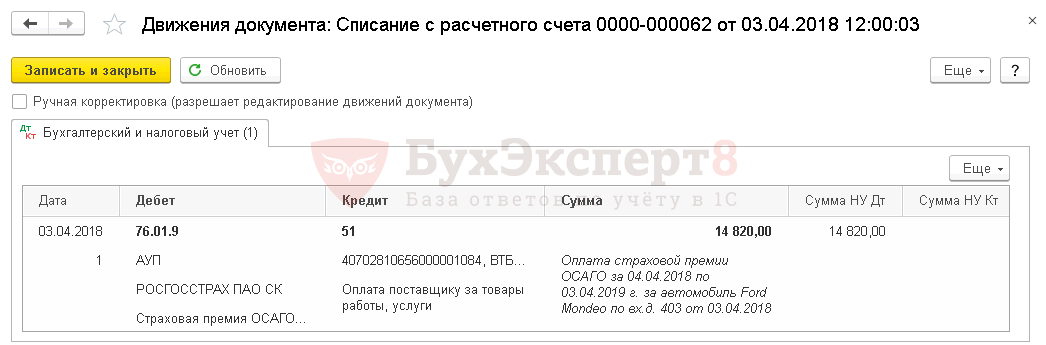

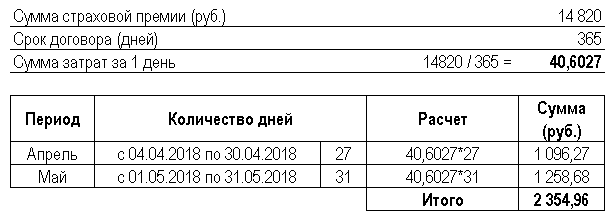

02 апреля приобретен автомобиль Ford Mondeo.

03 апреля автомобиль был застрахован в ПАО СК «Росгосстрах»: была уплачена страховая премия ОСАГО в размере 14 820 руб. за период с 04 апреля текущего года по 03 апреля следующего года

![]()

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 14 820 | 14 820 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | |

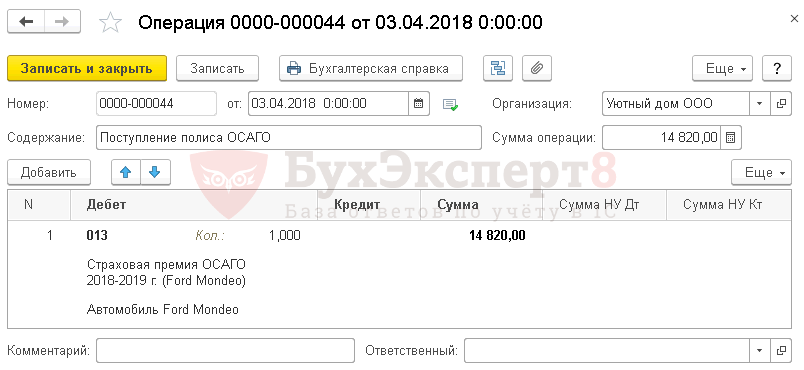

| 013 | 14 820 | Учет страхового полиса ОСАГО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

| 30 апреля | 26 | 76.01.9 | 1 096,27 | 1 096,27 | 1 096,27 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

| 31 мая | 26 | 76.01.9 | 1 258,69 | 1 258,69 | 1 258,69 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

![]()

В программе 1С для расчетов по страховым премиям предусмотрен специальный счет 76.01.9 «Платежи (взносы) по прочим видам страхования». Не смотря на то, что уплаченную премию нельзя отнести к расходам будущего периода, счет 76.01.9 имеет субконто Расходы будущих периодов PDF для автоматического равномерного признания расходов при выполнении процедуры Закрытие месяца. Поэтому создавать дополнительно документ учета затрат, например, документ Поступление (акт, накладная) не нужно.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

Аналитика к счету учета страховых премий

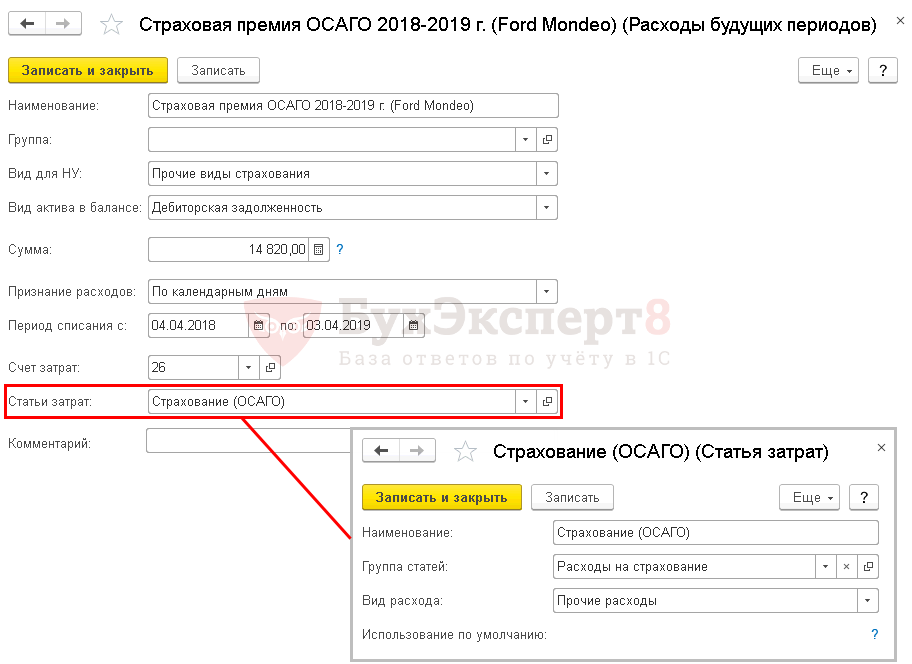

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.

Оплата страховой премии

Оплата премии

Для того чтобы затраты на страхование автоматически равномерно учитывались в составе расходов, необходимо на этапе оплаты страховой премии корректно заполнить документ Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банк – Банковские выписки – Списание .

В документе указывается:

- Получатель — контрагент, на счет которого оплачивается страховая премия;

- Сумма — оплаченная сумма страховой премии согласно выписке банка;

- Счет дебета — счет 76.01.9 «Платежи (взносы) по прочим видам страхования»: это специальный счет в 1С, предусмотренный для оплаченных страховых премий;

- Контрагенты — страховая компания;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ОСАГО.

Проводки по документу

Документ формирует проводку:

- Дт 76.01.9 Кт 51 — оплата страховой премии.

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

![]()

В 1С нет специального забалансового счета для учета полисов. Поэтому его необходимо создать самостоятельно, например, 013 «Полисы ОСАГО, ДСАГО, КАСКО». PDF

БухЭксперт8 советует вести учет как по элементам справочника Расходы будущих периодов , так и по Основным средствам . При таком наборе аналитики можно, например, проанализировать по какому транспортному средству заканчивается страховка.

Принятие на забалансовый учет поступившего полиса ОСАГО оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

Отражение в учете затрат на страховую премию

Для автоматического ежемесячного учета затрат на страховую премию ОСАГО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца .

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за апрель.

Учет затрат на ОСАГО за май

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за май.

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

Расчет суммы затрат на ОСАГО можно посмотреть по отчету Справка — расчет списания расходов будущих периодов по кнопке Справки-расчеты в процедуре Закрытие месяца .

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Тест № 47. Учет страховой премии ОСАГО.

- Оплата страховой премии (ОСАГО).

- Учет страховой премии КАСКО в 1ССтрахование КАСКО, в отличие от ОСАГО, — дело сугубо добровольное.

- Тест № 5. Учет страховой премии КАСКО.

Оцените публикацию

(16 оценок, среднее: 4,69 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник https://www.1cbit.ru/blog/uchyet-polisov-osago-i-kasko-v-1s-bukhgalterii-8/

Источник https://www.kontur-extern.ru/info/25570-kak_uchest_rasxody_na_osago

Источник https://buhexpert8.ru/1s-buhgalteriya/osnovnye-sredstva/postuplenie-i-prinyatie-k-uchetu-os/uchet-strahovoj-premii-osago.html