Обязательное страхование гражданско-правовой ответственности владельцев транспортных средств

Любой автовладелец знает, что автомобиль – источник повышенной опасности. Риск совершения ДТП или риск стать его жертвой всегда присутствует. Для того, чтобы защитить права потенциальных пострадавших, государство требует от владельцев ТС обязательно страховать свою гражданско-правовую ответственность. Подробнее о том, какие риски страхуются в рамках обязательного страхования ГПО владельцев транспортных средств и что будет, если не застраховать свою ответственность, узнайте далее…

Нормативная база по страхованию ГПО владельцев транспортных средств.

- на праве собственности;

- на праве хозяйственного ведения или праве оперативного управления;

- на любом другом законном основании (договоре имущественного найма, доверенности на право управления транспортным средством и т.д.).

Из этой обязанности и вытекает необходимость для владельцев ТС страховать свою гражданско-правовую ответственность (ГПО).

Согласно п.6 ст.1 закона №446-II ГПО владельцев ТС – это установленная гражданским законодательством Республики Казахстан обязанность физических и юридических лиц возместить вред, причиненный жизни, здоровью и (или) имуществу третьих лиц в результате эксплуатации ТС как источника повышенной опасности.

Согласно ст.3 закона №446-II объектом обязательного страхования ГПО владельцев ТС является имущественный интерес застрахованного лица, связанный с его обязанностью возместить вред, причиненный жизни, здоровью или имуществу третьих лиц в результате эксплуатации ТС как источника повышенной опасности. Иными словами, владелец ТС страхует свои расходы, которые он понесет в том случае, если придется компенсировать причиненный вред пострадавшим в результате ДТП.

Согласно ст.4 закона №446-II целью обязательного страхования ГПО владельцев ТС является обеспечение защиты имущественных интересов третьих лиц, жизни, здоровью или имуществу которых причинен вред в результате эксплуатации ТС, посредством осуществления страховых выплат.

Согласно ст.5 этого же закона обязательному страхованию ГПО подлежат владельцы:

1) легковых, грузовых автомобилей, автобусов, микроавтобусов, трамваев и троллейбусов;

2) ТС, временно въехавших (ввезенных) на территорию РК;

3) ТС, доставляемых своим ходом с организаций-изготовителей, ремонтных и торговых организаций, органов таможенного контроля к месту регистрации, а также снятых с учета.

ГПО владельца ТС подлежит страхованию по каждой единице эксплуатируемого им транспортного средства.

Нюансы договора обязательного страхования ГПО владельцев ТС.

Согласно ст.10 закона №446-II для того, чтобы застраховать свою ГПО, владельцы ТС должны заключить со страховой компанией соответствующий договор. Компания должна иметь лицензию на осуществление конкретно данного вида страхования.

Заключатся договор в электронной форме путем оформления страхового полиса. Для этого владелец ТС должен подать заявление с указанием данных, необходимых для расчета страховой премии.

В рамках договора страхования пострадавшим возмещается вред, причиненный жизни, здоровью или имуществу, за исключением:

- возмещения морального вреда;

- упущенной выгоды;

- возмещения неустойки.

Договор обязательного страхования ГПО владельцев ТС бывает двух видов:

Согласно ст.11 закона, по стандартному договору страхуется ГПО одного или нескольких владельцев ТС, при этом договор заключается на каждую единицу ТС.

Согласно ст.12 закона, по комплексному договору страхуется ГПО физлица, являющегося владельцем 2 и более единиц ТС. При этом на все эксплуатируемые ТС заключается общий комплексный договор.

В обоих случаях, согласно п.3 ст.13 закона договора заключаются на срок 12 месяцев.

Допустимо заключить договор на иной срок в случаях:

- сезонной эксплуатации ТС (минимум на 6 месяцев);

- временного въезда ТС на территорию Казахстана (на весь период въезда, но как минимум на 5 календарных дней.

Заключить договор владелец (физическое или юридическое лицо) обязаны с момента возникновения права владения ТС, но не позднее 10 рабочих дней с момента госрегистрации ТС.

В каком размере владелец ТС должен уплатить страховую премию?

Размер страховой премии, которую обязан уплатить страховой компании владелец ТС, зависит от нескольких факторов и регулируется ст.19 закона №446-II.

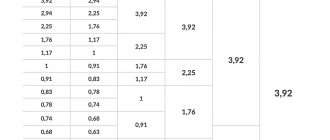

Так, к базовой страховой премии применяются дополнительные повышающие или понижающие коэффициенты, учитывающие:

- место регистрации ТС;

- тип ТС;

- возраст и стаж вождения страхователя (застрахованного;

- срок эксплуатации ТС;

- наличие или отсутствие страховых случаев по вине лиц, ГПО которых застрахована(система «бонус-малус»).

Согласно п.2 ст.19 закона №446-II базовая страховая премия устанавливается в размере 1,9 МРП.

Все повышающие коэффициенты указаны в п.3-10 ст.19 закона №446-II, а страховая премия не подлежит уменьшению или увеличению по каким-либо иным основаниям.

Согласно п.9. ст.10 этого же закона, оплата страховой премии производится единовременным платежом.

В соответствии с п.15. ст.19 закона №446-II по комплексному договору страховая премия уплачивается за одну единицу ТС, при этом выбирается наибольшая величина из размеров премий, рассчитанных для всех ТС, указанных в страховом полисе.

Согласно п.16 ст.19 этого же закона, по стандартному договору страховая премия рассчитывается по каждому застрахованному и уплачивается в размере, равном наибольшей величине из размеров премий, рассчитанных по каждому застрахованному.

Законом предусмотрены льготы для некоторых категорий владельцев ТС (ст.20 закона). К ним относятся:

- участники ВОВ и лица, приравненные к ним по льготам;

- ветераны боевых действий на территории других государств;

- инвалиды I и II групп;

- пенсионеры при заключении стандартного договора.

Эти категории владельцев ТС имеют право на скидку в 50% от рассчитанной суммы страховой премии. Но следует иметь ввиду, что если авто, помимо льготника, эксплуатируется и другими лицами – не льготниками, то право на скидку утрачивается.

Для удобства представим информацию в виде таблицы.

Таблица 1. Обязательное страхование ГПО владельца ТС

| Основная цель: | Обеспечение защиты имущественных интересов третьих лиц, жизни, здоровью, или имуществу которых приченен вред в результате эксплуатации ТС |

|---|---|

| Как оформляется: | В электронной форме сроком на 12 месяцев (кроме некоторых исключений) |

| Какие риски покрывает договор? | Вред, причинённый жизни, здоровью, или имуществу третьих лиц в результате эксплуатации ТС как источника повышенной опасности |

| Страховая сумма: | Определяется отдельно по каждому страховому случаю, но не ниже размера, установленного ст.24 закона №446 — II |

| Страховая премия: | Рассчитывается индивидуально в зависимости от совокупности условий. |

В каком размере будет выплата пострадавшим третьим лицам?

Страховая компания возмещает вред, причиненный пострадавшим по вине владельца ТС, в пределах, установленных ст.24 закона №446-II.

Так, предел страховой суммы по одному страховому случаю составляет:

- гибель – 2000 МРП;

- установление инвалидности (500-1600 МРП);

- установление инвалидности ребенку -1 000 МРП;

- увечье, травма или иное повреждение здоровья без установления инвалидности – в размере фактических расходов на лечение, но не более 300 МРП;

- вред, причиненный имуществу одного потерпевшего, — в размере причиненного вреда, но не более 600 МРП;

- вред, причиненный одновременно имуществу двух и более потерпевших, — в размере причиненного вреда, но не более 600 МРП каждому потерпевшему. При этом общий размер страховых выплат всем потерпевшим не может превышать 2000 МРП.

Согласно п.6. ст.24 закона, в случае смерти потерпевшего лицу, осуществившему погребение, возмещаются расходы на погребение в размере 100 МРП.

Требование о выплате страховой компании вправе предъявить владелец ТС или выгодоприобретатель. Подается оно в письменной форме с указанием:

- места жительства;

- контактных телефонов выгодоприобретателя;

- банковских реквизитов;

- порядка получения страховой выплаты (наличные, перечисление на счет).

Требование можно направить и в электронной форме с приложением электронных копий документов. Но это не освобождает заявителя от представления страховщику оригиналов документов.

К заявлению о выплате прилагаются:

- документ, подтверждающий факт наступления страхового случая и размер вреда, причиненного потерпевшим;

- копия больничного или справки об установлении инвалидности потерпевшего;

- нотариально удостоверенная копия свидетельства о смерти потерпевшего;

- копия документа, подтверждающий право выгодоприобретателя на возмещение вреда;

- копия удостоверения личности выгодоприобретателя (для физлица) или оригинал доверенности, выданной представителю юрлица.

Согласно ст.26 закона, страховая выплата выплачивается страховой компанией в течение 15 рабочих дней со дня получения документов.

Что будет, если владелец ТС не застрахует свою ответственность?

П.1 ст.7 закона №446-II прямо запрещает эксплуатацию ТС в Казахстане без заключения владельцем договора обязательного страхования.

При проверке документов у водителей сотрудники дорожной полиции обязаны проверить выполнение в т.ч. и наличие страховки.

Отметим, что помимо обязательного страхования ГПО владелец ТС может заключить также и договор добровольного страхования. Однако одно не исключает другого: согласно п.2 ст.5 закона №446-II заключение договора добровольного страхования ГПО не освобождает владельца ТС от обязанности по заключению договора обязательного страхования.

За вождение без заключения договора обязательного страхования ГПО владелец авто понесет ответственность в соответствии с п.2 ст.230 КоАП РК (штраф). Размер штрафа зависит от того, является ли владелец физлицом или организацией, а также от того, к какой категории предпринимательства относится организация-владелец ТС.

Так, сумма штрафа за незаключение договора обязательного страхования ГПО владельцев ТС составляет:

- для физлиц -10 МРП;

- для должностных лиц, субъектов малого предпринимательства -160 МРП;

- для субъектов среднего предпринимательства – 400 МРП;

- для субъектов крупного предпринимательства – 1 000 МРП.

Поскольку наличие страховки проверяется при каждой остановке ТС сотрудниками дорожной полиции (а с учетом современных технологий – даже без предварительной остановки, по номеру авто), то пренебрежение обязанностью по заключению договора обязательного страхования ГПО практически гарантированно приведет к штрафу в ближайшее время.

Напомним также, что при отсутствии договора страхования владелец ТС, помимо штрафа, в случае ДТП будет обязан возместить пострадавшим ущерб за свой счет.

Куда обратиться для заключения договора страхования? Заключить его можно в любой страховой компании по своему выбору, но она обязательно должна иметь лицензию именно страхование ГПО владельцев ТС.

В настоящее время, одним из лидеров рынка страхования, в т.ч. страхования ГПО владельцев ТС, является АО «Нефтяная страховая компания» (АО «НСК»).

АО «НСК» работает на казахстанском страховом рынке почти четверь века и имеет 17 филиалов и широкую сеть офисов продаж по всей стране. Компания имеет стабильный финансовый рейтинг, ее услугами пользуются более 400 000 физических лиц и более 90 000 организаций, в т.ч. крупнейшие казахстанские банки.

Вы можете заключить договор страхования ГПО владельцев ТС (как в качестве физлица, так и от имени организации), оставив заявку менеджеру страховой компании. С вами свяжутся в рабочее время.

Автострахование на апрель 2023

Оформите страховой полис для автомобиля от компаний, проверенных нашими специалистами. На 28.04.2023 вам доступно 15 депозитов с повышенной ставкой.

Найдено предложений: 15

ОС ГПО ВТС

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Страхование автомобиля

Рейтинг Finanso®

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Загрузить еще 10

Другие виды страхования

Развернуть

- Рефинансирование

- Без залога

- Беспроцентные

- На карту

- Наличными

- С плохой кредитной историей

- Под залог автомобиля

- Под залог недвижимости

- Без подтверждения дохода

- Онлайн

- Круглосуточные

- Миникредит

- Kaspi банк

- Halyk Bank

- Форте Банк

- Евразийский банк

- Home Credit Bank

- ВТБ

- Отбасы Банк

- Nurbank

- Bereke Bank

Развернуть

Кредитные карты

Развернуть

Автокредиты

- Евразийский банк

- Halyk Bank

- ForteBank

- ЦентрКредит банк

- 7-20-25

- Без первоначального взноса

- Отбасы Банк

- Halyk Bank

- Женская ипотека

- Altyn Bank

- Евразийский Банк

- Nurbank

- Freedom Bank

Развернуть

Развернуть

Кредиты для бизнеса

Развернуть

Страхование

- Пенсионное

- Туристическое страхование

- Страхование недвижимости

- Жизнь

- Автострахование

- Медицинское страхование

Развернуть

Счет для бизнеса

Страховые компании Республики Казахстан предлагают автовладельцам широкий выбор страховок, как обязательных, так и добровольных. Большинство продуктов оформляется в режиме онлайн, не покидая дома или офиса, в том числе со скидкой. Ознакомьтесь с действующими программами страхования и выберите подходящую.

Что такое автострахование?

Автострахование – это возможность застраховать свою гражданско-правовую ответственность и свой автомобиль. Услуги доступны как физическим, так и юридическим лицам. Страховой полис позволит избежать лишних расходов при повреждении своего автомобиля или чужих транспортных средств. Также для всех клиентов предоставляются дополнительные услуги, связанные с обслуживанием транспорта, его ремонтом и заправкой топливом. Страховка оформляется на сайте , по контактному телефону или в офисе выбранного страховщика. Офисы крупных компаний находятся в городах Алматы, Астана, Шымкент, Актобе и в других крупных населённых пунктах Казахстана. Страхование ответственности является обязательным в течение всего срока эксплуатации транспорта на дорогах. Отсутствие полиса приводит к наложению штрафов вплоть до 3 млн тенге (в зависимости от категории клиента). Необязательное страхование имущества предусматривает добровольное получения полиса – например, это программа КАСКО, позволяющая получить денежную компенсацию в случае повреждения транспортного средства.

Сколько стоит страховка?

- Регион регистрации транспортного средства на территории Республики Казахстан;

- Возраст водителя (или нескольких водителей);

- Продолжительность водительского стажа (бонус-малус);

- Стаж безаварийной езды;

- Возраст транспортного средства.

Чем больше продолжительность вашего водительского стажа и чем больше безаварийный стаж, тем меньше стоимость полиса. Такая ценовая политика применяется в большинстве страховых компаний. В зависимости от выбранной программы, на стоимость полиса могут влиять и многие другие факторы. Размер возмещения следует уточнить в выбранной компании.

Страховые компании в Республике Казахстан предоставляют услуги рассрочки. Если денег мало, а полис нужен прямо сейчас, получите рассрочку и вносите средства согласно установленному графику. Размер переплаты следует уточнить непосредственно у страховщика . Также специалисты уточнят общую стоимость полиса страхования.

Расчёты могут быть проверены не только страховой компанией, но и автомобилистами – для этого на сайтах страховщиков представлены онлайн-калькуляторы. Чтобы рассчитать стоимость полиса, укажите в форме следующие данные:

- Тип транспортного средства (например, легковой или грузовой автомобиль);

- Дату выпуска транспортного средства;

- Размер страховой суммы (средняя стоимость автомобиля);

- Территория страхования – только Казахстан или со странами СНГ (для путешественников);

- Регион страхования – например, Алматы, Астана, Актобе, Караганда и иные населённые пункты;

- Место регистрации транспортного средства – Казахстан и другие страны СНГ;

- Возраст водителя;

- Количество водителей;

- Реквизиты паспорта или удостоверения личности;

- ИИН водителя, оформляющего страховку.

В зависимости от выбранной страховой программы, отдельные поля в формах могут отсутствовать.

Какие документы понадобятся при оформлении страховки?

Страховые компании Республики Казахстан не требуют предоставления большого количества документов. Например, на обязательное страхование ответственности нужен только паспорт, а номер ИИН просто вписывается в форму заказа. Полисы оформляются в режиме онлайн, по телефону или в одном из офисов страховщика на территории Республики Казахстан. Некоторые программы страхования требуют обязательного осмотра транспортных средств – именно так оформляется КАСКО. Также могут потребоваться документы на автомобиль.

Срок действия полисов – до года. Возможно оформление на небольшие сроки по договорённости и при наличии соответствующей возможности. В зависимости от выбранной программы, размер страховых выплат может достигать нескольких миллионов тенге. Вопросы по той или иной страховке вы сможете задать специалистам выбранного страховщика – найдите номер телефона горячей линии на его официальном сайте.

Страховые случаи для получения страховых выплат

Обязательное страхование ответственности ОГПО ВТС предусматривает единственный страховой случай – попадание автомобиля в ДТП. В этом случае деньги на восстановление и ремонт авто получает не водитель, а другая сторона. Помните, что страховать гражданско-правовую ответственность (ОГПО ВТС) необходимо в обязательном порядке. При отсутствии полиса нанесённый ущерб придётся возмещать самостоятельно, также нужно уплатить штраф за отсутствие страховки.

Прочие страховые случаи:

- Повреждение собственного авто в результате столкновения с другим автомобилем (ДТП) или препятствием (программы КАСКО, страхование имущества);

- Повреждение автомобиля в результате воздействия природных факторов – страховой полис поможет получить выплату на восстановление или ремонт авто;

- Хищение (угон) автомобиля со двора или неохраняемой стоянки – страховой случай для получения выплат от страховой компании, достаточно предъявить полис, документы на авто и документы, свидетельствующие о хищении автомобиля;

- Пожар, с полным или частичным повреждением авто – наличие страхования поможет получить соответствующую денежную компенсацию;

- Кража деталей – если вы обнаружили отсутствие штатных деталей (магнитолы, антенны, фар, дверных замков, кресел, иных узлов), наличие полиса КАСКО станет основанием для получения выплат;

- Появление царапин, явно возникших по вине третьих лиц.

Также программы страхования могут предусматривать многие другие виды страховых случаев. Они указываются в типовых договорах. Ознакомиться с правилами добровольного и обязательного страхования автотранспорта вы сможете на официальном сайте выбранного страховщика.

Наступил страховой случай – что делать?

В случае попадания в ДТП или при возникновении любого другого страхового случая, необходимо действовать согласно инструкциям, прилагаемым к полису и описанным в правилах добровольного и обязательного страхования транспортных средств. Общий алгоритм таков:

- Вызвать аварийного комиссара или обратиться в полицию (либо в другие органы);

- При необходимости, пройти медицинское освидетельствования (например, при попадании в ДТП);

- Сделать фотографии и подписать все необходимые документы;

- Отправить пакет документов в страховую компанию для получения выплат.

На сайте вашей страховой компании, а также в полисе, всегда указан контактный номер телефона для оперативной связи с представителями страховщика. Позвоните на этот номер и сообщите о наступлении страхового случая. Так как бумажной копии полиса на руках может и не быть (ОГПО ВТС), рекомендуем записать телефон в телефонную книжку заблаговременно. Повреждённое авто должно оставаться на месте до полного изучения места ДТП.

Какие виды автостраховок есть в Казахстане?

Каждая страховая компания, работающая на территории Казахстана, готова предложить клиентам широкий выбор программ, начиная от ОГПО ВТС и заканчивая страховками для путешественников. Почти любые программы можно оформить в режиме онлайн со скидкой за самостоятельное оформление. Именно такие условия предоставляет АО Страховая компания «Halyk». Услуги со скидкой 10% плюс бонусы помогут заключить выгодную сделку в течение несколько минут.

ОГПО ВТС со скидкой – обязательное страхование

Данный полис предложит любая страховая компания, работающая в Алматы, Астане, Актобе и в других городах Казахстана. В случае отсутствия офиса, вы сможете рассчитать и заказать страховку ОГПО ВТС на сайте выбранного страховщика. При попадании в ДТП вам не придётся возмещать ущерб другому автовладельцу самостоятельно – при наличии страхового полиса это сделает страховщик.

Срок действия полиса составляет один год с момента оформления. Он начинает действовать в день оформления или на следующий день. При отсутствии полиса обязательного страхования ответственности вам грозит штраф – его размер составляет 10 МРП. При расчёте обязательно учитывается бонус малус, влияющий на стоимость. Бонус малус – это тарифный коэффициент, отражающий стаж безаварийной езды.

В случае если ущерб от вашего ДТП превысит лимит ОГПО, оставшуюся часть ущерба придётся возмещать самостоятельно. На этот случай у некоторых страховщиков есть расширенные программы с более высокими лимитами страховых выплат – купите такой полис и путешествуйте спокойно.

Внимание! Полис со скидкой до 10% можно оформить в режиме онлайн на сайте выбранного страховщика с учётом бонус малус.

Страхование КАСКО

Если боитесь, что с вашим авто что-то случится, купите в страховой компании полис КАСКО. Это необязательное страхование, договор заключается на добровольной основе. Ваш автомобиль будет застрахован:

- От хищения с улиц и неохраняемых автостоянок;

- От повреждений, полученных во время езды или простоя;

- От хищения отдельных деталей и узлов;

- От природных катаклизмов;

- От хулиганских действий.

Страхования КАСКО – это возможность получения страховых выплат при любом повреждении вашего автомобиля. Купить полис можно онлайн на сайте страховщика или в его офисе в городах Казахстана. Данная программа имеется в любой компании, проблем с выбором не возникнет. В случае отсутствия денег на полис, купите его в рассрочку. Стоимость полиса составляет 3-4% от стоимости автомобиля. Например, если автомобиль стоит 4 млн тенге, а ставка составляет 4%, то страхование обойдётся в 140 тыс. тенге.

Справка! В отдельных компаниях предусмотрено страхование коммерческого транспорта по программам КАСКО, полис оформляется на юридическое лицо.

Страхование КАСКО на альтернативных условиях

Страхование ОГПО ВТС поможет сделать КАСКО более выгодным. Страховая компания сделает скидку, составляющую 10-20% от базовой ставки. Данные программы есть далеко не везде, уточните их наличие, позвонив на телефонный номер своего страховщика. Если программа есть, купите более выгодную версию КАСКО и сэкономьте деньги. Например, такие условия предоставляются в АО страховая компания «Сентрас Иншурас».

Страхование ОС ГПО ППП

Обязательное страхование ГПО ППП оформляют компании, занимающиеся пассажирскими перевозками. Здесь страхуются имущественные интересы перевозчиков. В случае возникновения аварийных ситуаций, компании-перевозчики получают возможность переложить расходы на страховщика. АО страховая компания НСК поможет рассчитать и оформить полис онлайн, без посещения офиса. Также вы сможете купить полис во многих других компаниях, работающих с юридическими лицами. Срок действия договора – от одного дня до года.

Прочие страховые программы

Более редкая программа – страхование автомобиля, находящегося в залоге у банка или микрофинансовой организации. Она доступна как для физических, так и юридических лиц. Такое страхование готова предложить АО страховая компания «Сентрас Иншуранс». Купите полис онлайн на сайте или в офисе, на срок от одного месяца до одного года. Рассчитать стоимость в тенге поможет онлайн-калькулятор.

Отдельные страховщики предлагают программу оформления КАСКО для тех, кто въезжает на территорию Казахстана на личном транспорте, зарегистрированном в других странах. Купите полис и путешествуйте по республике, не опасаясь повредить автомобиль.

Как оформить автострахование?

Практически все страховщики РК позволяют оформить полис в режиме онлайн, на своих официальных сайтах. Клиентам предоставляются скидки, подарки и бонусы – это могут быть скидки на ремонтные услуги или подарки в виде топлива. Точную стоимость полисов в тенге демонстрируют онлайн-калькуляторы. Дальнейшая работа с услугами осуществляется через личные кабинеты.

Отдельные поставщики принимают заявки на покупку полисов по контактным телефонам. Некоторые виды договоров заключаются исключительно в офисах. Специалисты ответят на вопросы, помогут определиться с услугами, предложат на подпись подготовленные документы.

Преимущества и недостатки автострахования

Главным преимуществом автострахования является возможность получить деньги за повреждённый или угнанный автомобиль – если речь идёт о КАСКО. Что касается страхования ОГПО ВТС, то оно призвано защитить автовладельца в том случае, если он станет виновником ДТП. Недостатком автострахования является высокая стоимость полисов.

Правовое регулирование рынка автострахования в Казахстане

Деятельность страховых компаний Казахстана регулируется Национальным Банком Республики Казахстан и Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций, осуществляющими выдачу лицензий.

Автострахование в Казахстане (ОГПО ВТС и КАСКО)

Страховка авто поможет защитить транспортное средство от рисков. Если авария произошла по вине владельца машины, и при этом пострадал чужой автомобиль, страховая компания оплатит ремонт из денег, которые были внесены за страховой полис. Все разбирательства будут проходить не между участниками происшествия, а между страховыми компаниями. Наличие страховки поможет избежать лишней траты денег и нервов.

Что такое ОГПО ВТС и для чего оно нужно?

ОГПО ВТС является формой обязательного страхования. В соответствии с законом РК № 446-II от 01.07.2003 г. «Об обязательном страховании», каждый водитель транспортного средства должен застраховать свою гражданско-правовую ответственность. Эксплуатировать транспортное средство без полиса ОГПО ВТС запрещено по закону.

В обязательном порядке в Казахстане застраховывают:

- автобусы, грузовые, легковые авто, мотоциклы, прицепы, троллейбусы и трамваи;

- транспортные средства, ввезенные в РК временно;

- вышеуказанные транспортные средства, поставляемые своим ходом от компаний-изготовителей, ремонтных организаций.

Жители Казахстана могут выбрать компанию на свое усмотрение. Главное, чтобы страховая компания была зарегистрирована в качестве юридического лица, имела лицензию, разрешающую заниматься подобными видами деятельности в РК.

Цена такой страховки одинакова во всех фирмах. Отношения осуществляются после оформления договора между страховщиком и страхователем. Сделка заключается на 1 год. И она действует для всех лиц, которые участвуют в страховом случае.

Что такое КАСКО и зачем оно нужно?

Страхование авто от ущерба, угона или хищения называют КАСКО. Это добровольный вид страхования в Казахстане. Оно не гарантирует безопасность, но поможет избежать лишних затрат денег, времени и нервов. КАСКО – это добровольное страхование автомобиля, подразумевающее выплату компенсации при повреждении или утрате транспортного средства.

КАСКО страхование необходимо для того, чтобы обеспечить защиту себе, если машину или ее отдельные части украдут, она будет повреждения в аварии, стихийном бедствии и другой ситуации.

Расшифровка КАСКО объясняет, что это комплексное автомобильное страхование, кроме ответственности. Это автострахование оформлять не обязательно, но многие советуют его, как дополнительную меру безопасности.

Сколько стоит этот вариант для казахстанцев зависит от многих факторов:

- вида транспортного средства: легковой это или грузовой автомобиль;

- стажа владельца за рулем. Новичкам придется заплатить больше, так как у них вероятность страхового случая выше;

- возраста водителя;

- срока использования авто;

- места регистрации ТС;

- наличия аварий в прошлом.

Также страховка КАСКО будет иметь разную стоимость в зависимости от того, какие риски включены в договор. Перед оформлением следует подсчитать размер премии. Этим может заняться сотрудник компании. Самостоятельные расчеты можно осуществить с применением онлайн-калькулятора. Для этого нужно ввести все данные об автомобиле.

Сколько стоит страховка на авто в Казахстане, зависит от вышеописанных особенностей. В среднем цена начинается от 20000 тг.

Чтобы КАСКО страховка покрыла все случаи, нужно описать их в договоре и согласовать с компанией. Если возникнет ситуация, указанная в бумагах, фирма возместит потери двумя способами:

- Деньгами. Независимая экспертиза и эксперты страховщика оценят повреждения и перечислят определенную сумму на счет страхователя.

- Ремонтом. Страхование автомобиля может включать ремонт транспорта за счет компании.

На выплату денег можно не рассчитывать, если повреждения нанесены умышленно или организован угон с целью получить средства от страховщика.

Страхование авто в Казахстане действует только в пределах республики. Если происшествие возникло за ее пределами, то условия договора действовать не будут.

Отличия ОГПО ВТС и КАСКО

В чем разница между страхованием ОГПО ВТС и КАСКО, понять не трудно:

- Первый вариант обязателен для казахов, так как его оформление прописано законом Республики Казахстан. При его отсутствии возможен штраф до 20 МРП. Не стоит путать ОГПО ВТС со страхованием авто, поскольку это страхование гражданско-правовой ответственности, а не самого автомобиля. Это значит, что при возникновении транспортного происшествия компания возмещает деньги на ремонт третьему лицу, которому нанес ущерб автомобиль владельца ОГПО.

- Страхование КАСКО — это добровольное страхование, защищающее ваше транспортное средство. Возмещение ремонта осуществляется вне зависимости от вида повреждения, например, это повреждение или угон.

Поэтому для полного ощущения уверенности и безопасности на дороге нужно не только обязательное страхование авто в РК, но и КАСКО.

Государство регулирует стоимость ОГПО ВТС, поэтому пытаться найти страховщика дешевле бессмысленно.

Учитывая, что такое КАСКО, можно понять, что его стоимость зависит от самого страховщика и особенностей расчета. Во время оформления полиса упор стоит делать на надежные компании. Только они обеспечивают выплату компенсации в оговоренные сроки и установленном размере.

Оформляя страхование машины, необходимо уделить внимание всем нюансам, изучить все нюансы и условия. Важно помнить, что страховщик выплатит деньги только за те случаи, которые перечислены в договоре.

Многих интересует, нужна ли в 2022 году не только обязательная, а и добровольная страховка на авто. Отзывы показывают, что именно КАСКО используется для компенсации урона от аварии или угона автомобилистам.

- курс доллара, евро, рубля к тенге;

- минимальный прожиточный минимум в Казахстане;

- МРП в Казахстане.

Источник https://mybuh.kz/useful/obyazatelnoe-strakhovanie-grazhdansko-pravovoy-otvetstvennosti-vladeltsev-transportnykh-sredstv.html

Источник https://finanso.com/kz-ru/strahovanie/auto/

Источник https://rebus-finance.kz/avtostrahovanie-v-kazahstane-osago-i-kasko/