Аналитика рынка коммерческого транспорта на конференции «Авито Авто»

17 ноября 2022 года в Москве прошла конференция «Авито Авто» «Высшая передача». В рамках конференции специалисты-аналитики поделились с представителями дилерских компаний-продавцов автомобильной и специальной техники эксклюзивной рыночной аналитикой и данными о трендах потребительского поведения, которые важно учитывать дилерам в 2022 году.

Аналитика объявлений на «Авито Авто» по коммерческому транспорту и спецтехнике

Менеджер «Авито Авто» Роман Александров представил участникам конференции эксклюзивную аналитику по рынку коммерческого транспорта и спецтехники за 10 месяцев 2022 г. Вот основные тренды, о которых рассказал эксперт.

Предложение коммерческой техники в 2022 г. растет: в октябре на «Авито Авто» в разделе «Грузовики и спецтехника» было размещено на 47% больше объявлений, чем в октябре прошлого года. Рост предложения обеспечен в первую очередь новой техникой. В октябре этого года в категории «Грузовики и спецтехника» на долю новой техники пришлось 46,8% объявлений, в октябре прошлого года показатель составлял 38,5%. Больше всего новой техники представлено в категориях «Погрузчики», «Строительная техника», «Навесное оборудование», «Автокраны», «Прицепы» и «Экскаваторы». Коммерческий транспорт и спецтехнику все чаще предлагают приобрести «под заказ» (т.е. технику привозят из-за границы после оформления заказа): доля объявлений с таким предложением на «Авито Авто» в октябре 2022 г. достигла 22,6%, в октябре прошлого года показатель составлял 15,1%.

Китайские бренды стали лидерами рынка новой техники в 2022 г. Например, в рейтинге самых востребованных на «Авито Авто» брендов новых погрузчиков в этом году лидируют китайские Lonking, XCMG, SDLG LinGong, LiuGong и JAC. Также значительно укрепились позиции китайских брендов в секторах рынка автокранов, грузовиков, строительной техники, тягачей и экскаваторов.

Тренды рынка коммерческого транспорта и спецтехники

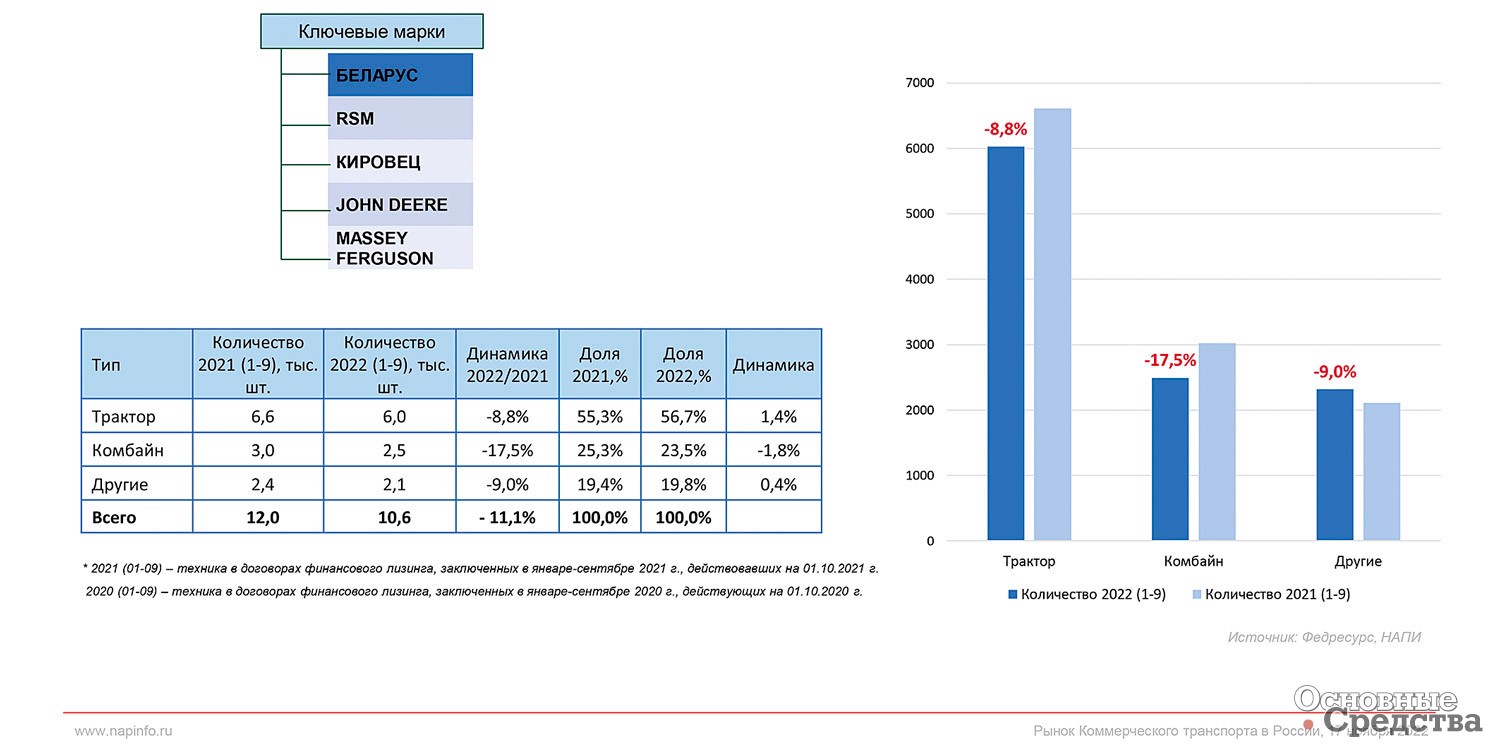

Татьяна Арабаджи, директор Национального агентства промышленной информации (НАПИ, г. Нижний Новгород), рассказала участникам конференции о статистике рынка коммерческого транспорта за 9 месяцев 2022 г. В докладе приводились аналитические данные по грузовикам полной разрешенной массой свыше 6 т и специальной технике на базе этих грузовиков, а также по транспортным прицепам и сельхозтехнике.

После 24 февраля с.г. произошел ряд событий, оказавших существенное влияние на рынок коммерческой и специальной техники. Причем складывается впечатление, что большая часть этих трендов останется на рынке и в 2023 г., по крайней мере, в первой половине будущего года. Остановилось локализованное производство коммерческой техники многих зарубежных брендов: прервались проекты у Volvo, Daimler, Mitsubishi Fuso, MAN-Scania и т.д. Уже прозвучало немало заявлений компаний о полном уходе с российского рынка. Также прекратился импорт иностранной коммерческой и специальной техники: европейской, американской, японской, корейской, за исключением китайской.

К сожалению, вместе с техникой прекратились и поставки запчастей, комплектующих компонентов, сырья, материалов, прекратилось технологическое партнерство с российскими производителями: «КАМАЗ», «Урал», УАЗ и пр., и как следствие, сократилось производство рассматриваемой техники. У «КАМАЗа», например, было хорошее сотрудничество по газомоторной технике с китайским производителем газовых двигателей Weichai – и даже эта компания приостановила деятельность в РФ. Теперь многим нашим производителям приходится искать новых поставщиков компонентов в России, Белоруссии и Китае. По вышеуказанным причинам сегодня наши предприятия вынужденно стали производить более простую по конструкции технику – вернулись к выпуску транспортных средств экологического стандарта Евро-2 и т.д.

В связи с дефицитом техники, падением курса рубля и общей неопределенностью на рынке в первой половине 2022 г. резко росли цены на новую и, как следствие, на подержанную технику. И как мы помним, в 2021 г. цены тоже поднимались из-за пандемии. Поэтому часть владельцев коммерческой и специальной техники не спешили ее обновлять, продолжая использовать как можно дольше имеющийся парк, т.к. не знали, что смогут приобрести взамен. К тому же часть потенциальных покупателей техники столкнулись с тем, что у них сократился бизнес и перспективы на будущее пока не ясны.

Да, отечественный потребитель рассчитывает на «параллельный импорт», и в легковом сегменте примерно с сентября дилеры заявляют, что пошли активные продажи легковой техники. Однако в сегменте грузовой и специальной техники положение гораздо сложнее: многим клиентам нужны грузовые коммерческие транспортные средства в специальной комплектации, которые сложно найти на рынке и доставить по «параллельному импорту». Поэтому в секторе коммерческого транспорта и специальной техники пока не видно заметных успехов в ввозе новой техники по «параллельному» импорту. Также есть надежды на поставки рассматриваемой техники через Казахстан и другие дружественные страны, но пока это не помогло существенно изменить общей картины.

Положение на рынке грузовиков

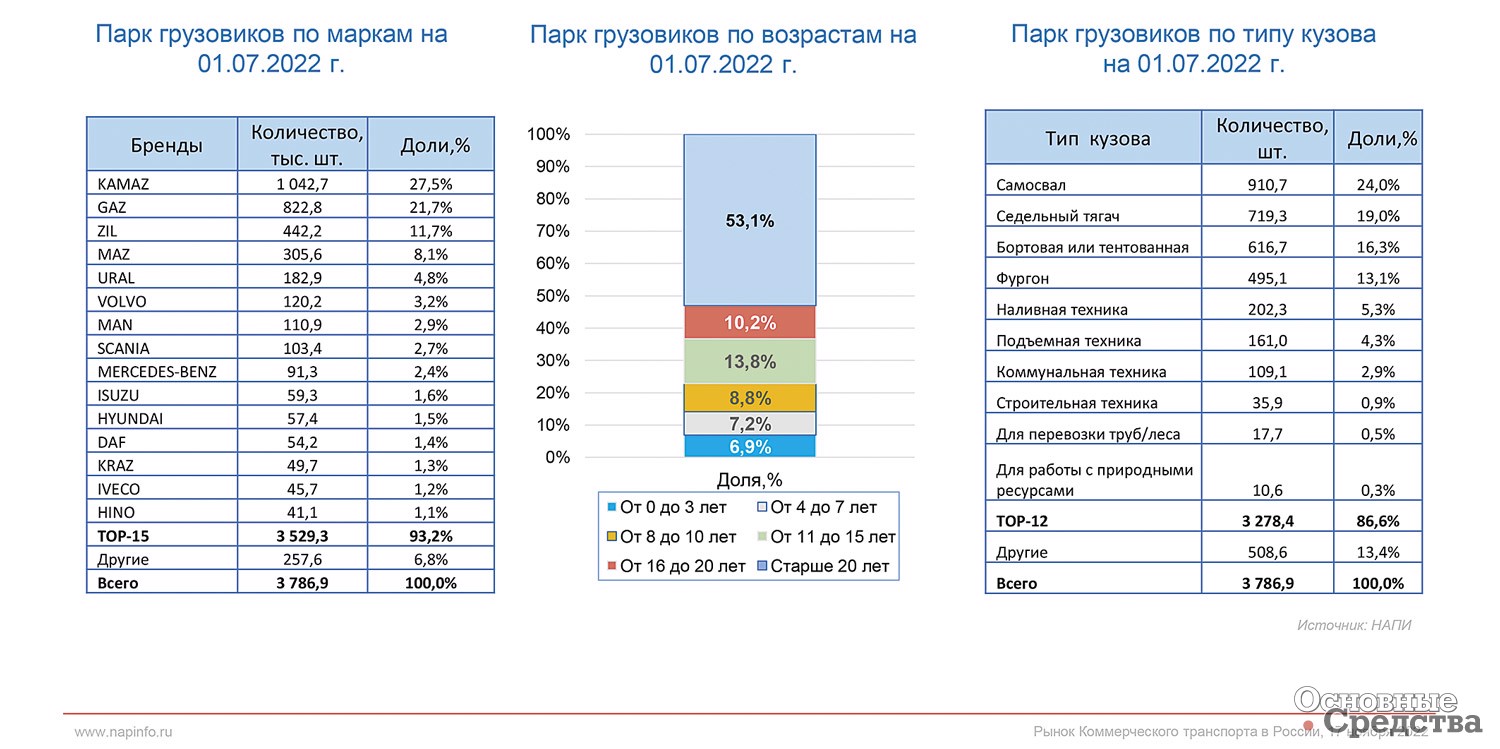

Отечественный парк находящихся в эксплуатации грузовиков сегодня составляет около 3 786 900 ед. Как уже отмечалось, поступление новых грузовиков на российский рынок сократилось. Наш парк грузовых автомобилей стареет: 53,1% – это техника старше 20 лет, и вторая крупная группа – это грузовики в возрасте от 11 до 15 лет, их 13,8%. По маркам в составе парка самая большая доля, разумеется, у грузовиков КАМАЗ – 27,5%, ЗИЛ – 11,7% (хотя они уже давно не производятся, но широко используются, особенно в сельской местности). Из иностранных брендов в российском парке грузовиков первое место занимает марка Volvo, но доля ее невелика: 3,2%.

По видам техники, самая большая группа – это самосвалы (24%), а на втором месте – седельные тягачи (19%), и далее бортовые и тентованные автомобили, а также фургоны, эти группы составляют каждая более 10% от численности всего парка, и совсем небольшие доли занимает специальная техника: наливная, подъемная, коммунальная, строительная и т.д.

Распределение парка грузовиков по регионам в общем соответствует численности и плотности населения в них. Больше всего грузовиков эксплуатируется в регионах с городами-миллионниками, с наиболее развитой промышленностью и торговлей, с развитой добычей полезных ископаемых. В Москве и Московской области суммарная доля грузовиков от общей численности парка составляет 9,3%. По продажам новых и подержанных грузовиков тоже лидируют эти же регионы. Так, на рынке новых грузовиков доля Москвы и Московской области составляет 15,5%, а по продажам подержанных – 10,5%.

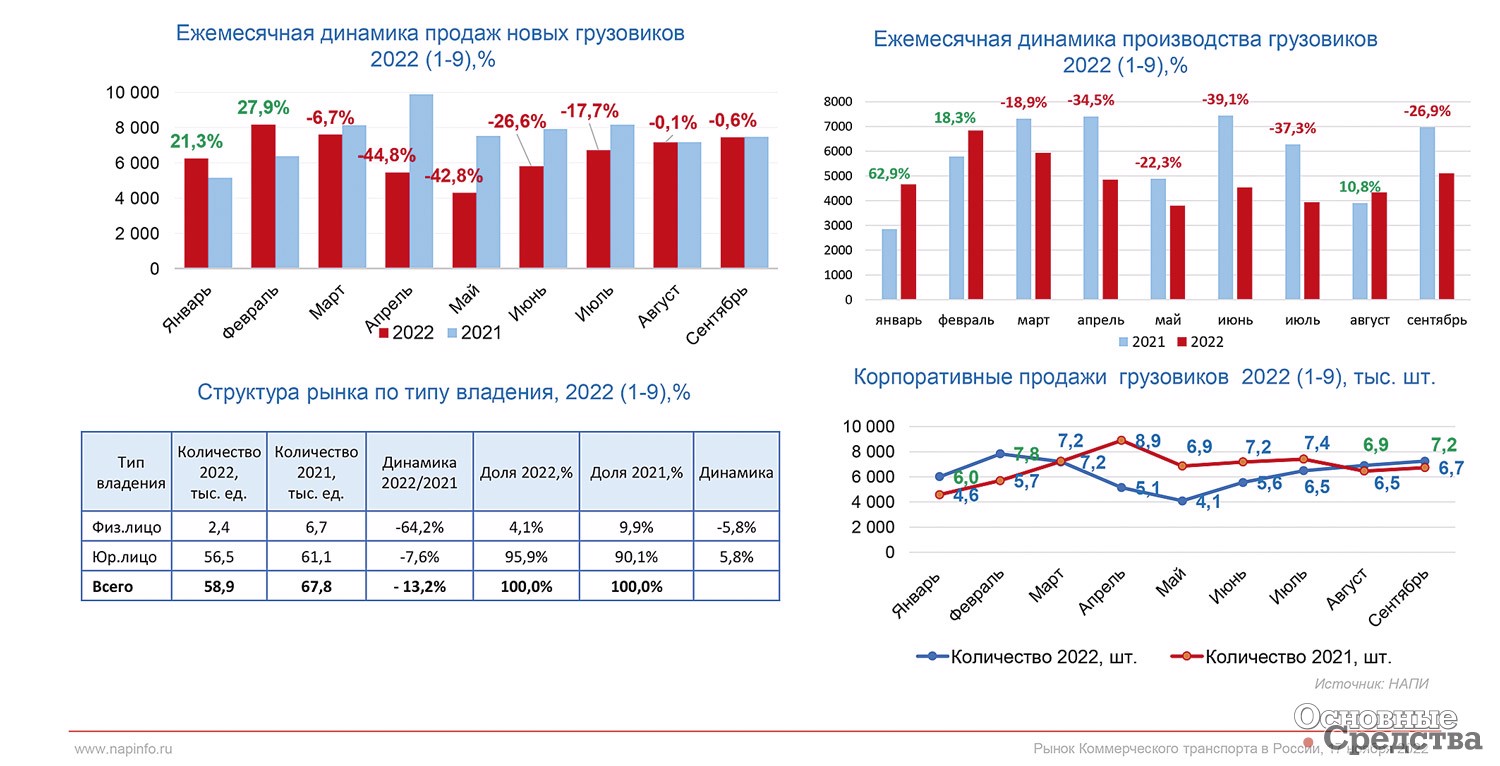

За 9 месяцев 2022 г. продано новых грузовиков 58,9 тыс. ед., а подержанных – 152,1 тыс. ед. Видно, что объем рынка подержанной техники более чем в 2 раза превосходит объем рынка новых грузовиков. Причем по сравнению с предыдущим 2021 г. рынок новой техники упал чуть более чем на 13%. Производство грузовых автомобилей в России упало в несколько большей степени – на 16,8%.

Грузовые автомобили часто приобретаются в лизинг. В этом году по сравнению с аналогичным периодом прошлого года продажи в лизинг упали на 21,4%, т.е. даже больше, чем уменьшился абсолютный объем рынка. От общего количества новых грузовиков в лизинг продается 57–58%. Довольно много в этом году продается в лизинг подержанных грузовиков, около 10%.

За год средние цены на новые грузовики выросли на 20,6%, а на подержанные на 51%. Правда, отмечается, что в III квартале 2022 г. цены на грузовики б/у несколько понизились по сравнению со II кварталом. Но произошло это не вследствие реального понижения цен, а из-за «вымывания» предложений относительно «свежей» техники и наполнения рынка грузовиками с большими пробегами и сроками службы.

На рынке новых грузовиков играют важную роль корпоративные клиенты (т.е. юридические лица). За 9 месяцев 2022 г. 95,9% всех новых грузовиков были приобретены юридическими лицами.

Из брендов лидирует КАМАЗ, у него снижение продаж относительно прошлого года (–6,5%) меньше, чем общее падение рынка. Отмечается просто «фантастический» рост продаж китайских грузовиков, которые активно замещают европейские грузовики на нашем рынке. Так, SHACMAN показал рост на 277,2%.

За 9 месяцев 2022 г. 24,6% от всех проданных грузовиков – китайские. А если сравнить данные за январь и сентябрь 2022 г., то видно, что в сентябре доля российских грузовиков снизилась на 9,5%, а доля Китая выросла на 32,2%. То есть китайцы не только замещают европейцев, но и теснят отечественных производителей. Китайцы стали вытеснять КАМАЗ из его традиционных сегментов. Так, сегодня первое место в сегменте самосвалов уже принадлежит китайцам (54,3%). Показательно, что даже в сегменте тягачей Китай вышел в этом году на третье место с долей в 12,9%. А ведь еще недавно Китай вообще не поставлял тягачей в Россию. Предполагается, что и в дальнейшем доля китайских производителей на нашем рынке будет расти.

В 2022 г. произошло перераспределение структуры спроса и на первое место вышли самосвалы. Очевидно, связано это с падением объема дальних перевозок за границу в связи с санкциями.

Среди покупателей подержанных грузовиков за 9 месяцев 2022 г. 70% составили физические лица. Сделанные в марте этого года некоторыми специалистами прогнозы о том, что в связи с дефицитом новой техники многие юр. лица обратятся к покупкам подержанной техники, оказались ошибочными. Доля юр. лиц на рынке подержанных грузовиков осталась довольно стабильной, около 30%.

Статистика продаж грузовиков по сроку эксплуатации, к сожалению, показывает, что у нас продается очень много, 26,5% техники возрастом старше 20 лет. А вторая большая группа – 22,3%, грузовые автомобили, эксплуатирующиеся от 11 до 15 лет.

Многие продавцы автомобильной техники прогнозировали, что, столкнувшись с дефицитом тягачей и рефрижераторов, основная масса потребителей обратится к сегменту б/у техники. Но сравнение данных продаж техники б/у за январь и сентябрь 2022 г. показывает, что этого не произошло, доли грузовиков по типу кузова остались приблизительно на том же уровне, и доля седельных тягачей даже уменьшилась в сентябре до 31,1% по сравнению с январскими 35,1%. А вот доля самосвалов с пробегом выросла с 18 до 20,7%.

Такое положение связано с общим падением грузооборота в стране и прекращением поездок наших автоперевозчиков в Европу, что отразилось на спросе на тягачи. А самосвалы, которые используются в строительстве и сельском хозяйстве, по-прежнему очень востребованы, т.к. в России реализуется ряд программ господдержки строительных проектов и сельскохозяйственного сектора.

По остаточной стоимости на вторичном рынке тягачей и самосвалов с пробегом сравнительные данные показывают, что сохраняемость у грузовиков КАМАЗ вполне достойная: остаточная цена на вторичном рынке в % от новой на уровне иномарок.

По статистическим данным, количество точек продаж (дилерских центров) в России в IV кв. 2022 выросло по сравнению с аналогичным периодом 2021 г. на 54 ед., а число сервисных центров в тот же период увеличилось на 134 ед., в первую очередь за счет китайских марок.

Аналитика рынка прицепов и сельскохозяйственной техники

Парк прицепов в нашей стране на 01.07.2022 г. составил 1 136 900 ед. По маркам лидирует прицепная техника Schmitz (123 800 ед., или 10,9% от всего парка). В парке много очень старой прицепной техники (45,3% старше 20 лет). По типу кузова в парке лидируют бортовые (32,6%), самосвальные (15,4%) и тентованные (11,9%) прицепы.

По объемам продаж лидируют примерно те же регионы, что и по продажам грузовиков (Москва и Московская обл., Краснодарский край, Татарстан и т.д.).

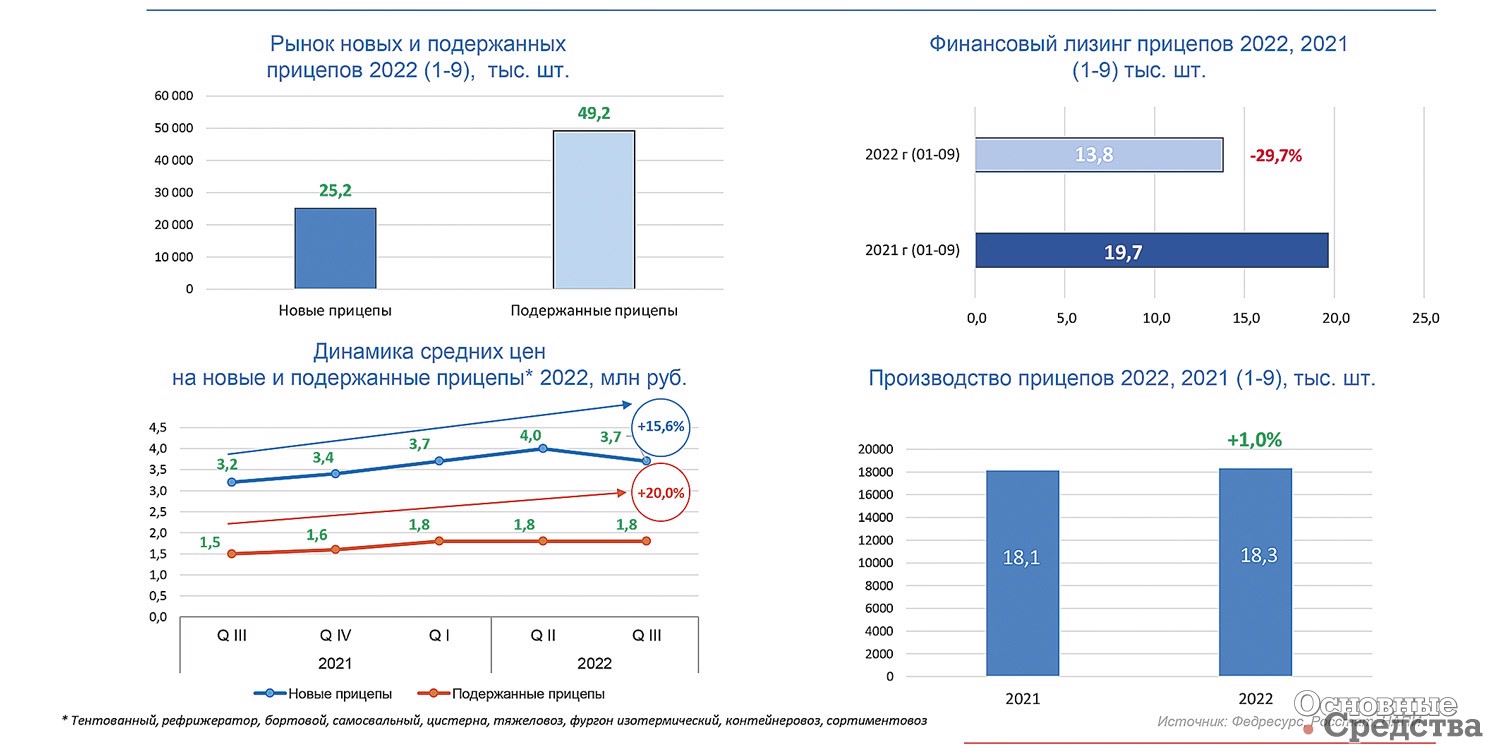

За 9 месяцев 2022 г. продано 25 151 новых прицепов, а подержанных почти в два раза больше: 49 215 ед. Прицепы, как и грузовики, частично продаются в лизинг, и лизинг автоприцепов просел очень сильно, на 29,7%, по сравнению с теми же девятью месяцами 2021 г. Как и в случае грузовиков, отмечается рост цен на прицепы, новые и б/у, и как и в случае с грузовиками, цены на новые прицепы в III кв. стали ниже, чем во II кв.

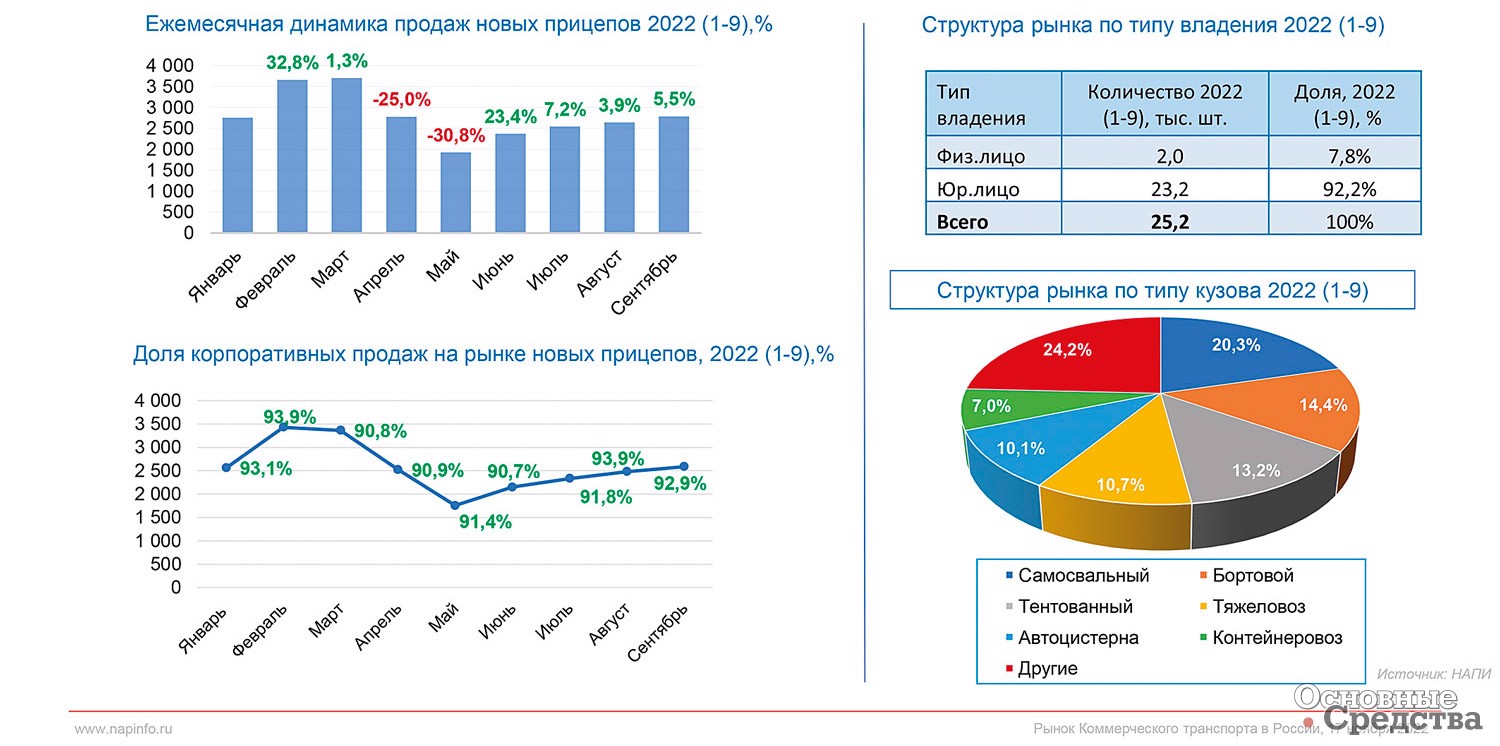

По маркам за 9 месяцев 2022 г. на рынке новых прицепов лидируют ТОНАР (15,5% от всех продаж) и Schmitz (7,4%).

Как и в случае с новыми грузовиками, новые прицепы в подавляющем большинстве (92,2%) приобретаются юридическими лицами.

65,3% прицепов с пробегом приобретают физ. лица. Среди проданных за 9 месяцев 2022 г. прицепов с пробегом 21,2% имеют возраст от 11 до 15 лет и 21,1% старше 20 лет.

В массе проданных подержанных прицепов 23,3% составляют бортовые, 21,7% – тентованные, 14,8% – самосвальные и 8,2% – автоцистерны.

По количеству дилеров (точек продаж) и сервисных центров прицепов в России в IV кв. 2022 г. отмечается сокращение по сравнению с аналогичным периодом прошлого года на 68 и 52 ед. соответственно.

Лизинг сельскохозяйственной техники в 2022 г. (за 9 мес.) сократился по сравнению с аналогичным периодом 2021 г. на 11,1%. Самая популярная техника, которую приобретают в лизинг, это тракторы и комбайны.

На 2023 год, по крайней мере на первую его половину, по-прежнему прогнозируется дефицит новой коммерческой техники на рынке и то, что основной объем этого рынка будет составлять российская и китайская техника.

Рынок коммерческих автомобилей — рост, тенденции, влияние COVID-19 и прогнозы (2023–2028 гг.)

Рынок коммерческих автомобилей сегментирован по типу транспортного средства (легкие коммерческие автомобили, коммерческие автомобили средней и большой грузоподъемности), типу силовой установки (двигатель внутреннего сгорания и электромобиль), типу применения (грузовые и логистические, промышленные и другие приложения) и географии. (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). Отчет предлагает размер рынка и прогноз рынка коммерческих автомобилей в стоимостном выражении (млн долларов США) для вышеупомянутых сегментов.

Download Free Sample Now

Table of Contents Download Sample

Обзор рынка

Major Players

*Disclaimer: Major Players sorted in no particular order

Need a report that reflects how COVID-19 has impacted this market and it’s growth?

Download Free Sample

Обзор рынка

Рынок коммерческих автомобилей оценивался в 719 миллиардов долларов США в 2020 году, и, по оценкам, в течение прогнозируемого периода с 2021 по 2026 год его среднегодовой темп роста составит более 5,32%.

Недавний COVID-19 привел к снижению продаж из-за низкой промышленной активности и роста. В Северной Америке наблюдается снижение производства коммерческих автомобилей класса 4-8 примерно на 30% из-за экономического спада в сочетании со снижением новых заказов.

Европа стала эпицентром воздействия COVID-19: в марте и апреле было потеряно около 50 000 единиц продукции из-за строгого закрытия заводов, контроля на рабочих местах по всему региону, проблем с цепочками поставок и заказов на дом. По сравнению с предыдущим годом производство коммерческих автомобилей в Европейском регионе сократилось примерно на 20% к концу 2020 года. Ожидается, что наиболее резкое снижение спроса произойдет в Италии и Великобритании в Западной Европе и странах, включая Польшу, в Центральная Европа, где автотранспортная отрасль заметно поддерживает движение европейских товаров.

По прогнозам, в 2020 году основные экономики Азиатско-Тихоокеанского региона, такие как Китай, Япония, Индия и Южная Корея, сократятся примерно на 25%.

Расширение промышленного сектора на развивающихся рынках и развитие коммерческих операций в сфере логистики привели к значительному спросу на коммерческие автомобили в 2019 году. Более того, ожидается, что этот спрос продолжит расти благодаря восстановлению экономики как в развивающихся, так и в развитых регионах, который, как ожидается, будет стимулировать рост рынка в ближайшие годы.

Увеличение числа строительных работ и электронной коммерции увеличило спрос на транспортировку материалов, что привело к увеличению продаж коммерческих автомобилей по всему миру. Это, вероятно, будет стимулировать рост рынка коммерческих автомобилей в ближайшем будущем.

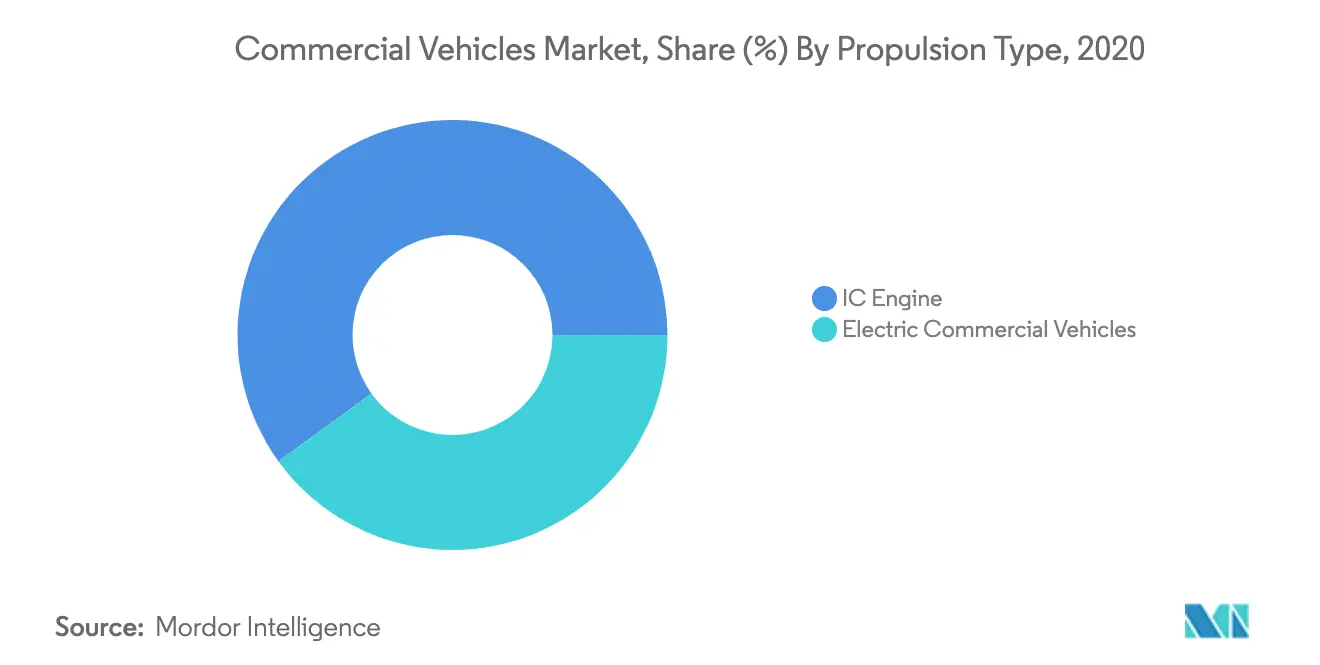

Увеличение числа строительных работ и электронной коммерции привело к увеличению спроса на транспортировку материалов, что, вероятно, будет способствовать росту изучаемого рынка в ближайшем будущем. Кроме того, ожидается, что переход на электромобили предоставит возможности для роста изучаемого рынка.

Ожидается, что переход на электромобили предоставит возможности для роста изучаемого рынка. Внедрение строгих норм выбросов побудило производителей автомобилей (OEM) перейти на электромобили. Кроме того, различные другие игроки, такие как Daimler, Toyota и Volvo, переходят на электромобили, что, вероятно, откроет возможности для роста на изучаемом рынке в ближайшие годы.

Объем отчета

Под коммерческим транспортным средством понимается любое моторизованное транспортное средство, используемое для перевозки грузов. Рынок коммерческих автомобилей был сегментирован по типу транспортного средства, типу силовой установки, типу применения и географии. По типам транспортных средств рынок был разделен на легкие коммерческие автомобили и коммерческие автомобили средней и большой грузоподъемности. По типу силовой установки рынок был разделен на двигатели внутреннего сгорания и электрические коммерческие автомобили. По типу применения рынок был разделен на грузовые и логистические, промышленные и другие приложения. По географическому признаку рынок был сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир с анализом на уровне страны. Для каждого сегмента размер рынка и прогнозирование основаны на стоимости (млн долларов США).

Report scope can be customized per your requirements. Click here.

Ключевые тенденции рынка

Ожидается, что сегмент электрических коммерческих автомобилей продемонстрирует высокий рост

Спрос на электромобили увеличился из-за роста грузоперевозок, логистики и строительства во всем мире. Ожидается, что другие факторы, такие как строгие нормы выбросов, электрификация, альтернативные виды топлива, нехватка водителей, автономные транспортные средства и доставка «последней мили», будут способствовать росту числа электрических грузовиков в течение прогнозируемого периода.

«Зеленый» транспорт стремительно развивается во всем мире, благодаря чему компании по перевозке грузов также переоборудуют свой существующий парк транспортных средств на базе электрических двигателей. Поскольку спрос на электрические грузовики растет, производители транспортных средств планируют запустить больше электрических грузовиков. Например,

В январе 2020 года Peterbilt Motors Company и Dana Incorporated объявили о сотрудничестве в области разработки электрической трансмиссии для аккумуляторных электромобилей Peterbilt Model 220EV. 220EV имеет запас хода от 100 до 200 миль. Используя систему быстрой зарядки постоянного тока автомобиля, аккумуляторы с высокой плотностью энергии могут заряжаться в течение часа, что делает 220EV идеальным для местного пикапа и доставки, а также для коротких региональных перевозок.

В декабре 2018 года компания Daimler Trucks North America (DTNA) поставила первый электрический грузовик средней грузоподъемности Freightliner eM2 компании Penske Truck Leasing, которая объявила о планах по целевому обслуживанию дополнительных единиц eM2 в своих парках логистики, лизинга и аренды грузовиков.

В мае 2020 года BYD Europe объявила о своих планах по запуску линейки электрогрузовиков на европейском рынке. Он планирует представить полный спектр аккумуляторных электромобилей (BEV) в секторе коммерческих автомобилей, включая фургон с бортовым кузовом, 7,5-тонные и 19-тонные грузовики с жесткой рамой, которые находятся в стадии разработки.

В феврале 2020 года Volvo Trucks продемонстрировала свои проектные аккумуляторные электрические грузовики North American Class 8 в Фонтане, штат Калифорния. В Европе Volvo Trucks недавно начала продажи электрических грузовиков для городских перевозок и продемонстрировала электрические концептуальные грузовики для строительных работ и региональных перевозок.

Правительства во всем мире оказывают давление на производителей транспортных средств, чтобы они сокращали выбросы углерода, вызванные сжиганием дизельного топлива, и сокращали выбросы парниковых газов, побуждая их инвестировать в разработку электрических грузовиков (e-trucks). Между тем, зоны с низким уровнем выбросов заставляют автопарки заменять дизельные грузовики более чистыми вариантами.

Однако существуют определенные риски, связанные с внедрением электрогрузовиков. Новые автомобили должны быть надежными и, возможно, требовать, чтобы клиенты и дилеры снабжали их необходимыми знаниями об их эксплуатации. Кроме того, ожидается, что неадекватная зарядная инфраструктура для электрических грузовиков будет препятствовать росту рынка.

To understand key trends, Download Sample Report

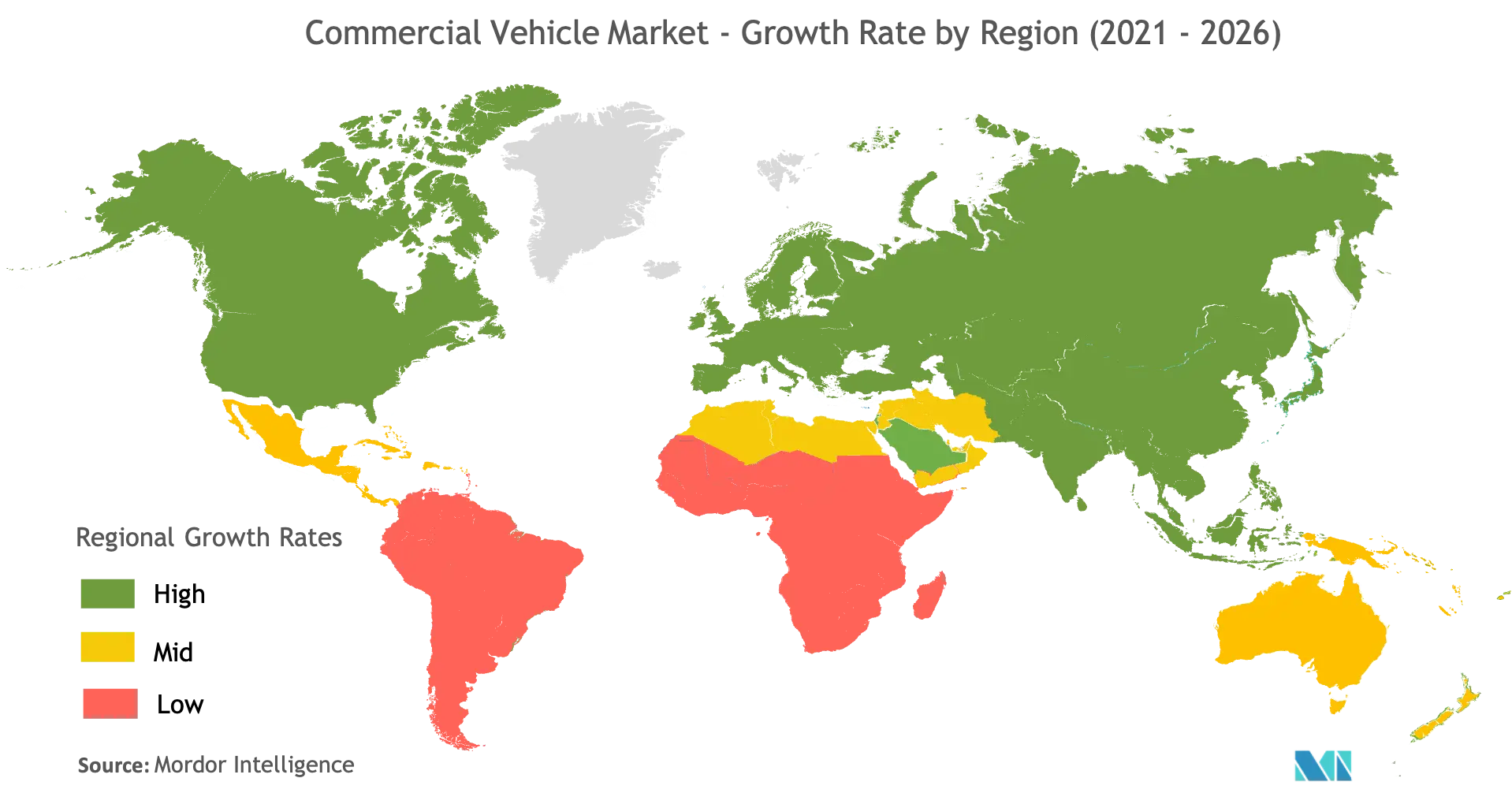

Азиатско-Тихоокеанский регион, вероятно, продемонстрирует самые высокие темпы роста в течение прогнозируемого периода

Некоторые из основных факторов, стимулирующих рост рынка, включают растущие экологические проблемы (из-за роста выбросов выхлопных газов), введение строгих норм выбросов и экономии топлива, а также растущие правительственные инициативы в отношении субсидий и льгот для увеличения скорости внедрения. электромобилей и заменить большегрузные дизельные и бензиновые автомобили электромобилями с нулевым уровнем выбросов.

Транспортные агентства в разных странах активно продвигают использование электрических автобусов в качестве общественного транспорта. Хотя проникновение в таких географических регионах, как Северная Америка, очень низкое, уровень внедрения растет в Азиатско-Тихоокеанском регионе и Европе. По данным UITP, доля электробусов среди всех продаж автобусов в 2019 году составит 10%, а в 2021 году ожидается, что доля рынка превысит 20%.

Ожидается, что рынок коммерческих электромобилей, обусловленный логистикой и разработками в сфере строительства и электронной коммерции, в ближайшие годы будет значительно расти, при этом открываются хорошие возможности в секторах инфраструктуры и логистики. Ожидается, что в будущем электрические фургоны займут значительную долю рынка.

Индустрия коммерческих автомобилей в значительной степени зависит от строительной отрасли. Проект Neom — очень амбициозный проект Саудовской Аравии, целью которого является развитие умного футуристического города общей площадью 26 500 квадратных километров и общей протяженностью 460 километров. Стоимость проекта составляет около 500 миллиардов долларов США. Китайская инициатива «Один пояс, один путь» — это очень амбициозный проект, направленный на создание единого рынка с географией всего мира через автомобильные, железнодорожные и морские пути. В Африке строятся проекты на сумму 120,7 млрд долларов США.

To understand geography trends, Download Sample Report

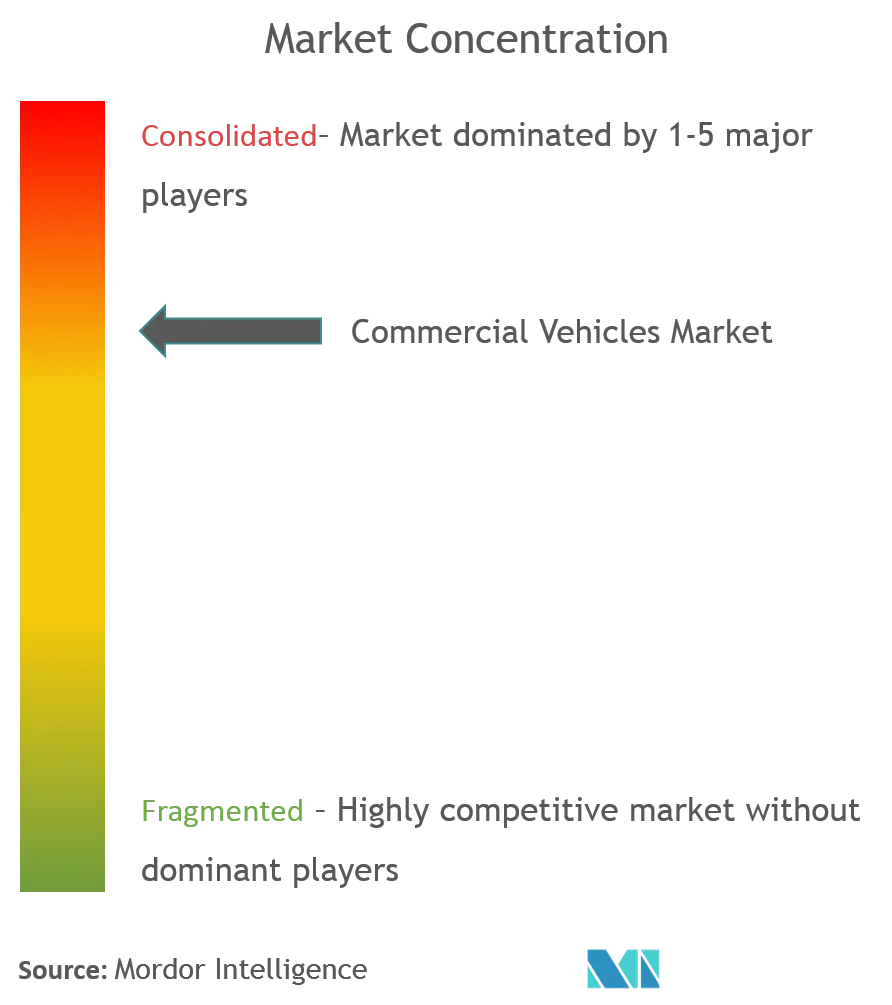

Конкурентная среда

Изучаемый рынок захвачен крупными игроками, такими как Daimler AG, Toyota Motor Corporation, ISUZU, Mitsubishi Motor Corporation и Hino Motors, причем Daimler AG лидирует на рынке.

ISUZU захватывает основную долю рынка в Таиланде, при этом сегмент LCV доминирует на рынке, за ним следует Toyota и другие компании. Различные инициативы компаний привели их к укреплению своего присутствия на рынке.

Основные игроки

- Diamler AG

- Dongfeng Motor Corporation

- Ford Motor Corporation

- Toyota Motor Corporation

- Scania AB

*Disclaimer: Major Players sorted in no particular order

Конкурентная среда

Изучаемый рынок захвачен крупными игроками, такими как Daimler AG, Toyota Motor Corporation, ISUZU, Mitsubishi Motor Corporation и Hino Motors, причем Daimler AG лидирует на рынке.

ISUZU захватывает основную долю рынка в Таиланде, при этом сегмент LCV доминирует на рынке, за ним следует Toyota и другие компании. Различные инициативы компаний привели их к укреплению своего присутствия на рынке.

Table of Contents

- 1. INTRODUCTION

- 1.1 Study Assumptions

- 1.2 Scope of the Study

- 4.1 Market Driver

- 4.2 Market Restraint

- 4.3 Porter’s Five Forces Analysis

- 4.3.1 Threat of New Entrants

- 4.3.2 Bargaining Power of Buyers/Consumers

- 4.3.3 Bargaining Power of Suppliers

- 4.3.4 Threat of Substitute Products

- 4.3.5 Intensity of Competitive Rivalry

- 5.1 By Vehicle Type

- 5.1.1 Light Commercial Vehicles

- 5.1.2 Medium- and Heavy-duty Commercial Vehicle

- 5.2.1 IC Engine

- 5.2.2 Electric Vehicle

- 5.3.1 Freight and Logistics

- 5.3.2 Industrial

- 5.3.3 Other Applications

- 5.4.1 North America

- 5.4.1.1 United States

- 5.4.1.2 Canada

- 5.4.1.3 Rest of North America

- 5.4.2.1 Spain

- 5.4.2.2 United Kingdom

- 5.4.2.3 Germany

- 5.4.2.4 France

- 5.4.2.5 Rest of Europe

- 5.4.3.1 China

- 5.4.3.2 India

- 5.4.3.3 Japan

- 5.4.3.4 South Korea

- 5.4.3.5 Rest of Asia-Pacific

- 5.4.4.1 South America

- 5.4.4.2 Middle-East and Africa

- 6.1 Vendor Market Share

- 6.2 Company Profiles

- 6.2.1 Isuzu Motors Ltd

- 6.2.2 Ford Motor Company

- 6.2.3 Fiat Chrysler Automobile

- 6.2.4 Hyundai Motor Co. Ltd

- 6.2.5 IVECO SpA (Industrial Vehicle Corporation)

- 6.2.6 Hino Motors Limited

- 6.2.7 Diamler AG

- 6.2.8 Volvo Group

- 6.2.9 Mitsubishi Motor Corporation

- 6.2.10 Toyota Motor Corporation

- 6.2.11 Scania AB

*List Not Exhaustive

**Subject to AvailabilityYou can also purchase parts of this report. Do you want to check out a section wise price list? Get Price Break-up Now

Чтобы повезло. Как изменился в России рынок коммерческого автотранспорта

Жесткие санкции в отношении России напрямую затронули отечественный рынок коммерческого автотранспорта. Спрос не упал — наоборот, с ростом автомобильных грузоперевозок продолжил увеличиваться. Но предложений на рынке практически не осталось, а покупатели избрали выжидательную позицию. Почему эксперты советуют обновлять автопарк именно сейчас и что выбрать с точки зрения минимизации затрат бизнеса — в материале «Ленты.ру».

В начале года «Биржа автомобильных грузоперевозок ATI.SU» зафиксировала резкий рост спроса на доставку грузов. В январе-феврале количество заявок на перевозки по стране выросло по сравнению с аналогичным периодом прошлого года на 56 процентов — с 3,1 до 4,8 миллиона. Одновременно с ростом спроса на бирже зафиксировано и значительное снижение количества добавленных машин — с 394 тысяч до 305 тысяч (минус 22 процента). Таким образом, рост спроса на рынке не компенсируется соответствующим ростом предложения, что создает риски дефицита.

Разность рынков

Рост спроса на грузоперевозки объясняется, в частности, прошлым ковидным годом, в связи с чем произошло активное развитие онлайн-торговли и сервисов экспресс-доставки, а также санкционным закрытием международных автоперевозок. Все это привело не только к непосредственному росту числа перевозок внутри страны, но и к формированию особой роли столичного региона, где размещается большинство складов ретейлеров.

Именно это направление продемонстрировало заметное увеличение количества заявок на перевозку. Так, спрос на перевозки внутри Подмосковья вырос на 91 процент, из Московской области в Ленинградскую — на 78 процентов, в Ростовскую область — на 92 процента. В целом, констатирует ATI.SU, рост наблюдается абсолютно по всем популярным направлениям.

В результате санкционного давления западных стран сейчас картина изменилась. Так, из Москвы спрос на перевозки в первом квартале упал на 15 процентов, но по Санкт-Петербургу в целом ситуация остается стабильной: спрос на перевозки из города вырос на 14 процентов, а в город — на 9 процентов, говорят в ATI.SU, объясняя эту тенденцию потерей значительной доли морских грузов.

Как следствие, по итогам апреля 2022 года в нашей стране было реализовано в общей сложности 11 238 новых коммерческих автомобилей. По данным «Автостата», это на 36 процентов меньше, чем в марте (17 614 единиц), и на 55 процентов ниже показателя продаж в апреле 2021 года (25 197 единиц), а сильнее всего упали продажи LCV — на 65 процентов, до 4918 единиц.

Во многом падение объясняется последствиями внешнеполитического давления на Россию. На этом фоне часть автопроизводителей приостановила поставки машин на российский рынок, а некоторые автозаводы столкнулись с перебоями поставок комплектующих из-за нарушения логистических цепочек.

К тому же вследствие обвала курса российского рубля (в конце февраля — начале марта) цены на автомобили резко устремились вверх. По данным «Автостата», только в марте цены на технику поднялись на 35-45 процентов, а рост стоимости на некоторые запасные части и расходные материалы увеличился, по данным «Автостата», едва ли не вдвое. К этому добавилось еще и сокращение платежеспособного спроса, что сыграло против рынка.

В помощь бизнесу

В этих непростых условиях отечественные производители автомобилей для стимулирования продаж запускают собственные программы, направленные на поддержку бизнеса. Например, «Автоваз» предлагает клиентам кредиты с остаточным платежом и первоначальным взносом от десяти процентов стоимости автомобиля.

«Группа ГАЗ» также запустила новые программы скидок и возобновила трейд-ин. Среди других интересных предложений, стимулирующих к покупке МСП, лизинг с отсрочкой платежей в первые шесть месяцев или с рассрочкой на два года и дополнительный год гарантии в подарок при покупке двух и более автомобилей. В итоге прямые фирменные скидки от производителя, трейд-ин, льготные программы лизинга позволяют вписать покупку «Газели» в бюджет транспортной компании или индивидуального предпринимателя даже в сегодняшних кризисных условиях.

Лидеры рынка

Адресная помощь, без сомнения, необходима и самим российским производителям. Ведь в нынешних условиях именно они могут удовлетворить потребности предприятий в обновлении автопарка по приемлемым ценам. «Отечественные модели, предназначенные для коммерческой деятельности, прежде всего, «Газель Next», в эксплуатации обходится на 20-30 процентов дешевле иностранных LCV за счет низкой изначальной стоимости и цен на быстроизнашиваемые детали», — говорил еще год назад руководитель дилерского направления сети автосалонов Fresh Auto Денис Решетников. Сейчас стоимость владения иномаркой выросла еще больше из-за санкционных рисков.

Помимо непосредственного роста цен на автомобили иностранных марок, выросла и стоимость владения ими, цены на запасные части и сервисное обслуживание. Если еще год назад стоимость владения иномаркой старше трех лет увеличивалась с ростом пробега, то сегодня на нее стали влиять и другие факторы. К примеру, цены на фары, тормозные диски и амортизаторы с февраля этого года уже выросли на 70 процентов, а через полгода рост может составить 90 процентов в сравнении с февральскими ценами.

Также примерно на 70 процентов выросла и стоимость техобслуживания иномарок в официальных сервисных центрах. Теперь за проведение простого регулярного ТО владельцу нужно заплатить не менее 30 тысяч рублей. При этом сроки поставки запчастей для иномарок увеличились из-за проблем с логистикой.

Некоторые из поставщиков и вовсе отказываются поставлять запасные части в Россию. Дилеры и дистрибьюторы вынуждены искать обходные схемы поставок, и все это влияет на сроки проведения ТО и ремонтов, когда необходимую запчасть приходится ждать несколько дней или даже недель. В итоге сроки простоя и потери владельцев растут. Так, до 4-4,5 тысячи рублей в сутки выросла стоимость аренды грузового автомобиля, не менее 25 тысяч рублей в неделю владелец будет терять с учетом возможного простоя в ожидании запчастей.

Еще один большой риск — потеря остаточной стоимости иномарки. То есть чем старше становится автомобиль, тем быстрее падает его остаточная стоимость — до десяти процентов от изначальной цены к восьмому году владения. В результате рост стоимости владения иномаркой относительно «докризисной» ситуации с учетом всех вышеназванных факторов составит 1,8-2 раза.

Новую иномарку класса «Газели» или LADA Largus VU дешевле 4,5-5 миллиона рублей купить нереально. При этом перспективы ее обслуживания и ремонта так же дороги и туманны. И если клиент планировал покупку автомобиля на этот год, то его бюджет уже изначально учитывал стоимость иномарок в объеме 2,8-3,3 миллиона рублей. Приобретение же нового российского автомобиля практически вписывается в данный бюджет. Поэтому совсем неудивительно, что первую строчку самых продаваемых автомобилей продолжает удерживать «Газель NEXT».

В чем сила

Можно констатировать, что российские производители выглядят сегодня более привлекательно, нежели иностранцы, и имеют ряд преимуществ. Это налаженное производство комплектующих на собственных производственных мощностях, наличие необходимого оборудования, инженерно-технического и производственного персонала. Кроме того, у каждого из них налажено многолетнее партнерство с локальными поставщиками.

Поэтому покупатель, выбирая российский коммерческий автомобиль, не столкнется с серьезными проблемами при обслуживании и ремонте. И, как рекомендуют эксперты, откладывать покупку в сегодняшних неопределенных условиях, если она уже запланирована, не стоит.

Источник https://os1.ru/article/27843-analitika-rynka-kommercheskogo-transporta-na-konferentsii-avito-avto-proshchay-evropa-zdravstvuy-kitay

Источник https://www.mordorintelligence.com/ru/industry-reports/commercial-vehicle-market

Источник https://lenta.ru/articles/2022/05/31/povezlo/