Что такое добровольное страхование авто

В России все знают про ОСАГО и каско, но мало кто понимает, зачем нужен полис ДСАГО — добровольного страхования автогражданской ответственности. Купить полис ДСАГО без полиса ОСАГО обычно нельзя. Добровольная страховка ответственности дополняет обязательную, а также полис каско, если он есть. Я расскажу, как правильно использовать полис ДСАГО и как он может помочь водителю.

Дмитрий Сергеев

знает все про автомобили

Виды автомобильных страховок

Автострахование можно условно разделить на следующие виды.

ОСАГО — страховка, обязательная для всех. За выезд на дорогу без такого полиса предусмотрен штраф. Размер зависит от того, есть ли договор страхования и кто вписан в полис. Если договора нет, причем неважно — вообще никогда не было или просто забыли продлить, придется заплатить 800 Р . А если полис был, но машиной управлял человек, который не вписан в этот полис, — 500 Р .

Главный плюс ОСАГО: если человек виновен в ДТП, ущерб пострадавшей стороне за него выплатит страховая компания, но только в пределах 400 000 Р . Все, что свыше, виновнику придется компенсировать из своего кармана и оплачивать ремонт своей машины в любом случае придется самостоятельно. Пострадавшему тоже удобно: не нужно бегать за виновником и пытаться взыскать с него стоимость ремонта. О том, что такое ОСАГО и от чего оно защищает, мы рассказывали в отдельной статье.

Каско — добровольное автомобильное страхование. Полис каско защищает автомобиль страхователя от ущерба независимо от того, кто в этом ущербе виноват. Даже если владелец сам водил неаккуратно и попал в ДТП, страховая компания все равно оплатит ему ремонт. Еще плюс каско в том, что оно не привязано к размеру ущерба и обычно покрывает весь ущерб. Об этом мы рассказывали в статье «Как работает каско».

ДСАГО — добровольное страхование автогражданской ответственности, которое защищает ответственность страхователя перед другими участниками дорожного движения. ДСАГО очень похоже на ОСАГО, но в большинстве случаев работает, только если покрытия по ОСАГО не хватает, чтобы возместить ущерб.

Что такое ДСАГО

Это добровольное автострахование ответственности автовладельца. Называют его по-разному: ДСАГО, ДГО, ДАГО. В статье мы будем называть его ДСАГО, но под этим названием будем понимать все виды полисов добровольного страхования гражданской ответственности владельца. Бывает, что ДСАГО выписан на одном бланке с каско, но даже в такой ситуации работают они по-разному: каско защищает автомобиль страхователя, а ДСАГО — других участников движения, их имущественные интересы. Как работает такой полис страхования — проще всего объяснить на примере.

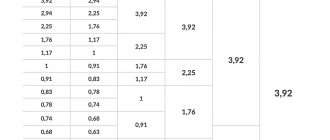

Какой ущерб компенсируют разные страховки

| Вид ущерба, компенсируемого страховкой | Каско | ОСАГО | ДСАГО |

|---|---|---|---|

| Ущерб автомобилю виновного в ДТП владельца страховки | Да | Нет | Нет |

| Ущерб, который виновный владелец страховки причинил другим участникам дорожного движения | Нет | Да, в пределах 400 000 Р | Да, в части, превышающей 400 000 Р |

Что такое ДСАГО и зачем нужно добровольное расширение «автогражданки», если есть каско и ОСАГО

ДСАГО — добровольное страхование автогражданской ответственности, по сути, расширение обязательной «автогражданки» по страховой сумме. В нынешних условиях оно становится все более актуальным, по мере того как растут цены на автомобили. Многие автовладельцы, желая обезопасить себя, заключают дополнительные договоры страхования.

Цены на авто выросли на треть

Только за первые 2,5 месяца 2022 года, по данным портала Autonews, цены на десятку самых популярных на российском рынке моделей авто поднялись на 18–49%: Lada Vesta (+30%), Kia Rio (+22,7%), Hyundai Creta и Solaris прибавили в цене по 28%. Сильнее всего подорожали Renault Duster — на 41%, и Lada Largus — на 49%.

Усиливающийся дефицит автомобилей и запчастей поднимет цены еще выше, соответственно, еще больше подорожает и ремонт. По данным Telegram-канала «Страховой случай», цены, рекомендованные производителем, за два месяца увеличились на 30%, а по ряду брендов, например, Jaguar или Land Rover — до 60–80%. Такие данные привел директор департамента андеррайтинга и управления продуктами «Согласия» Павел Нефедов.

Основное подорожание запчастей прогнозируют в третьем квартале — рост может достичь до 80% и более в зависимости от марки, считает руководитель дирекции розничного бизнеса «Ингосстраха» Виталий Княгиничев.

Так что есть опасения, что существующего лимита по ОСАГО (400 тыс. рублей — по «железу» и 500 тыс. рублей — при ущербе здоровью) попросту не хватит на компенсацию пострадавшему в ДТП. Да, водитель пострадавшего премиального автомобиля (скажем, «гелентвагена») получит ремонт или полную выплату по каско в своей страховой компании, но не исключено, что впоследствии страховая, оплатившая ремонт по каско, выставит регрессный иск виновнику ДТП. Либо же при наличии франшизы по полису каско пострадавший захочет взыскать ее размер с виновника ДТП.

Наличие ДСАГО освобождает виновника ДТП от:

- необходимости ведения переговоров с пострадавшим или его страховой;

- расходов на юридические услуги и оплаты судебных издержек;

- ареста счетов;

- компенсации ущерба пострадавшему сверх лимита ОСАГО из собственных средств.

Отличие и сходство с другими автостраховками

Как и каско, ДСАГО является добровольным видом страхования. Как и ОСАГО, защищает не сам автомобиль, а ответственность водителя за нанесенный ущерб. Характерно, что купить отдельно ДСАГО сейчас на российском рынке практически невозможно — он продается вместе с ОСАГО или каско, что объясняется взаимосвязью этих видов страхования.

В «Абсолют Страховании», например, ДСАГО можно купить вместе с полисом каско, средний тариф составляет 0,5% от страховой суммы по каско.

Если каско плюс ДСАГО или ОСАГО плюс ДСАГО оформлены в разных страховых компаниях, каждый страховщик будет покрывать часть урона, которая соответствует условиям конкретного договора.

Сумма выплат по ДСАГО определяется как разность между суммой ущерба и возмещением по ОСАГО (либо франшизой). Лимит зависит от условий договора, то есть в теории не ограничен.

Допустим, водитель на Kia Rio врезался в BMW 3 серии, ремонт последнего оценили в 600 тыс. рублей. Тогда 400 тыс. рублей будет выплачено по договору ОСАГО, а еще 200 тысяч — по договору ДСАГО, если он был у виновника ДТП (водителя Kia).

Как и в ОСАГО, в договор на ДСАГО можно вписать данные конкретных лиц, которые будут вправе управлять автомобилем, либо оформить страховку без ограничений. Это, безусловно, скажется на стоимости полиса.

Действие договора ДСАГО заканчивается вместе со сроком полиса ОСАГО, а выплаты по нему осуществляются лишь тогда, когда не хватило лимита ОСАГО. Стоит обратить внимание на то, что Российский союз автостраховщиков (РСА) не гарантирует выплату по страховому событию по полису ДСАГО, как по полису ОСАГО. В случае банкротства страховщика виновник ДТП лишится дополнительной финансовой защиты, а пострадавшие получат компенсацию только в рамках обязательного страхования.

Если произошел страховой случай по ДСАГО

Страховая компания по ДСАГО, куда виновник подал заявление, вправе в течение 15 суток после ДТП осмотреть не только пострадавший автомобиль, но и транспорт виновника. Если клиент не предоставит такую возможность или пострадавший отремонтирует машину раньше установленного срока, страховщик может отказать в выплате.

Есть два вида выплат по ДСАГО: агрегатный и неагрегатный.

В первом случае установлена предельная сумма выплат в рамках одного договора, то есть из общей страховой суммы вычитаются уже совершенные выплаты. Скажем, если по ДСАГО уже выплачено 200 тыс. рублей в результате предыдущего ДТП, где водитель был виновником, а общая сумма договора составляет 1,2 млн рублей, то на последующие выплаты остается 1 млн рублей.

При неагрегатном варианте не учитываются выплаты по предыдущим авариям, то есть компенсация по каждому случаю ограничивается только размером страховой суммы, указанной в соглашении.

Что влияет на цену

В отличие от ОСАГО, стоимость ДСАГО не регулируется Банком России, а устанавливается страховщиком. При расширении страхового покрытия до 1–1,5 млн рублей цена базово сопоставима со стоимостью ОСАГО плюс-минус 10–20%. При страховании корпоративных клиентов могут быть иные условия, пояснили в «Совкомбанк Страхование».

При формировании тарифа для конкретного клиента базово действуют следующие принципы:

- чем выше страховая сумма, тем дороже страховка;

- полис с агрегатными выплатами будет дешевле;

- безаварийная езда и опыт страхования в данной компании может положительно сказаться на тарифе (может и не сказаться);

- юность водителя и небольшой стаж — повышающие цену факторы;

- чем больше лиц допущено к управлению автомобилем, тем страховка дороже;

- наличие франшизы (обязательства застрахованного покрыть убытки до какой-то суммы самостоятельно) удешевляет полис;

- при использовании автомобиля в коммерческих целях стоимость полиса возрастает.

ПОДПИСАТЬСЯ НА БЛОГ

ДСАГО — особенности страхования

Даже самый дисциплинированный водитель с большим опытом может стать виновником ДТП. Добровольное страхование гражданской ответственности — дополнительная финансовая защита автомобилистов от неприятностей на дорогах.

ДСАГО, ОСАГО и КАСКО — в чем отличие?

ОСАГО — обязательная страховка. Правовое основание — закон от 25.04.02 г. № 40-ФЗ, который регулирует порядок и правила страхования, устанавливает страховые суммы. Цель — защита прав потерпевших в случае причинения вреда их жизни, здоровью или имуществу транспортными средствами участников дорожного движения. Если ДТП произошло по вине застрахованного автомобилиста, СК обязуется компенсировать стоимость:

- восстановления чужой машины (лимит выплат — 400 тыс. руб.);

- лечения потерпевших (до 500 тыс. на каждого).

За ремонт собственной машины страхователь платит самостоятельно.

Тарифы страхования и сумма компенсации установлена законом и одинакова для всех страховщиков. Без полиса нельзя выезжать на дороги общего пользования (штраф — 800 руб.). Страховку оформляют при предъявлении диагностической карты автомобиля. Срок страхования — один год.

ДСАГО это — добровольное страхование. Стоимость ДСАГО каждая страховая компания устанавливает самостоятельно, используя индивидуальный подход к страхователям. Автовладелец сам выбирает сумму максимального покрытия из предложенных страховщиком вариантов. На цену полиса влияет:

- страховая сумма;

- характеристики ТС — мощность двигателя, марка-модель, год выпуска и другие параметры;

- регион страхования — в разных регионах страны статистика ДТП существенно отличается. Водителю необходимо в договоре указать, где он находится за рулем большую часть времени (полис действует по РФ);

- количество лиц, которые будут управлять автомобилем — чем больше людей, тем дороже страховка;

- опыт водителя с учетом статистики аварийности. Повышающий коэффициент — частые аварии;

- срок действия полиса.

КАСКО — добровольное страхование автомобиля. Покрывает ущербы повреждения в ДТП, угон/поджог, хищение отдельных деталей. СК возместит ущерб автовладельцу, независимо от того, кто оказался виновником происшествия. Правила страхования и ставки каждый страховщик устанавливает самостоятельно.

Стоимость полиса зависит от состояния, характеристик и рыночной стоимости машины, например, авто, старше 5 лет, застраховать дороже, чем ТС с 2-летним пробегом, или при наличии противоугонных комплексов страховщик может сделать скидку до 50%. СК могут учитывать также количество водителей, их возраст, семейное положение, водительский стаж (если несколько молодых людей, которые недавно получили права, применяют повышающий коэффициент).

Ущерб по КАСКО возмещают путем ремонта поврежденного авто или выплачивают деньги в сумме, установленной экспертизой. Страховщики могут устанавливать ограничения на размер компенсации (условия прописаны в договоре) или выдают полис без ограничений (стоит дешевле).

Какую из страховок лучше использовать при ДТП, зависит от ситуации:

- виновник ДТП другой водитель, ущерб до 400 000 руб. — любой полис;

- виновник аварии — страхователь. ОСАГО при ущербе 400 000 руб., ДСАГО — свыше 400 000 руб. КАСКО — компенсирует расходы на ремонт машины застрахованного лица.

Добровольное страхование автогражданской ответственности (ДСАГО, ДГО): расширенное ОСАГО

Без обязательной страховки нельзя ездить по дорогам общего пользования. Страхование ДСАГО и КАСКО обычно предлагают, как дополнительные опции к ОСАГО.

Нюансы договора ДГО

Важно проанализировать финансовую состоятельность и надежность страховщика. СК, реализующие полисы ОСАГО, должны быть членами РСА. Если выплаты по обязательному страхованию гарантированы государством, то урегулирование дел по ДСАГО — на совести страховщика. В случае его банкротства виновник ДТП лишится финансовой поддержки, а пострадавший получит возмещение только по обязательной автогражданке.

Страхователю необходимо четко соблюдать условия договора, касающиеся действий в момент стразового случая. Например, после ДТП страховщик имеет право осмотреть не только пострадавшую машину, но и транспорт виновника аварии. То есть, за это время ТС нельзя ремонтировать, иначе СК имеет право отказать в возмещении ущерба.

При оформлении страховки можно выбрать один из вариантов выплат:

- агрегатный — сумма страховки постепенно уменьшается. Установлен лимит общей суммы компе лимита общей суммы компенсации. Например, сумма страхования — 2 млн. руб., выплатили 500 тыс., оставшиеся 1500000 — максимальная сумма, которую можно выплатить по всем страховым случаям, происходящим до конца срока действия полиса;

- неагрегатный — в случае выплаты компенсации сумма страхового фонда не уменьшается. Применяют в имущественном страховании. Например, авто застраховано на 1 млн. руб. В случае первого и следующих страховых событий СК возместит ущерб в полном объеме, независимо от ранее совершенных выплат.

Страховка с агрегатными выплатами обходится дешевле.

Важно! Прошлые ДТП, участником которых был страхователь, повышают стоимость полиса. Действие ДСАГО заканчивается в тот же день, что и обязательная автогражданка.

Источник https://journal.tinkoff.ru/guide/dago/

Источник https://www.keepsoft.ru/blog/8916/%D0%B4%D1%81%D0%B0%D0%B3%D0%BE/

Источник https://www.psbins.ru/statii/dgo-dsago/