Что такое лизинг

Лизинг простыми словами – это аренда имущества. Но с одним существенным отличием: имущество можно в конце срока договора выкупить за небольшую стоимость. Но покупка – это не обязательное условие. У клиента есть право выбора, как поступить. Почему появилась такая услуга, ведь есть кредиты, займы, аренда, рассрочка – множество способов пользоваться нужной вещью? Потому что у лизинга есть ряд экономических преимуществ. Давайте разберемся, в чем особенности лизинга и его отличия от других финансово-кредитных услуг?

Какое имущество можно взять в лизинг?

По законодательству РФ, можно взять любые непотребляемые вещи. Что значит этот термин? То, что можно оформить в лизинг вещи, которые длительный период сохраняют основные потребительские свойства. Сюда относится техника, транспорт, бытовая и компьютерная техника и т.д. То есть имущество, которое можно использовать долго. Потребляемые вещи подходят для однократного использования: продукты питания, строительные материалы.

Банкирос рекомендует!

Почта Банк, Лиц. № 650

Кредит «Наличными»

Получить кредит

Почта Банк, Лиц. № 650

Самые популярные товары, которые берут в лизинг:

- автомобильный транспорт;

- специальная техника;

- оборудование;

- недвижимость;

- персонал.

Что не может быть предметом лизинга?

Кроме того, что нельзя оформить в лизинг непотребляемые предметы, перечисленные выше (продукты питания, сырье и т.д.), есть еще ограничения.

Нельзя взять в длительную лизинговую аренду:

- земельные участки (возможна только классическая аренда);

- природные объекты (водоемы, реки, лесные массивы);

- памятники культуры;

- военную технику.

Банкирос рекомендует!

Банк ВТБ, Лиц. № 1000

Кредит наличными

Получить кредит

Банк ВТБ, Лиц. № 1000

Виды лизингов

Классификация строится на сроке действия договора и на том, собирается ли клиент выкупать имущество. Есть три вида:

- финансовый: компания предлагает оформить договор на срок, который равен сроку службы имущества. А в конце сделке состоится его выкуп. Вся процедура похожа на систему рассрочки, только под небольшой процент;

- операционный: продолжительность соглашения меньше, чем срок службы имущества. В конце периода клиент может сделать выбор: заплатить всю сумму за товар и стать его собственником или оставить его компании;

- возвратный: схема работы сложней, чем в предыдущих видах. Сначала клиент продает лизинговой компании свое имущество, а затем берет ее в лизинг. По сути это кредитование под залог.

Читайте также:

Лизинг по сравнению с кредитом: чем отличается и что выгодней

Главное отличие двух услуг состоит в том, что кредит может выдаваться в денежной форме, а лизинг – нет. Во втором случае компания может передавать клиенту только имущество.

Еще одно отличие: банки оценивают клиентов жестче, чем лизинговые компании. Дело в том, что банковские организации находятся под контролем ЦБ РФ, а значит, должны строго соблюдать критерии отбора кредитополучателя. Для банков нужно подготовить больше документов, а также соответствовать всем требованиям. Иметь хорошую кредитную историю, быть официально трудоустроенным, иметь регистрацию в регионе, где присутствует банк.

Процесс отбора клиентов у лизинговых компаний проще. Организации действуют исходя из внутренних методик оценки платежеспособности и ответственности клиента.

Банкирос рекомендует!

Альфа-Банк, Лиц. № 1326

Кредит наличными

Получить кредит

Альфа-Банк, Лиц. № 1326

У лизинга есть несколько преимуществ:

- более быстрый срок рассмотрения заявки (около 15 минут). Среди кредитных продуктов такой скоростью может похвастаться только потребительский экспресс-кредит;

- гибкий график платежей. Компания может пойти навстречу клиенту и подстроить график под сезонность бизнеса. Кроме того, возможны отсрочки платежей в сложных финансовых ситуациях;

- лизинговые компании не требуют ни залога, ни поручителей, ни других способов обеспечения сделки;

- не нужно платить налог на имущество, потому что предмет сделки не находится в собственности клиента.

Лизинг по сравнению с арендой: чем отличается и что выгодней

Основное отличие: машину в лизинге можно выкупить в конце действия аренды. При стандартных арендных отношениях сделать это нельзя.

Еще одно отличие состоит в том, что лизинг не может предложить физическое лицо, только юридическое. А точнее – лизинговая компания, у которой есть право на соответствующую деятельность. Имущество в аренду может предложить как физическое, так и юридическое лицо.

Важное преимущество лизинга – налоговые льготы. Есть и еще одно. Компании, предоставляющие оборудование, могут предложить товары только из наличия. Если нужно какое-то специфическое, то компания не сможет удовлетворить запрос. Абсолютно другая ситуация с лизингом. Компания может купить именно то, что нужно клиенту.

Но есть плюс и у аренды – процесс оформления проходит гораздо быстрее. Не нужно подтверждать платежеспособность, предоставлять поручительство или залог.

Что такое лизинг автомобиля и зачем он нужен?

Приобретение коммерческого транспорта, спецтехники или оборудования в лизинг дает возможность юридическим лицам и предпринимателям не изымать значительные средства из оборота организации, позволяет сэкономить на налогах, и при этом осуществлять рабочую деятельность, увеличивая доходы.

Что означает Лизинг?

Лизинг представляет собой совокупность правоотношений, которые возникают при заключении и реализации договора лизинга, в том числе и приобретением предмета такого договора. Иными словами, лизинг является экономическим инструментом, позволяющим на оговоренных в договоре условиях использовать транспортное средство лизингополучателю с правом его выкупа. При этом лизингодатель обязуется не только приобрести выбранный лизингополучателем автомобиль у автодилера, но и предоставить это имущество во временное пользование клиенту за установленную плату.

Обратите внимание! Только после истечения срока договора лизинга пользователь, купивший транспортное средство в лизинг, будет являться собственником при оплате остаточной стоимости автомобиля. До этого момента собственником будет считаться лизингодатель.

Какими преимуществами и недостатками обладает автолизинг

Решив воспользоваться схемой лизинговых операций при покупке авто, необходимо четко представлять все преимущества и недостатки данного финансового инструмента. Для каких бы нужд, производственных или в целях личного использования, не было приобретено транспортное средство в лизинг, клиент получит дополнительные услуги в виде автострахования, налога на роскошь и т.д., которые будут включены в лизинговые платежи, тем самым распределяя равномерно расходы на весь срок действия договора. Не стоит забывать тот факт, что не все организации, особенно на начальном этапе своего становления, обладают существенными активами для приобретения техники. Лизинг позволяет не изымать значительные оборотные средства и приобрести необходимое оборудование, спецтехнику либо коммерческий автомобиль на выгодных условиях. Но это не все преимущества лизинга:

- применение механизма ускоренной амортизации, в том числе с трехкратным коэффициентом;

- наличие налоговых преференций;

- разработка удобной индивидуальной схемы погашения платежей, предусматривающей деятельность организации, в том числе, сезонные работы;

- сжатые сроки при оформлении договора;

- менее строгие требования к клиентам при предоставлении необходимых документов;

- возможность приобретения сразу нескольких авто;

- возможность обновить основные фонды;

- после истечения договора лизинга можно сменить авто на новое.

Обратите внимание! Использование лизинговых программ при покупке автомобиля позволяет воспользоваться налоговыми преференциями, которые могут составлять суммарно до половины стоимости транспортного средства.

При весьма привлекательных преимуществах, покупка техники в лизинг имеет и ряд недостатков:

- собственником предмета лизинга остается лизинговая компания;

- право сдачи транспортного средства в субаренду возможно только по разрешению лизингодателя в оговоренных случаях;

- для физических лиц не предусматривается никаких налоговых льгот.

Учитывая, что заемные средства, полученные с помощью кредита на приобретение транспорта, не позволяют вернуть даже часть затраченных денежных активов организации, лизинг является универсальным решением, особенно для малого и среднего бизнеса.

Условия и выгоды

Многие лизинговые компании для привлечения клиентов используют уникальные лизинговые схемы, позволяющие учитывать пожелания клиентов. Зачастую предложенные условия включают в себя:

- лизингополучатель самостоятельно выбирает одну из базовых схем расчетов либо обсуждаются индивидуальные условия договора;

- лизингодатель предоставляет дополнительные услуги, в том числе все виды автострахования;

- предварительное решение может быть принято даже по минимальному набору документов.

Выгодные условия лизинга для организаций и индивидуальных предпринимателей дадут возможность существенно сэкономить бюджет предприятия: вернуть НДС и применить трехкратный коэффициент амортизации, который в итоге сильно удешевит выкупную стоимость транспортного средства. При этом, если деятельность предприятия носит сезонный характер работ, возможно применение оптимального графика платежей, составленного с учетом данных особенностей бизнеса. Распределение выплат может осуществляться как с учетом пожеланий клиента, так и равномерно.

Лизинг для юридических лиц

Организации и предприниматели не всегда имеют свободные денежные активы для приобретения необходимого оборудования и техники для своего бизнеса. Покупка авто в лизинг в таком случае будет решением данной проблемы. Лизингодатель при оформлении указанного договора может выступать балансодержателем, а в бухгалтерской отчетности лизингополучателя-организации такая покупка будет записана в графе расходов. Это позволить сократить налоги и перенаправить финансы на развитие предприятия.

Обратите внимание! Лизингополучатель в случае просрочки платежа рискует остаться без транспортного средства, так как лизингодатель вправе на указанном основании изъять его из пользования.

Основным преимуществом лизинга для юридических лиц является ускоренная амортизация, которая позволяет не только уменьшить размер налоговой ставки на прибыль, так как происходит увеличение объема отчислений по амортизации, но и способствует уменьшению остаточной стоимости автомобиля.

Схема лизинга легковых автомобилей

Схема покупки легкового автомобиля в лизинг предполагает несколько этапов:

- Выбор автомобиля: покупатель самостоятельно выбирает поставщика либо выбирает из списка предложенных поставщиков лизинговой компании, а также подбирает легковой автомобиль.

- Сбор документов: покупатель предоставляет лизинговой компании требуемый пакет документов и заявление.

- Принятие решения: лизингодатель просматривает заявление и принимает решение о заключении сделки.

- Оформление договора: лизингополучатель и лизингодатель заключают договор лизинга, а лизингодатель и автодилер — договор купли-продажи.

- Первоначальный взнос: лизингополучатель вносит авансовый платеж.

- Передача транспортного средства: приобретенная в лизинг машина передается в пользование клиенту.

- Оплата: лизингополучатель производит по составленному графику платежей ежемесячные взносы в течение установленного срока.

- Право собственности: после исполнения обязательств к лизингополучателю переходит право собственности на автомобиль.

Лизинговая схема предусматривает наличие трех сторон сделки: лизингодателя, лизингополучателя и дилера.

Виды лизинговых платежей

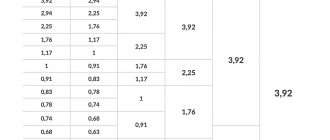

Лизинговые компании при покупке автомобиля обычно используют два варианта лизинговых платежей — аннуитетный и регрессный. Аннуитетный лизинговый платеж подразумевает распределение всей суммы на одинаковые ежемесячные платежи в течение всего периода финансовой аренды. Выбор графика оплаты с аннуитетной схемой позволяет организации заранее запланировать финансовые расходы, но по сути является одним из самых дорогих способов. Это происходит из-за того, что равномерность ежемесячных выплат достигается за счет уменьшения платежей по погашению стоимости транспортного средства в начале договора, когда проценты максимальны. В итоге, перераспределяя сумму погашения стоимости авто на конец договора, происходит увеличение общего размера процентов.

При регрессе расчет лизинга представляет собой иную вариацию: погашение стоимости приобретенного в лизинг имущества производится равномерно в течение всего периода договора, но только при этом лизинговые проценты больше в начале срока и постепенно уменьшаются. Регрессная схема платежей в итоге дает возможность сэкономить организации, не переплачивая по процентной ставке.

По способу уплаты различают и другие виды, которые могут иметь ступенчатый график, учитывающие неравномерность дохода клиента из-за сезонной деятельности организации.

Лизинг для физических лиц

Покупка авто на условиях лизинга не всегда приемлема для физических лиц, так как в большинстве случаев минусы данной альтернативы автокредиту существенно превышают плюсы. В первую очередь, покупатель не будет являться собственником автомобиля, все права принадлежат лизинговой компании, следовательно, он не может сдать в субаренду приобретенное авто. Во-вторых, физические лица не имеют никаких налоговых льгот, а с учетом завышенных процентных ставок и укороченного срока действия договора, ежемесячные взносы могут оказаться выше, чем при автокредитовании. И хоть лизинговые компании предъявляют менее строгие требования при оформлении договора, чем банки, вряд ли можно назвать данный финансовый инструмент для физических лиц при покупке авто оптимальным.

Что лучше — взять кредит или лизинг на автомобиль?

Сравнивая кредитование и лизинг как способы покупки автомобиля, прежде всего, стоит учитывать цели, для которых данное транспортное средство приобретается. Если машина или необходимое оборудование приобретается в лизинг юридическим лицом, то данная услуга дает возможность получить налоговые преференции и вернуть практически половину стоимости автомобиля, а содержание и обслуживание осуществляется лизинговой компанией — выгода очевидна для любого руководителя организации. Автокредитование не позволяет воспользоваться подобными льготами. Однако с помощью лизинга можно менять автомобили каждые два-три года.

Можно ли купить б/у авто в лизинг?

Сегодня лизинговые компании предлагают воспользоваться лизинговыми схемами при приобретении подержанных автомобилей, оборудования или спецтехники. Связано это не только с рыночной стоимостью б/у автомобиля на данный период времени, но и техническими характеристиками, пробегом, комплектацией, которые помогут сэкономить денежные активы. Если транспортное средство необходимо на краткий период для поддержания или развития бизнеса, в особенности при условии сезонной деятельности организации, то покупка б/у техники в лизинг может стать оптимальным решением.

В чем отличие лизинга автомобиля от его аренды?

Аренда автомобиля и покупка транспортного средства в лизинг похожи, но все же имеют ряд отличий, которые представлены ниже в сравнительной таблице:

Сумма складывается из:

Таким образом, существенным отличием между такими финансовыми инструментами при праве пользования автомобилем на условиях аренды и лизинга является право выкупа. Приобретая автомобиль в лизинг, организация вправе выплатить остаточную стоимость транспортного средства после окончания срока договора и стать полноправным собственником. Стоит также указать, что аренда авто не предусматривает возможность вернуть НДС и существенно снизить налоговую базу на прибыль юридического лица или предпринимателя, как если бы транспорт был приобретен по договору лизинга.

Лизинг страхование авто что это

Артем Денисов

судебный юрист

В 2022 году количество заключенных сделок лизинга сократилось на четверть по сравнению с 2021 годом, но сумма на четверть выросла, потому что автомобили стали дороже.

А еще многие клиенты вынуждены были вернуть автомобили, потому что больше не могли вносить платежи.

Я юрист, специализируюсь на разрешении споров, связанных с лизинговыми сделками. Иногда может оказаться, что человек, взявший таким образом машину, в случае расторжения договора может уменьшить потери.

Вы узнаете

- Что такое лизинг и кому он выгоден

- Особенности приобретения автомобилей в лизинг

- Права и обязанности лизингополучателя

- На что обратить внимание при заключении договора

- Что происходит в момент передачи автомобиля

- Что делать, если нужно расторгнуть договор

- Как проводят расчеты при расторжении договора лизинга

Рассылка для автолюбителей и тех, кто подумывает ими стать

Главное о том, сколько стоит владеть машиной, к чему быть готовым и как отстаивать свои права, — в вашей почте дважды в месяц. Бесплатно

Что такое лизинг и кому он выгоден

Лизинг автомобиля — договор, по которому лизингодатель за свой счет приобретает для лизингополучателя автомобиль и передает в пользование. В свою очередь, лизингополучатель вносит платежи и может выкупить автомобиль, если лизинг с выкупом. Есть еще лизинг без выкупа, но мы не будем говорить о нем в этой статье.

Вот основные понятия:

- Лизингополучатель — сторона, которая получает автомобиль и вносит за него платежи. Получателем может быть компания, физлицо со статусом ИП либо без него.

- Лизингодатель — сторона, которая за свой счет покупает автомобиль. И если лизингополучатель своевременно внесет все платежи по договору, передает авто в его собственность.

- Продавец — выбранная сторонами компания или человек, которые передают автомобиль лизингополучателю через лизингодателя.

- Лизинговые платежи — совокупность платежей по договору. Когда получатель вносит последний платеж, он становится собственником автомобиля.

- Финансирование лизинга — закупочная цена предмета лизинга за вычетом авансового платежа лизингополучателя, а также расходы по его доставке, ремонту, передаче лизингополучателю и прочие.

- Предмет договора. В контексте этой статьи — автомобиль.

Еще есть важное понятие — сальдо встречных обязательств. Это расчет, который делают сразу после расторжения договора лизинга. Он необходим, чтобы одна из сторон договора не получила необоснованную выгоду. Об этом я расскажу подробно далее.

Как работает лизинг. В общем случае покупка автомобиля в лизинг выглядит так:

- Лизингополучатель выбирает автомобиль.

- Обращается к лизингодателю и заключает договор.

- Лизингодатель за свой счет покупает автомобиль, который выбрал лизингополучатель.

- Лизингополучатель вносит авансовый платеж, установленный лизингодателем.

- Лизингодатель передает автомобиль лизингополучателю.

В договоре стороны фиксируют предмет лизинга — какой автомобиль будет куплен, график платежей, общую сумму выплат. Также в договор обычно включают ссылку на общие условия, на которых работает лизингодатель. Как правило, их размещают на сайте компании. Такие условия — часть договора, и чаще всего именно в них прописаны штрафы, права и обязанности. Общие условия важно прочитать так же внимательно, как и договор.

После заключения договора лизингополучатель согласно графику каждый месяц выплачивает сумму, согласованную с лизингодателем. Как только поступает последний платеж и стороны подписывают акт приема-передачи, право собственности переходит к лизингополучателю.

В чем различие кредита и лизинга. Кредит — это денежный заем. Его выдают банки и другие финансовые организации. Автокредит подразумевает, что автомобиль будет оформлен на заемщика, но останется в залоге у банка.

Лизинг — это финансовая аренда. Арендодатель — в нашем случае лизингодатель — покупает имущество и за деньги передает его в пользование получателю. Лизингополучатель может лишиться машины. Критерии отбора в лизинге менее строгие, поскольку автомобиль остается в собственности лизингодателя. Вместе с тем ежемесячные платежи обычно выше, потому что в них есть НДС.

Лизингополучателем может быть человек или компания. Про общий и главный минус я упоминал выше: машину оформляют на лизингодателя. Иногда пишут, что это хорошо, потому что не надо платить транспортный налог. К сожалению, это не так: лизингодатель включает налог в отдельный счет, который придется оплатить.

Автомобиль в лизинг для физического лица. Обычному человеку проще получить машину в лизинг, чем в кредит. Сделку одобрят быстрее, хотя тоже спросят про доход и посмотрят на кредитную историю.

На возникшие между сторонами отношения распространяется действие закона о защите прав потребителей, но только если получатель не ИП и автомобиль не берут в лизинг в коммерческих целях. Например, действие закона о защите прав потребителей означает, что получатель лизинга может обратиться в суд с заявлением, что его права ущемляют, и взыскать повышенную неустойку и штраф.

Автомобиль в лизинг для юридического лица. Организация может не забирать большую сумму из оборотных средств, возмещать НДС, если работает на общей системе налогообложения, но главное — получать корпоративные скидки на автомобили. Чем больше машин в лизинге, тем больше скидка.

Закон о защите прав потребителей неприменим к правоотношениям между организациями.

Особенности приобретения автомобилей в лизинг

Вот на что важно обращать внимание и что стоит проверить при заключении договора.

Технические характеристики автомобиля. Лизингополучатель должен сам проверить техническое состояние автомобиля и сверить с данными, которые указаны в договоре. Ведь именно получатель выбирает автомобиль, комплектацию, а в некоторых случаях — и продавца.

Делать это нужно дважды: при заключении договора и при получении автомобиля.

Сторона, которая выбрала продавца, несет дальнейшие риски. Например, если сразу после покупки автомобиль сломается, нужно обратиться к продавцу и разрешить спор с ним.

График платежей. Стороны — лизингодатель и лизингополучатель — заранее договариваются о том, сколько денег нужно платить ежемесячно. Поэтому получателю лизинга нужно до заключения договора понять, сможет ли он платить столько денег, сколько требуется.

Изменить месячный платеж после подписания договора сложно. Когда компания формирует этот платеж, то закладывает в него компенсацию расходов и прибыль. Она вряд ли согласится менять эти условия, чтобы договор стал убыточным.

По закону при просрочке свыше двух месяцев лизингодатель может списать деньги со счета или расторгнуть договор.

Дату, когда нужно вносить платежи, начинают считать от момента передачи автомобиля и фиксируют в графике лизинговых платежей и акте приема-передачи.

За что начисляют неустойки и штрафы. Как только получатель лизинга нарушает условия, например не вовремя вносит очередной платеж, не платит за страховку или не сообщает, где находится автомобиль, лизингодатели обычно сразу начисляют штраф.

Иногда нарушить условия договора можно даже случайно. Поэтому повторю: важно внимательно читать и договор лизинга, и правила конкретной компании.

Случается, что лизингодатель пытается взыскать с лизингополучателя высокую неустойку по договору или изъять автомобиль. Лизингополучатель в такой ситуации имеет право обратиться в суд без расторжения договора лизинга и уменьшить ее размер.

Страхование автомобиля — обязательное положение договора, но ответственность за страховку может ложиться на любую из сторон.

Если страховку оплачивает лизингодатель, ее включат в месячный платеж, поэтому фактически платить все равно будет лизингополучатель.

Если обязанность застраховать автомобиль у лизингополучателя, то в договоре могут быть прописаны ограничения. Например, можно обратиться только в определенную страховую, часто не с самыми лучшими условиями: просто и страховая компания, и лизинговая входят в одну финансовую группу.

Обслуживание автомобиля. Как правило, все расходы по обслуживанию автомобиля оплачивает лизингополучатель, в том числе он несет ответственность за гибель автомобиля.

С согласия лизингодателя владелец автомобиля может улучшить его, например установить дополнительную сигнализацию или заменить аудиосистему. В случае расторжения договора лизингополучатель вправе требовать возврата таких улучшений или денежной компенсации.

Регистрация автомобиля и налоги. Машина в любом случае в собственности лизингодателя, но бывают случаи, когда на лизингополучателя оформляют временную регистрацию.

Транспортный налог все равно платит лизингополучатель. Только в первом случае деньги придется платить не в налоговую, а по отдельному счету лизингодателя.

Досрочный выкуп автомобиля. Договор лизинга предусматривает возможность досрочного выкупа автомобиля: как правило, в графике лизинговых платежей указана выкупная стоимость. Для выкупа автомобиля достаточно обратиться с письмом к лизингодателю и обсудить условия.

Важно все общение по договору вести письменно: либо вручать под подпись в офисе, либо отправлять Почтой России с описью вложения. Так получится доказать, что условия договора изменились и претензии лизингодателя безосновательны. Например, клиент компании может попросить изменить график платежа в переписке. Компания на эту просьбу не реагирует, и после наступления даты очередного платежа просто блокирует клиенту доступ к личному кабинету. В итоге клиент не докажет, что отсрочка платежа согласована.

Права и обязанности лизингополучателя

Исходя из закона и обычных договоров лизинга, с которыми я работал, чаще всего бывают такие права и обязанности.

- Выбирать автомобиль, комплектацию и продавца.

- Пользоваться автомобилем по своему усмотрению.

- Досрочно выкупать автомобиль.

- Становиться полноправным собственником после внесения последнего платежа.

- Потребовать рассчитать и получить сальдо встречных обязательств при расторжении договора.

- Внести за автомобиль аванс при заключении договора.

- Принять автомобиль, который для него приобрел лизингодатель.

- Вносить платежи по графику.

- Поддерживать автомобиль в надлежащем состоянии, оно определяется договором.

- Вернуть автомобиль в случае расторжения договора.

Тем не менее набор прав и обязанностей может различаться в зависимости от положений договора и общих условий лизинга.

На что обратить внимание при заключении договора

Обычно индивидуальные условия отражают в договоре, а стандартные — но не менее важные — в общих условиях лизинга. Как правило, их размещают на сайте компании, а в договоре прописывают пункт, что клиент прочитал эти правила и согласен с ними.

Иногда общие условия намного объемнее, чем договор. Например, я работал с ситуацией, когда договор занимал четыре листа, а общие условия — 35.

Обратите внимание на положения, на которых мы уже останавливались подробно: технические характеристики автомобиля, график лизинговых платежей, неустойки и штрафы, страхование, обслуживание предмета лизинга, транспортный налог, регистрация автомобиля, досрочный выкуп автомобиля и расчеты при расторжении договора.

Рекомендую до заключения договора изучить общие условия работы лизинговой компании. Их можно найти на сайте или вбить в строке поиска что-то вроде «общие условия лизинга автомобилей» и указать лизингодателя.

Что происходит в момент передачи автомобиля

Вы выбрали лизинговую компанию, заключили договор, внесли первоначальный — авансовый — платеж лизингодателю.

Теперь автомобиль можно забрать. Вы подписываете акт приема-передачи и получаете документы на автомобиль.

Дальше — стандартная постановка автомобиля на учет, если договором предусмотрено, что автомобиль регистрируется на вас или вашу организацию. Только к обычному набору документов добавляется договор лизинга.

Что делать, если нужно расторгнуть договор

В 2022 году расторгать договоры лизинга стали чаще. Поэтому хочу рассказать, что может сделать лизингополучатель, чтобы сократить убытки. Например, не потерять уже внесенные платежи, оставить себе автомобиль или договориться о дополнительных выплатах. Приведу пример одного из своих клиентов.

Лизингополучатель в начале 2022 года взял в лизинг автомобиль за 10 млн рублей. Цена договора лизинга — 14 млн. К концу года лизингополучатель уже выплатил 9,5 млн, но допустил несколько просрочек, из-за чего автомобиль изъяли.

Однако рыночная стоимость автомобиля на этот момент была уже не 10, а 12,5 млн. Таким образом, лизингодатель получил выгоду:

- 9,5 млн рублей платежей.

- Автомобиль за 12,5 млн рублей.

В итоге вместо 14 млн, которые предусматривал договор, лизингодатель получил 22 млн. Дальше он может найти нового клиента, сдать ему этот автомобиль и еще раз получить выгоду.

У лизингополучателей, как правило, есть возможность сократить убытки. Вот что можно сделать.

Реструктурировать платежи. Если у лизингополучателя существенно изменились жизненные обстоятельства, что невозможно было предвидеть, он может просить лизинговую компанию уменьшить ежемесячный платеж. Это право закреплено в гражданском кодексе, на него нужно сослаться. Но тогда вырастет срок лизинга. Это возможно, если лизингополучатель по-прежнему способен платить по договору, но меньше.

Выкупить автомобиль досрочно. Чаще всего лизингодатель предлагает такой вариант решения проблемы первым делом — прямо перед тем, как изъять автомобиль. Скорее всего, придется уплатить все неустойки и штрафы.

Это позволит сохранить автомобиль. За последнее время автомобили сильно подорожали: не исключено, что в дальнейшем его можно будет продать с ощутимой выгодой.

Взыскать сальдо. У лизингополучателя есть на это право. Для этого необходимо обратиться с претензией к лизингодателю и подкрепить расчеты актуальной рыночной оценкой автомобиля.

В моей практике мало случаев, когда лизингодатели добровольно соглашаются выплатить сальдо, поэтому приходится идти в суд. Но и там дела идут не гладко. Самая частая ситуация — когда лизингодатель всеми способами занижает стоимость автомобиля и завышает свои расходы: учитывает повышенные неустойки, затраты на хранение автомобиля и другие статьи расходов. С такими ситуациями можно бороться, но лучше с помощью юриста.

Важно учитывать, что иногда сальдо может сложиться и в сторону лизингодателя — в этом случае он будет взыскивать расходы с клиента. Поэтому перед любыми действиями нужно все просчитать и выяснить, кто кому должен. Об этом расскажу дальше.

Как проводят расчеты при расторжении договора лизинга

Как я писал в начале статьи, стороны могут рассчитать сальдо встречных обязательств и выяснить, какая из них понесла убытки и нуждается в компенсации. Например, в примере выше лизингополучатель внес большую часть платежей и вернул автомобиль, то есть понес убытки, которые должен компенсировать лизингодатель.

Есть два подхода к расчету сальдо: в первом берут методику из постановления пленума Высшего арбитражного суда, ВАС, во втором — считают так, как написал лизингодатель в договоре.

Для расчета по методике ВАС необходимо подсчитать плату за финансирование, вот формула:

ПФ, плата за финансирование — компенсация расходов лизингодателя и его прибыль в процентах годовых;

П, общий размер платежей по договору лизинга — цена договора. Например, 14 137 199,54 Р ;

А, сумма аванса по договору лизинга — предоплата по договору. Например, 6 000 000 Р ;

Ф, размер финансирования — затраты лизингодателя на покупку автомобиля. Например, 4 000 000 Р ;

Сдн — первоначальный срок договора лизинга в днях. Например, 457 дней.

Допустим, договор лизинга расторгнут на 251-й день, рыночная стоимость автомобиля в этот момент — 12 532 000 Р , лизингополучатель успел внести 3 579 584,22 Р ежемесячных платежей.

Считаем плату за финансирование: ( 137 199,54 Р − 6 000 000 Р − 4 000 000 Р ) / (4 000 000 Р × 457 дней) × 365 × 100 = 82,6%.

Затем переводим плату за финансирование на дату изъятия предмета лизинга в денежный эквивалент: 4 000 000 Р × 82,6% × 251 день / 365 = 2 272 065,75 Р .

Чтобы подсчитать сальдо, нужно знать расходы сторон. У лизингодателя это сумма из размера финансирования и платы за финансирование, у лизингополучателя — сумма платежей без учета аванса и рыночной стоимости автомобиля на момент расторжения договора лизинга. Сальдо — разница между расходами лизингодателя и лизингополучателя.

Общие затраты лизингодателя: 4 000 000 Р + 2 272 065,75 Р = 6 272 065,75 Р .

Затраты лизингополучателя за вычетом аванса: 3 579 584,22 Р + 12 532 000 Р = 16 111 584,22 Р .

Чтобы подсчитать сальдо, из итоговых затрат лизингодателя отнимем итоговые затраты лизингополучателя за вычетом аванса: 6 272 065,75 Р − 16 111 584,22 Р = −9 839 518,47 Р , отрицательное для лизингодателя сальдо.

Иногда формулу для расчета прописывают в договоре и она отличается от той, что я описал выше. Часто суды ссылаются на свободу договора: стороны вправе использовать свою формулу. И раз лизингополучатель его подписал — значит, он согласен с формулой.

Но можно бороться с явно несправедливым подсчетом сальдо или с отдельными положениями, ущемляющими права лизингополучателя. Например, одна из компаний постоянно включает в акт приема-передачи пункт, что сальдо взыскивать нельзя. Лизингополучатель передает автомобиль лизингодателю, расписывается в акте приема-передачи — который только констатирует, что автомобиль передан от одного лица другому, — и якобы теряет возможность взыскать сальдо встречных обязательств. Можно попытаться оспорить такие условия в суде, но лучше внимательно читать договор и не попадаться на подобные уловки.

На сумму сальдо встречных обязательств можно начислить проценты за пользование чужими деньгами, ведь лизингодатель отказался от возврата необоснованного обогащения.

Ситуация из практики

Расчет сальдо в предыдущем примере связан с ситуацией из моей практики. Клиент просрочил платежи из-за проблем в бизнесе, но успел выплатить 9 579 584,22 Р — 6 000 000 аванса и 3 579 584,22 Р ежемесячных платежей. Машина — Audi Q8 2021 года, ее стоимость по договору — 10 000 000 Р , а стоимость на момент расторжения договора — 12 532 000 Р .

Из ситуации было два выхода:

- Срочно найти 5 млн рублей и выкупать автомобиль, потому что помимо остаточных платежей — 4,5 млн рублей — нужно было компенсировать штрафы за просрочку платежей, примерно 500 тысяч.

- Идти в суд, чтобы взыскать сальдо встречных обязательств — 9 839 518,47 Р .

Спор урегулировали мирным путем. Нам удалось убедить лизингодателя подождать, пока у клиента появятся деньги: направили претензию. В ней мы указали, что если не сможем выкупить автомобиль, то в суде потребуем сальдо встречных обязательств.

Лизингодателю было проще продать автомобиль клиенту и не пускаться в судебные тяжбы с вероятностью потерять 9 839 518,47 Р . Нам удалось согласовать условия выкупа автомобиля, и клиент сохранил предмет лизинга — автомобиль Audi Q8 2021 года, который впоследствии можно было продать за 12,5 млн рублей.

Запомнить

- Внимательно читайте договор и не менее внимательно — общие условия лизинга. Они неотъемлемая часть договора. Требуйте поменять условия, которые вас не устраивают.

- Трезво оцените финансовые возможности на период действия договора лизинга. Если просрочить платеж на два месяца, лизингодатель может расторгнуть договор.

- Если случится, что договор придется расторгнуть и отдать машину лизингодателю, требуйте расчет и возврат сальдо встречных обязательств. Перед этим важно убедиться, что оно складывается в вашу пользу.

Источник https://bankiros.ru/wiki/term/cto-takoe-lizing

Источник https://www.ileasing.ru/about/clients/on-leasing/detail/chto-takoe-lizing-avtomobilya-i-zachem-on-nuzhen/

Источник https://journal.tinkoff.ru/guide/car-leasing/